El próximo lunes 24 de Noviembre, celebraremos como cada mes el Encuentro Online en abierto con todos nuestros lectores.

La asistencia es gratuita y para asistir solo tiene que suscribirse aquí, recuerda que si ya se ha suscrito en alguna ocasión a nuestros encuentros no es necesario volver a hacerlo.

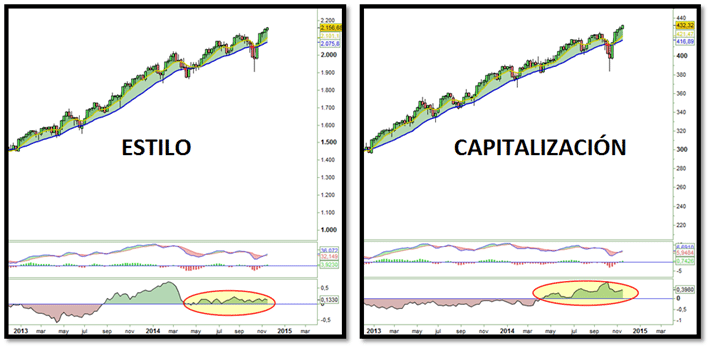

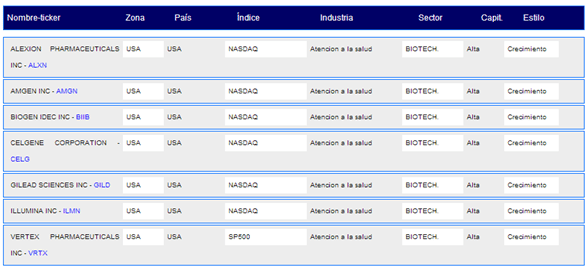

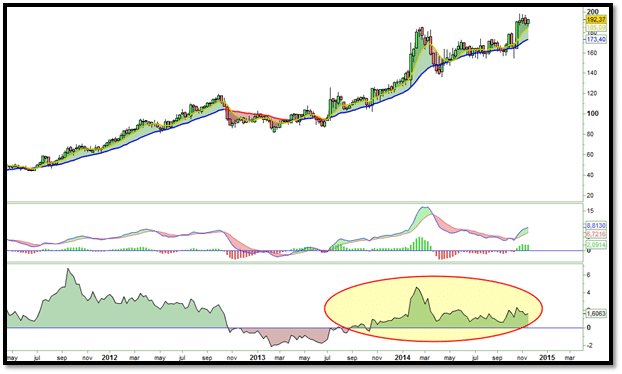

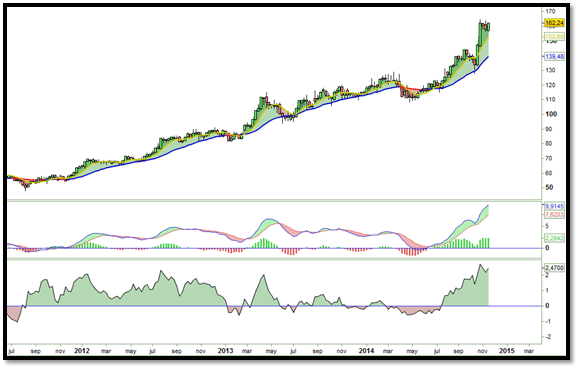

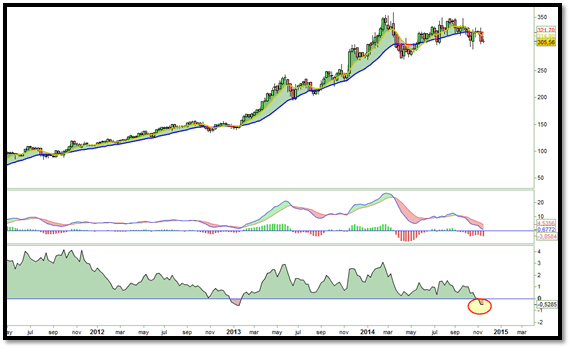

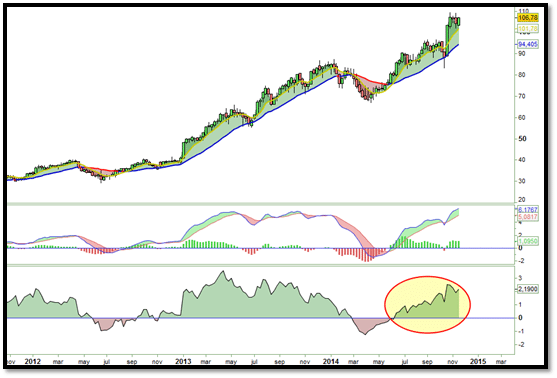

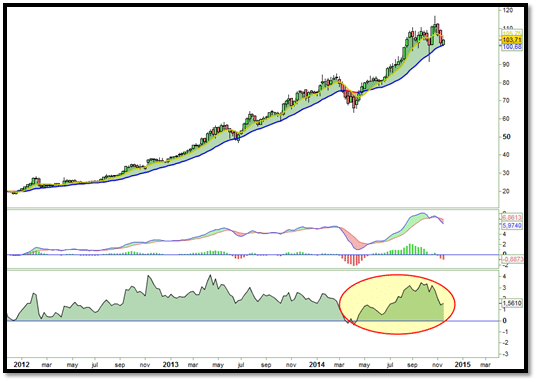

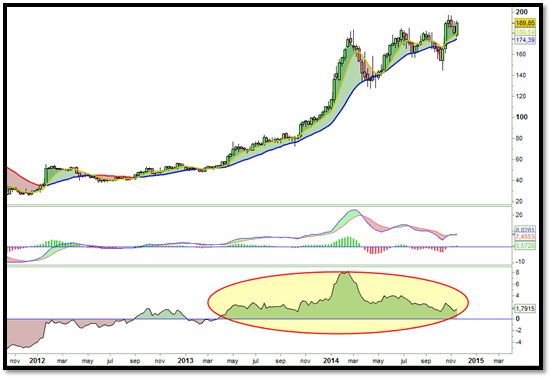

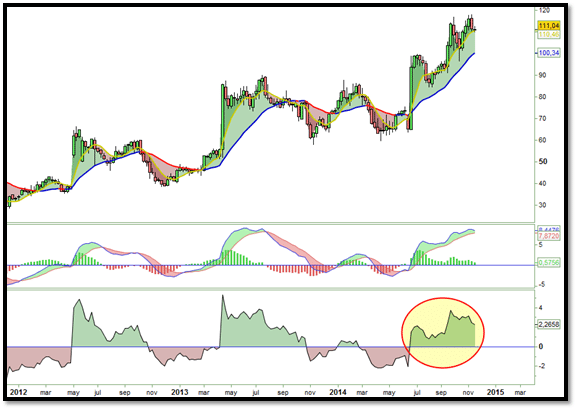

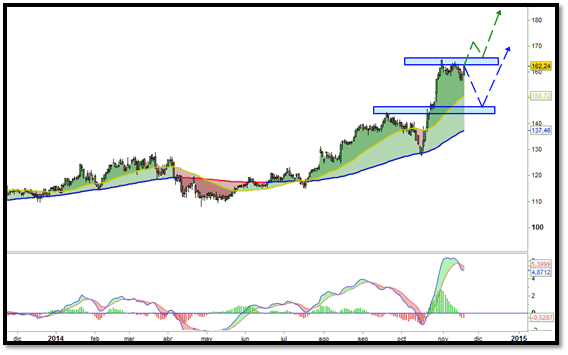

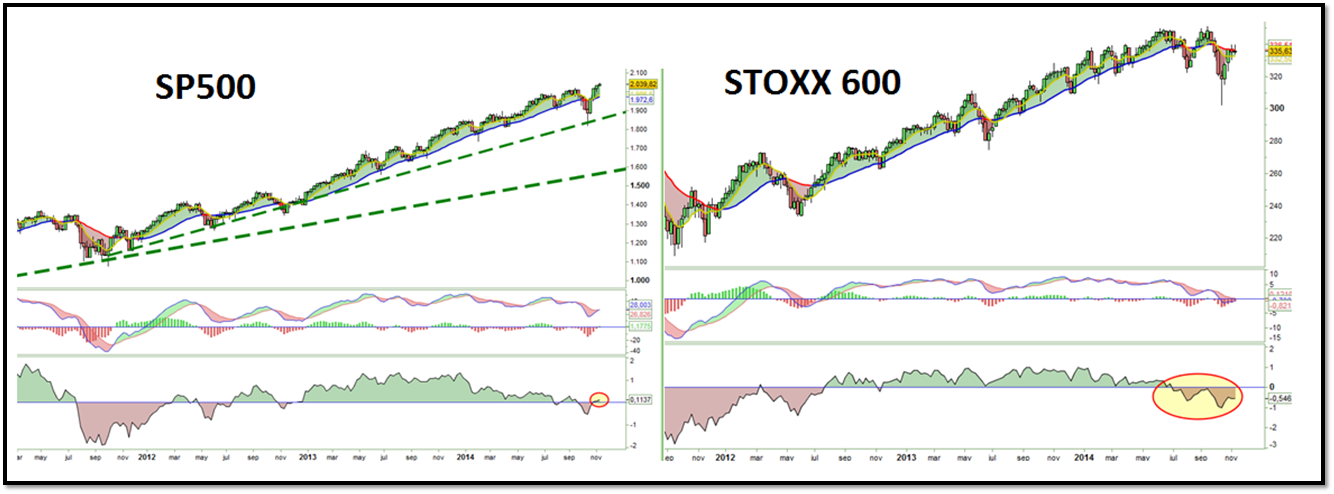

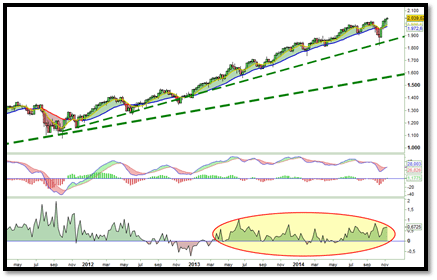

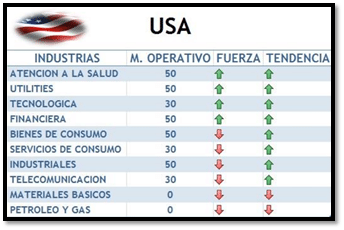

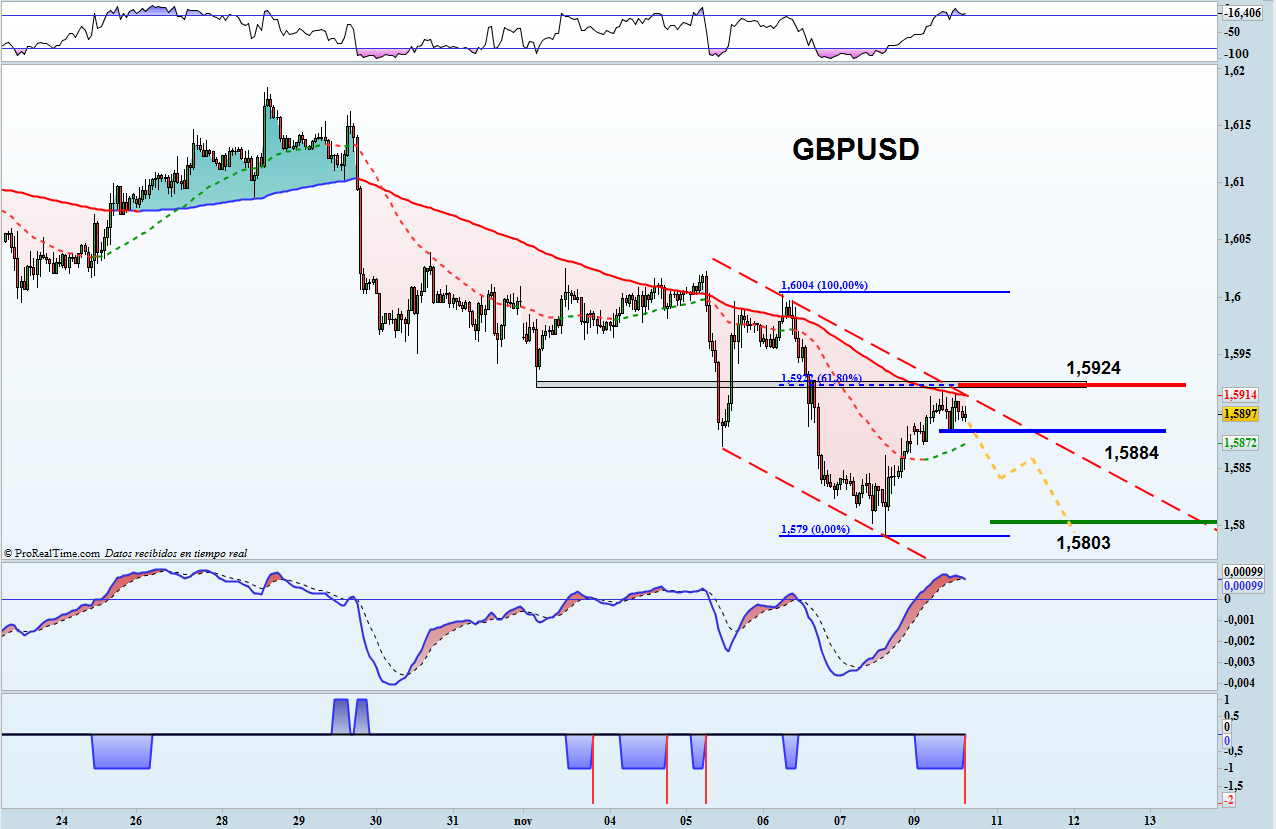

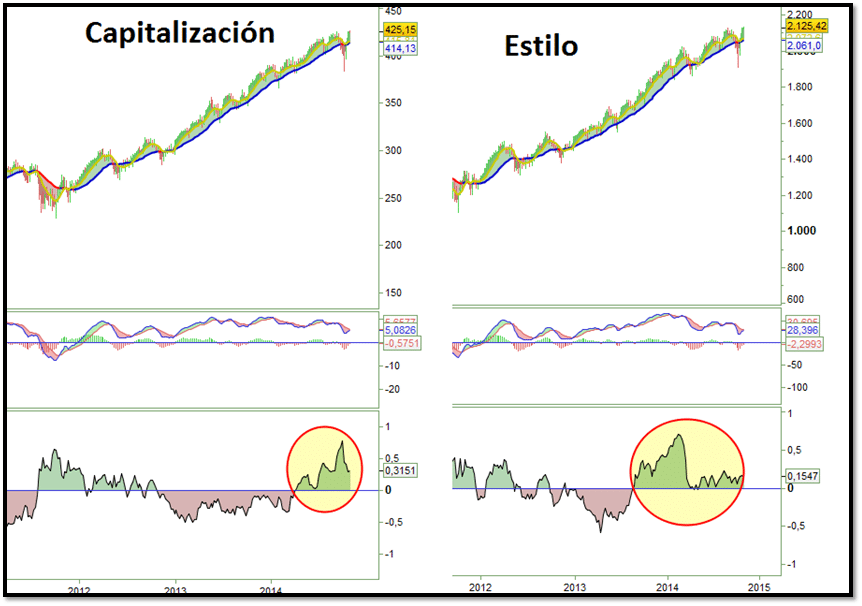

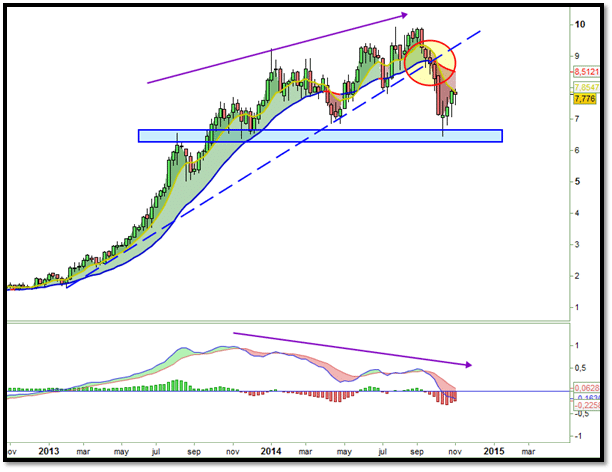

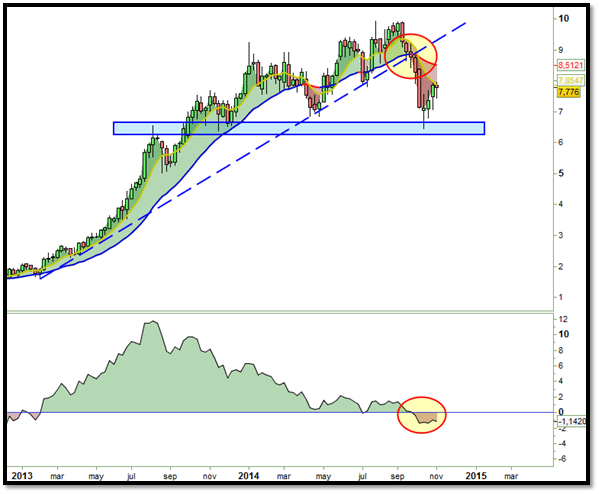

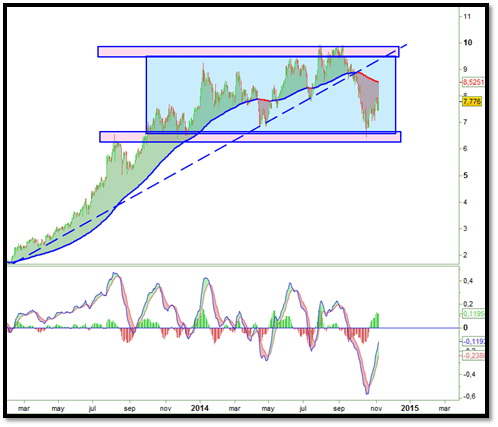

El tema principal será “La divergencia correcta”, dónde marcaremos algunos puntos esenciales para detectar la divergencia con mayor grado de probabilidad de éxito. Además durante el encuentro marcaremos las zonas de control operativa de alguno de los activos más importantes del mercado.