Saludos desde Enbolsa.net.

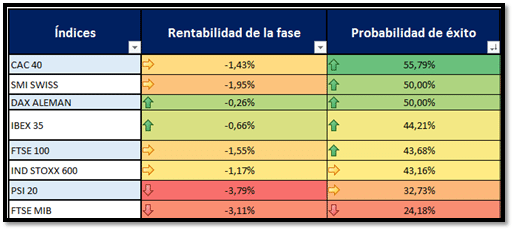

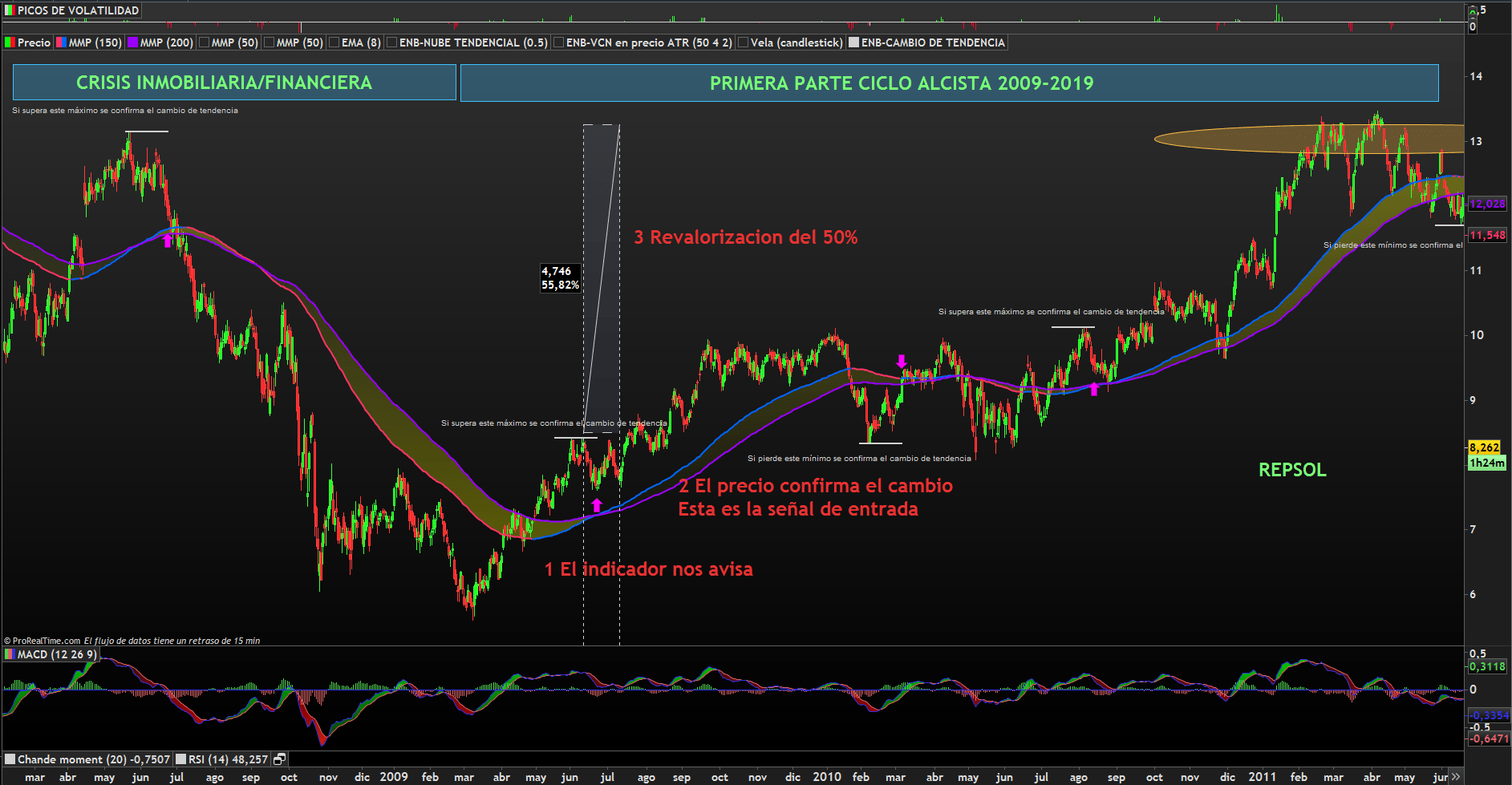

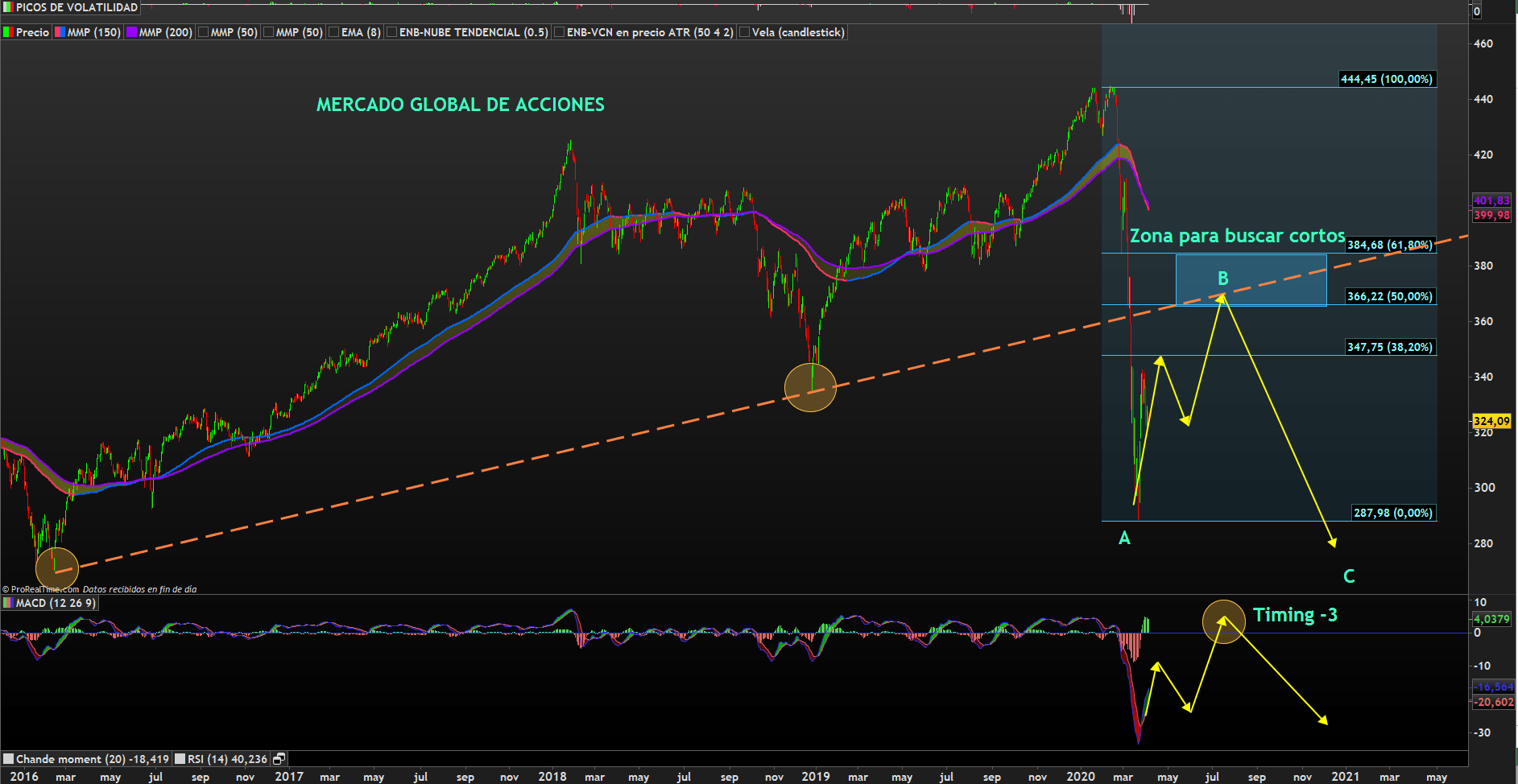

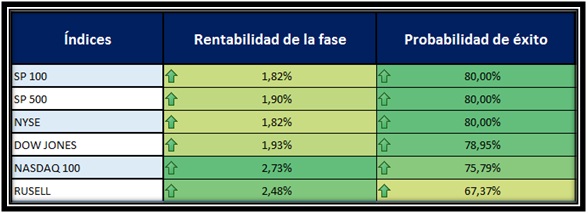

El día de hoy vamos a realizar un análisis un tanto especial, especialmente por las fechas en las que nos encontramos, recordemos que nos encontramos al final de uno de los patrones estacionales más importantes de los mercados financieros, el sell in may and go away, el cual básicamente viene a decirnos que en el verano no operemos en el mercado de valores ya que tiende a tener un comportamiento bajista y que una vez finalizado septiembre procedamos a tomar posiciones nuevamente para incorporarnos a las tendencias alcistas.

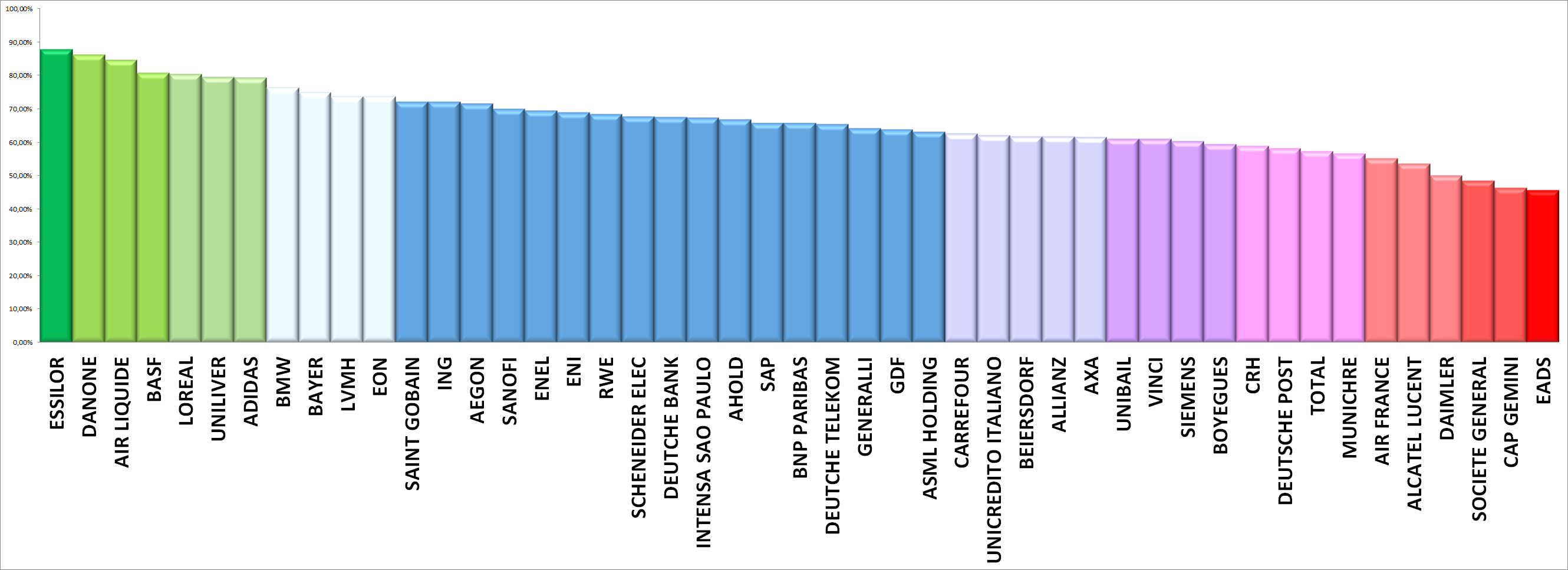

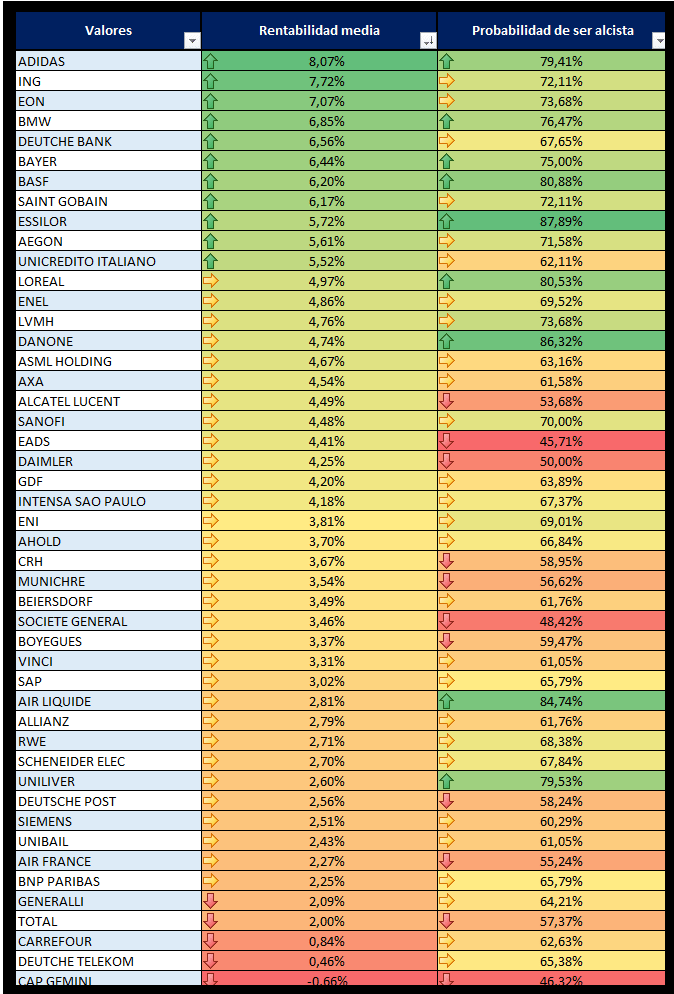

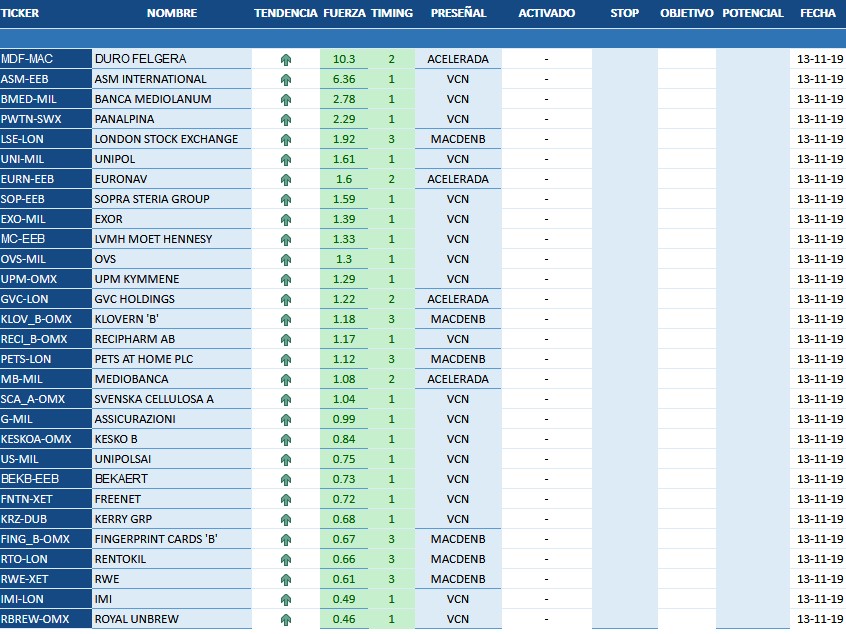

Considerando esto, podemos proceder a realizar la búsqueda de valores los cuales tener en nuestro punto de mira.

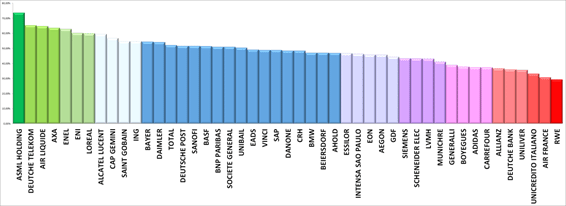

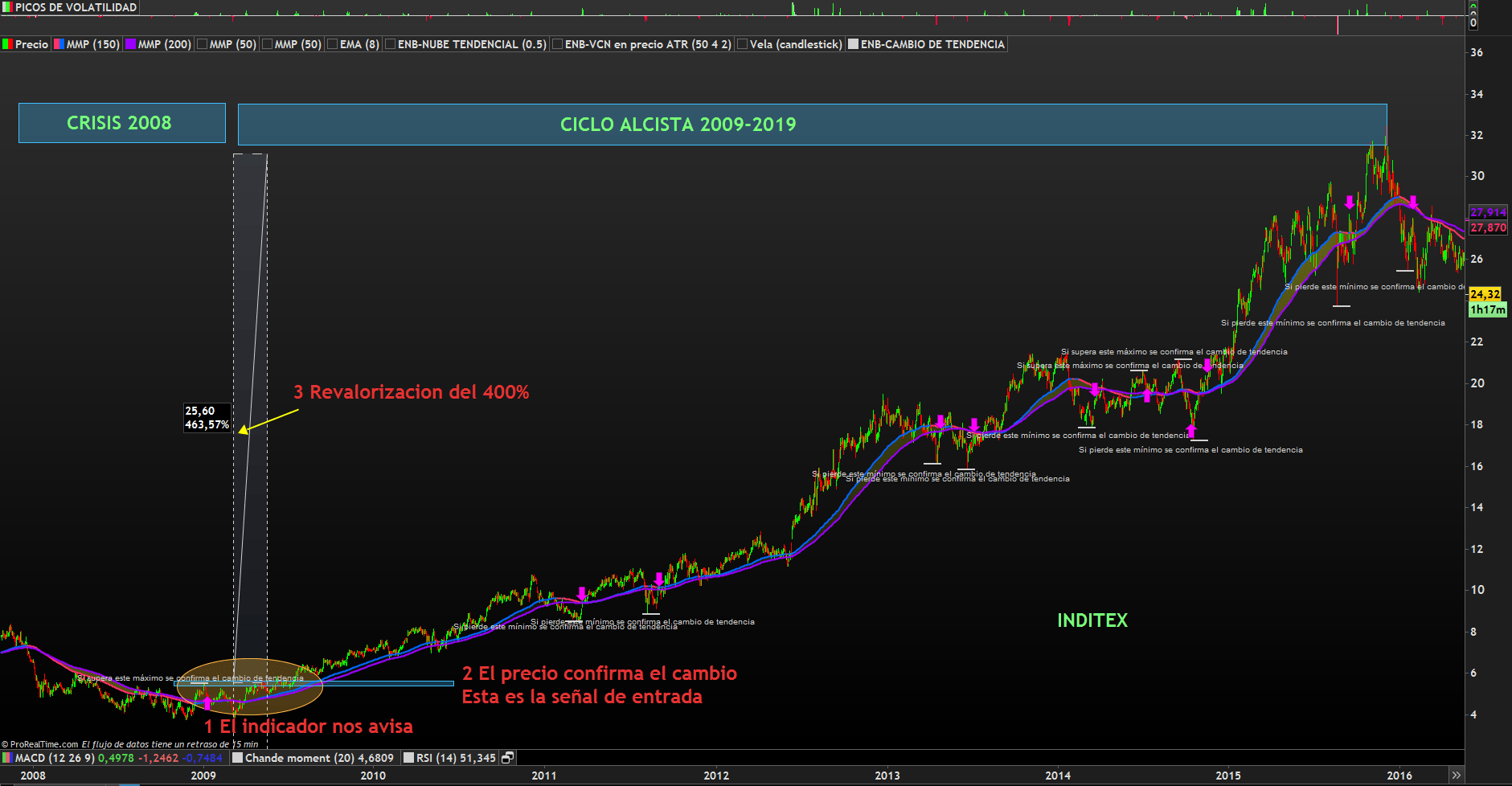

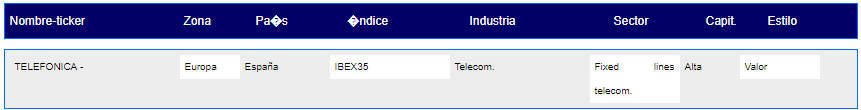

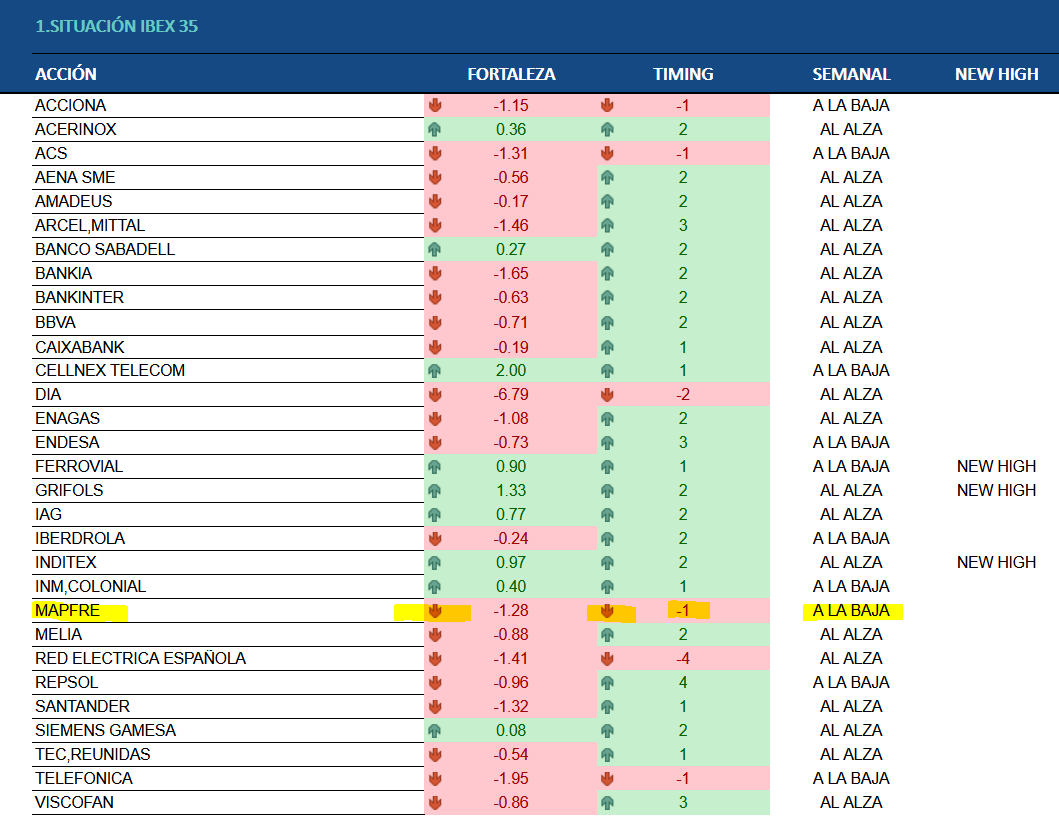

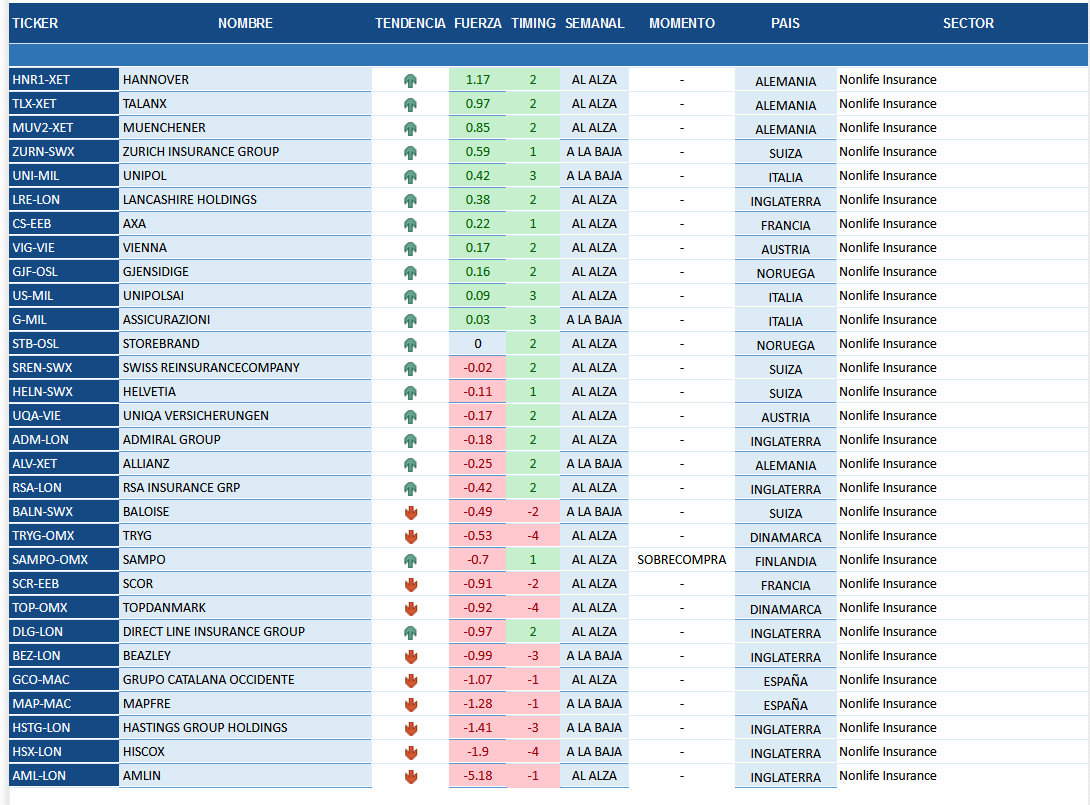

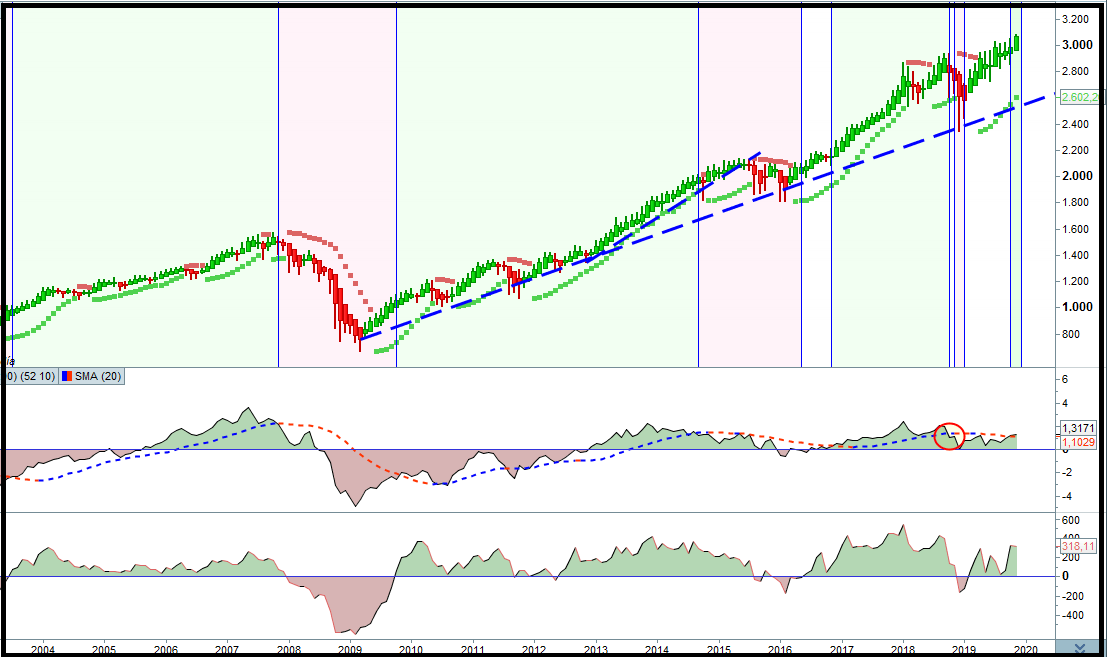

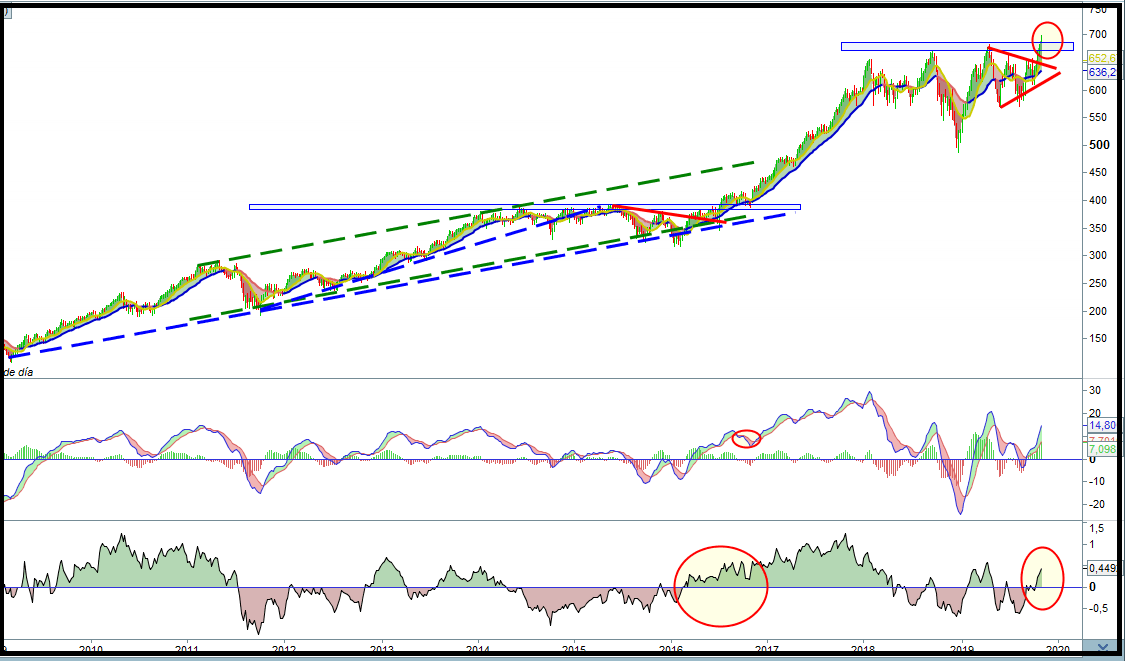

En primer lugar este activo es interesante debido a que cuando aplicamos el proscreener en busca de opciones de inversión nos posiciona esta compañía como la más alcista en toda España, en segundo lugar por su comportamiento.

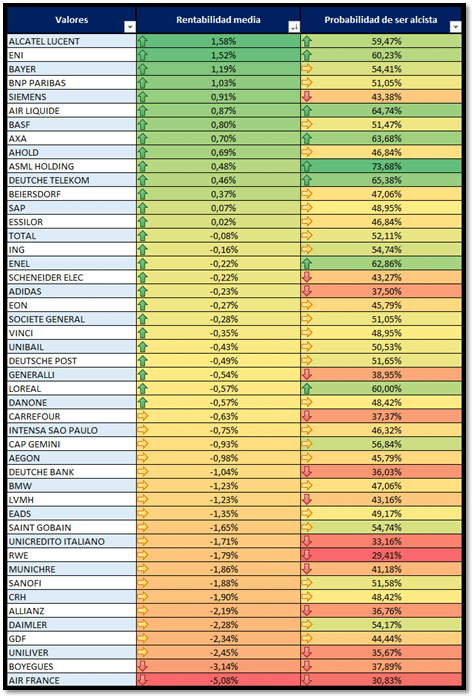

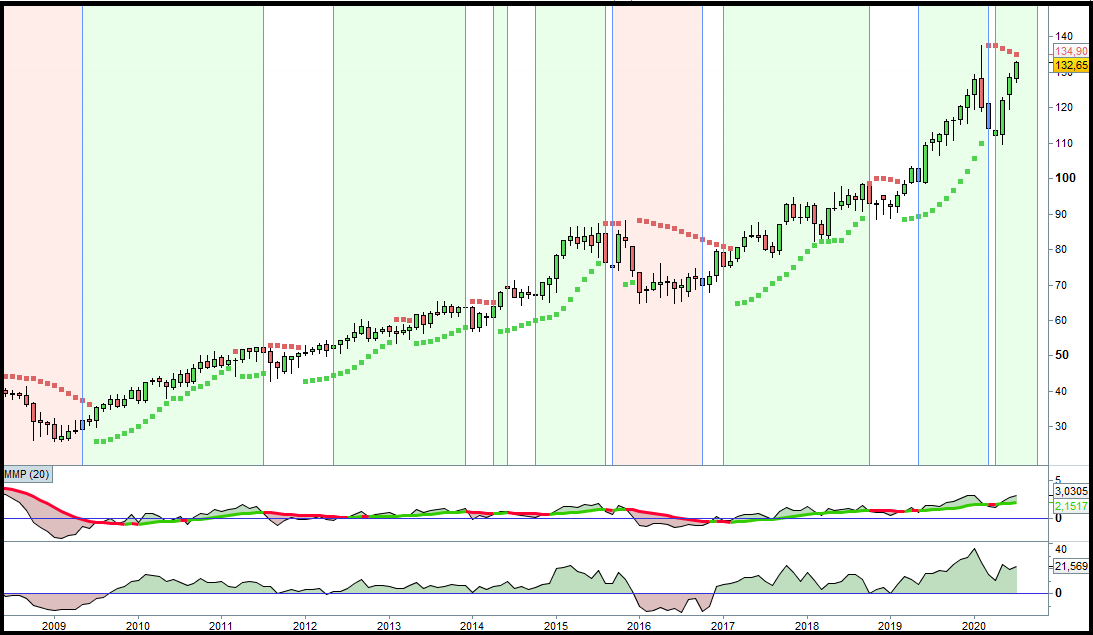

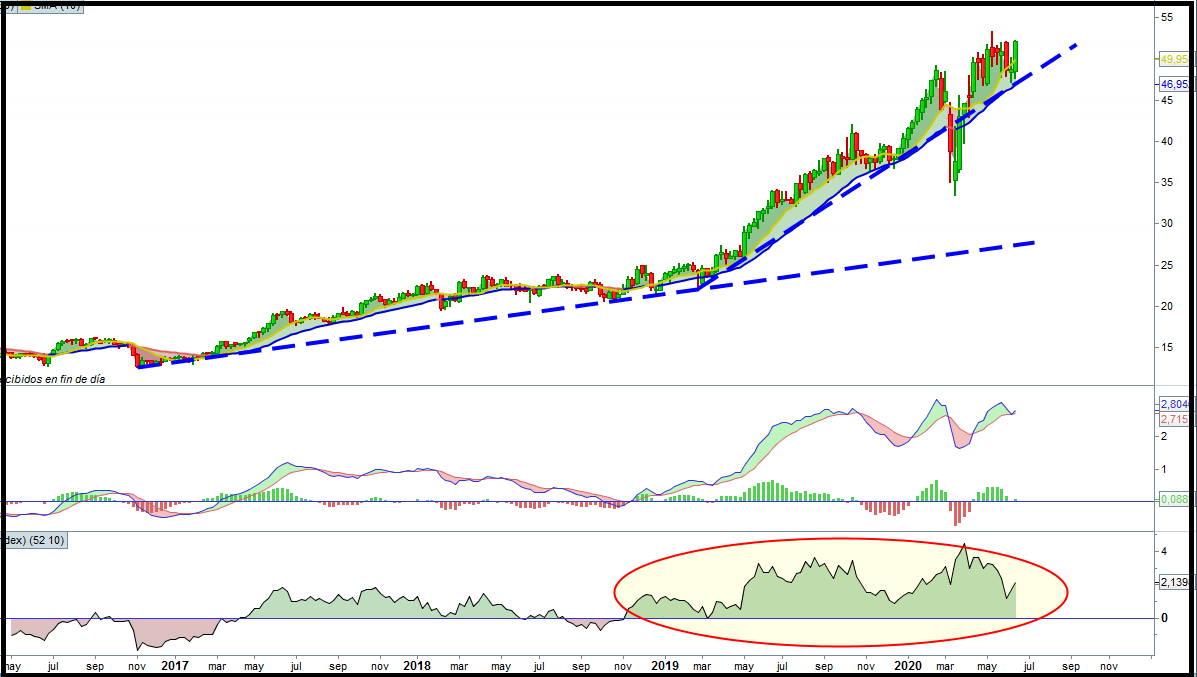

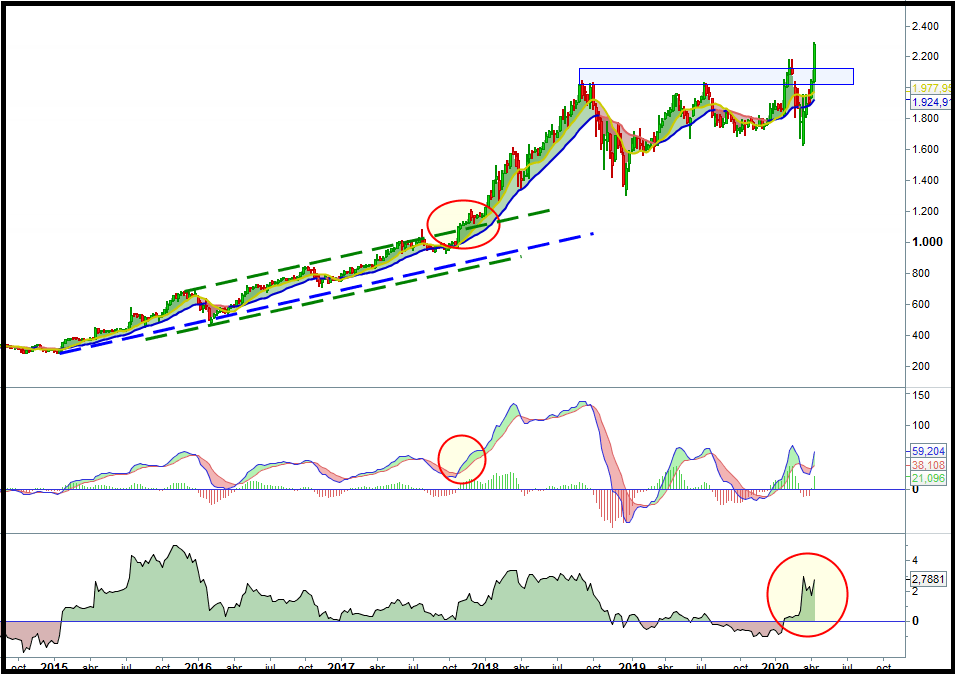

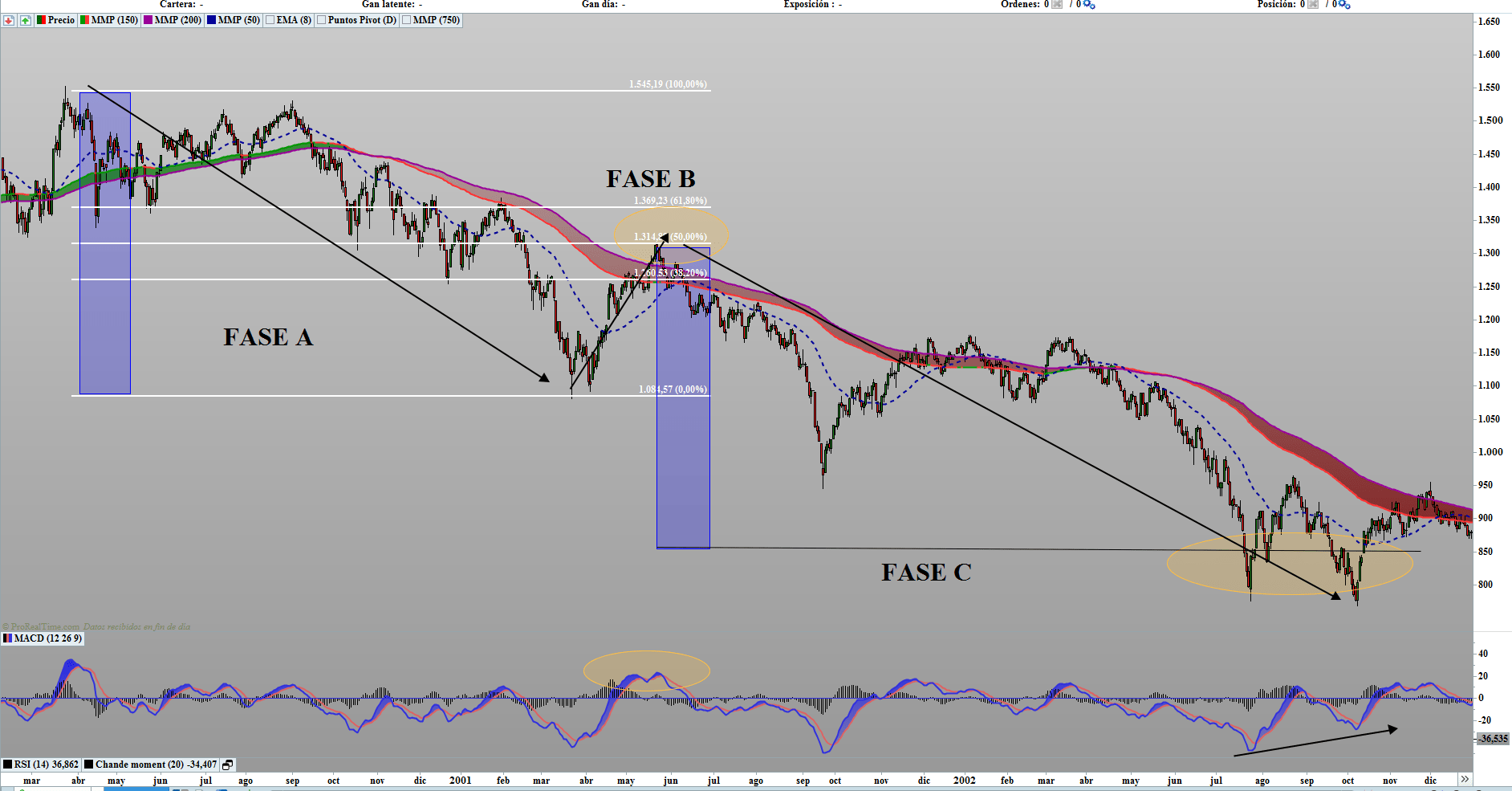

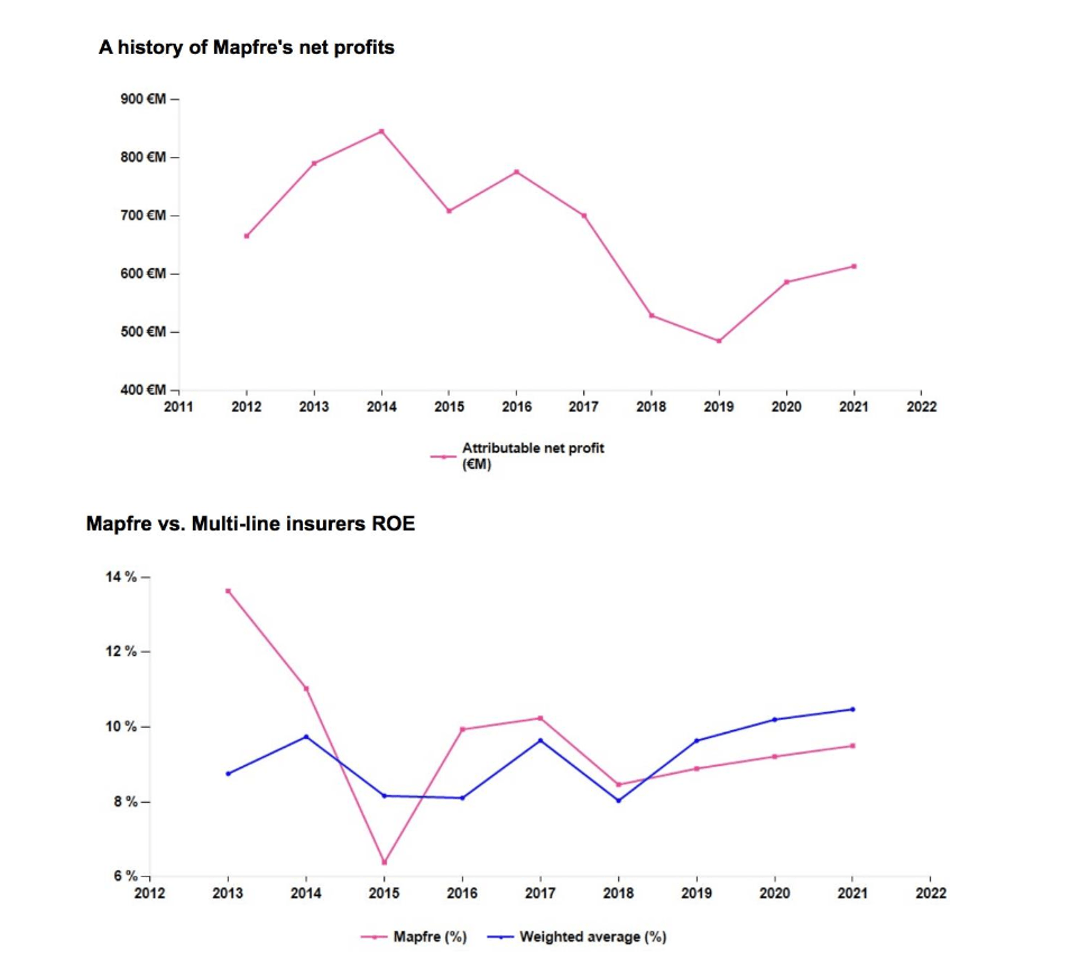

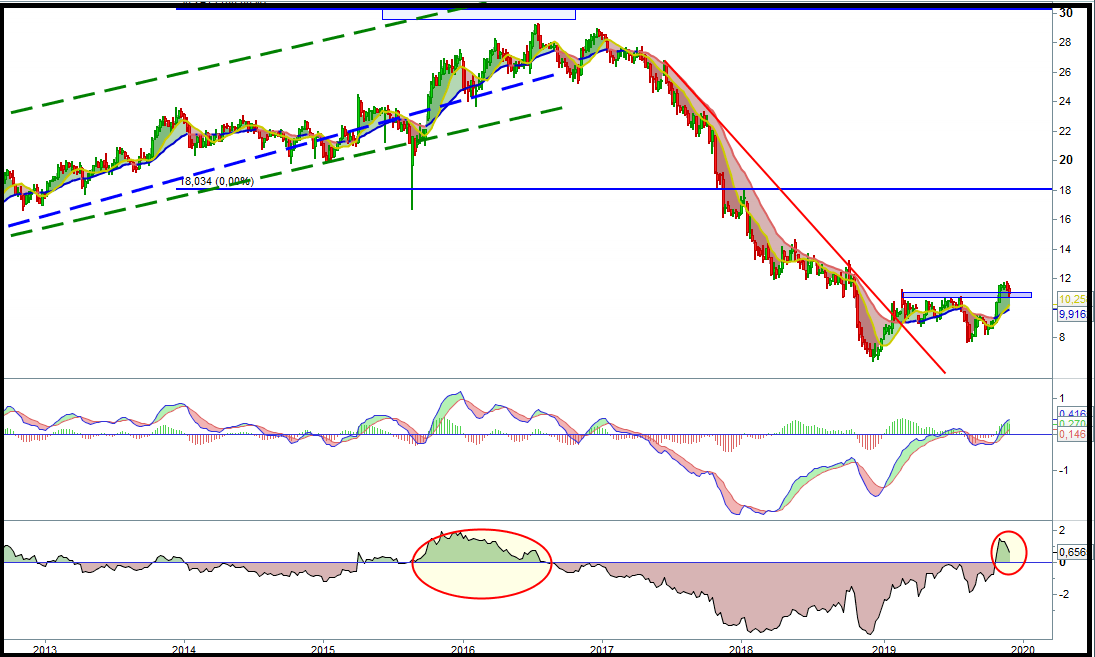

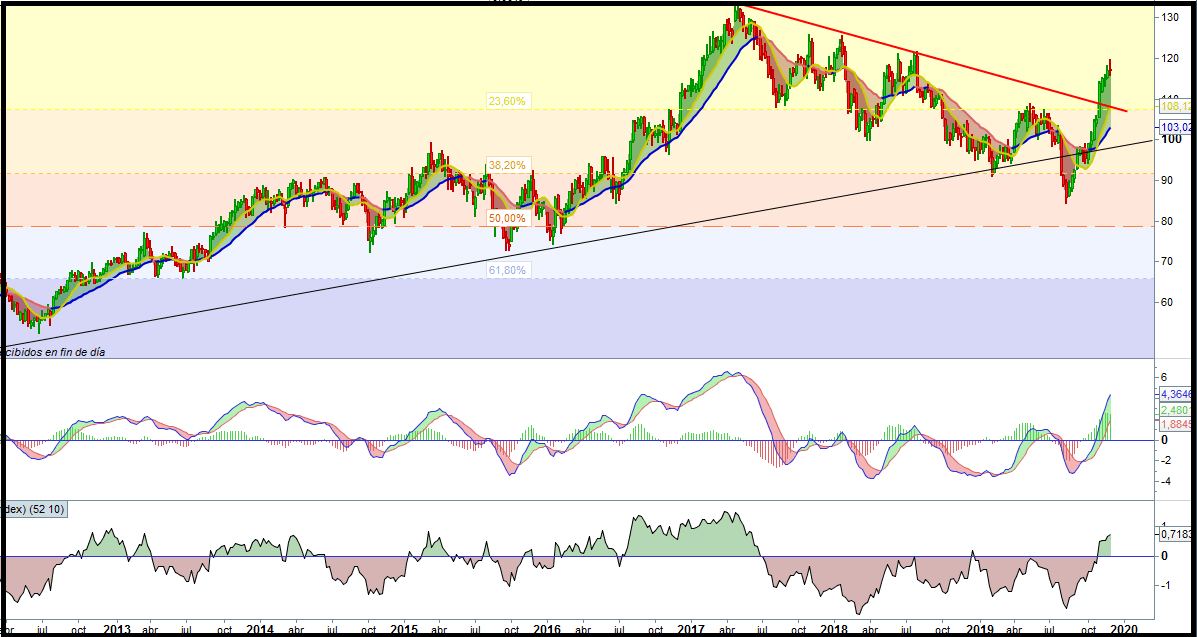

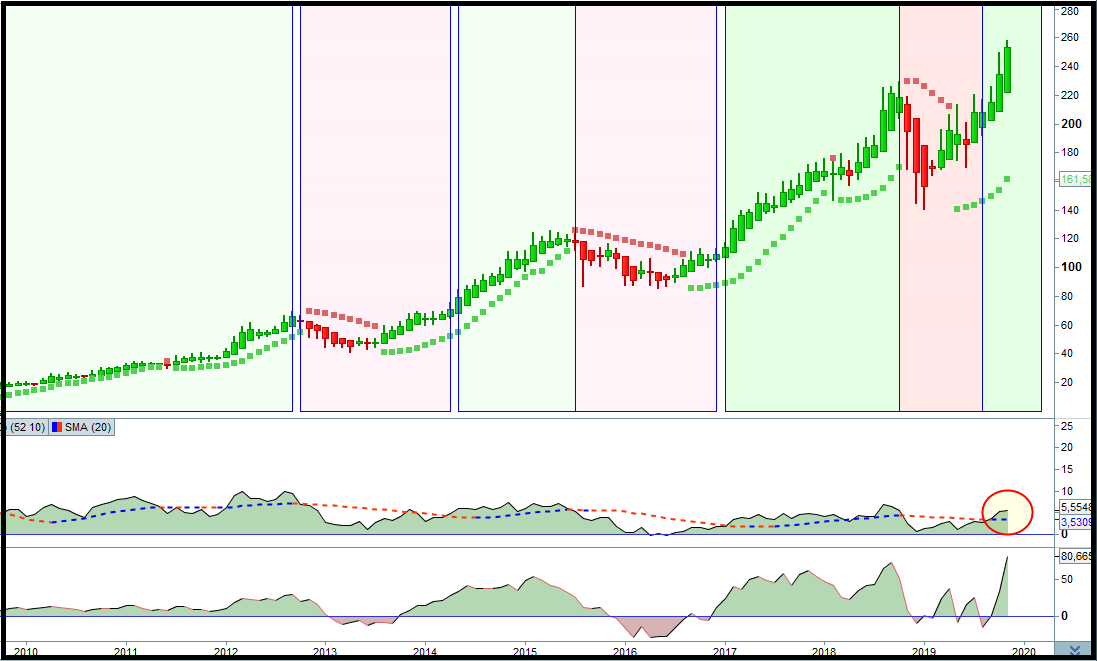

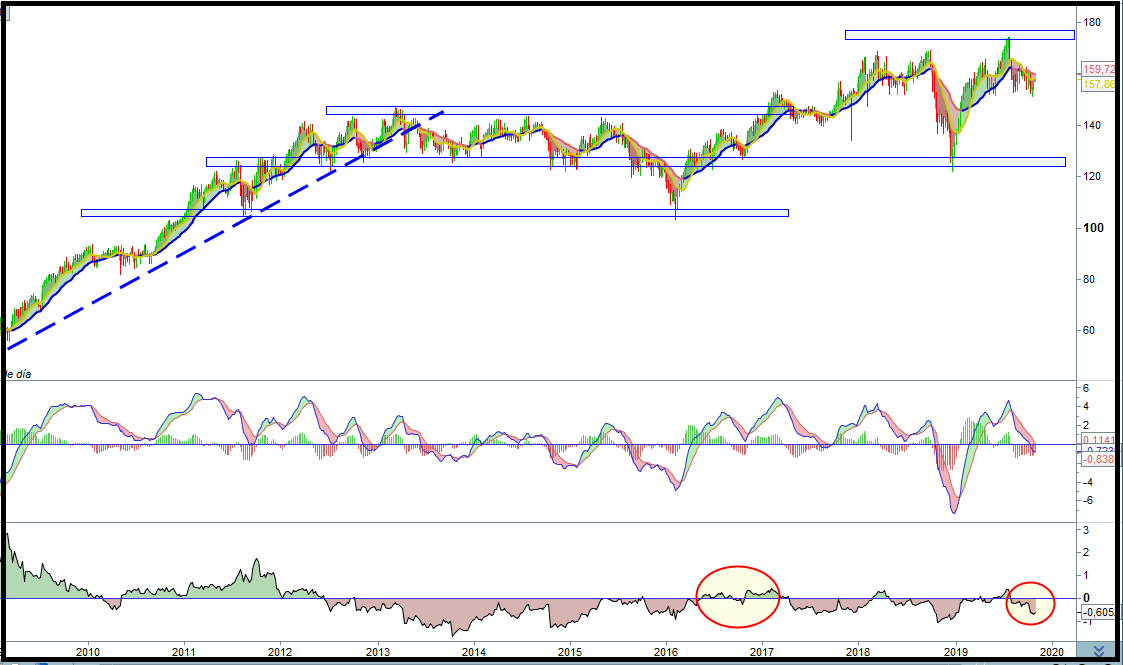

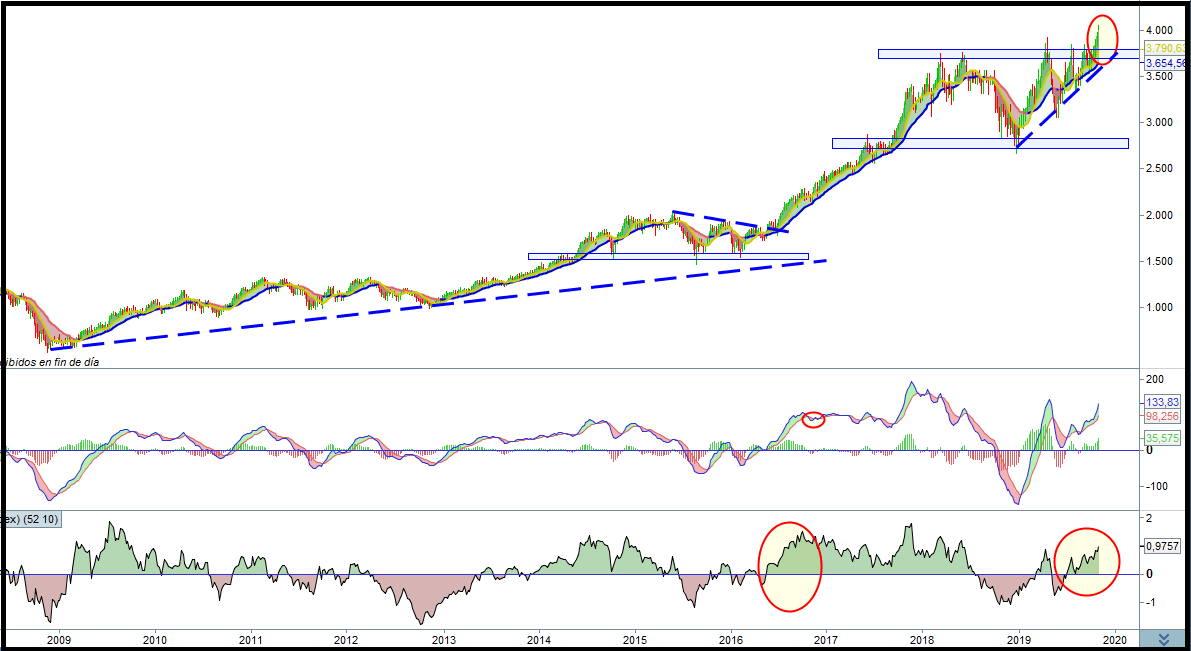

fluidra 01El gráfico anterior muestra claramente como esta compañía se encuentra en una excelente posición para posicionarse en el largo plazo, tanto en la entra de capital que esta mostrando el activo el cual es un fiel reflejo de la salida de capital proveniente de los mercados financieros alternativos como el de renta fija, y su momentum de mercado esta mostrando un aspecto fabuloso para adquirir Fluidra, al menos en el muy largo plazo.

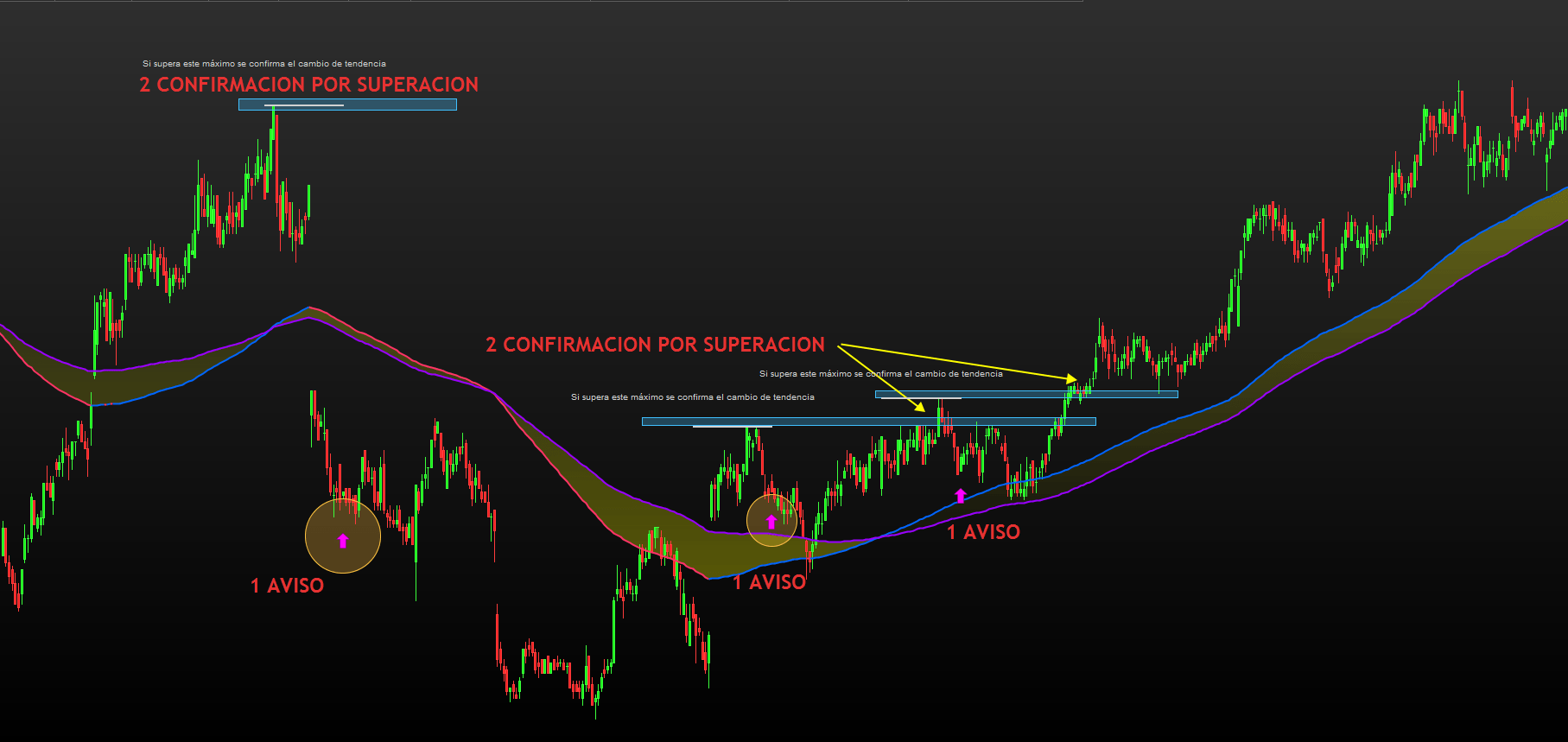

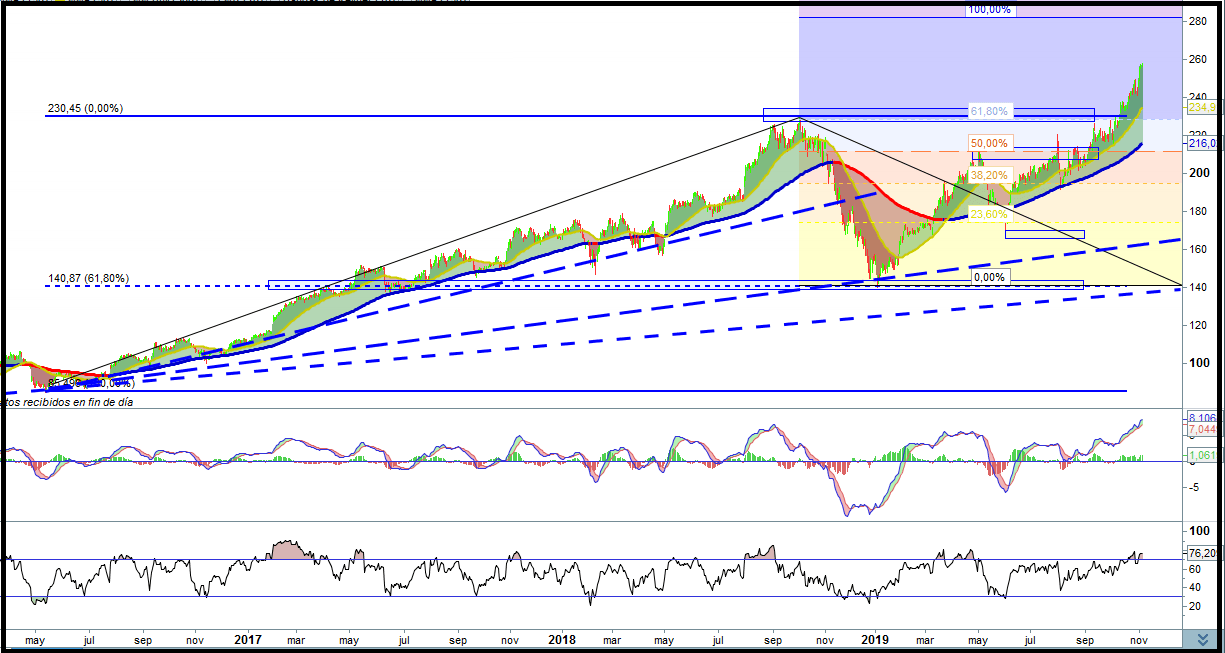

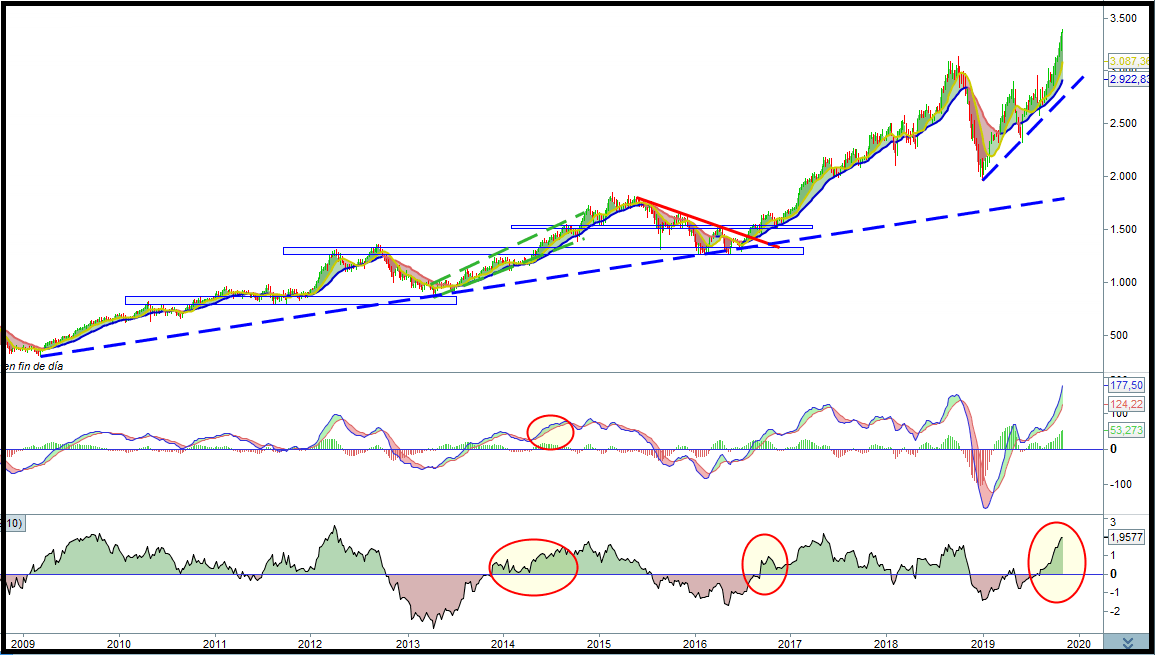

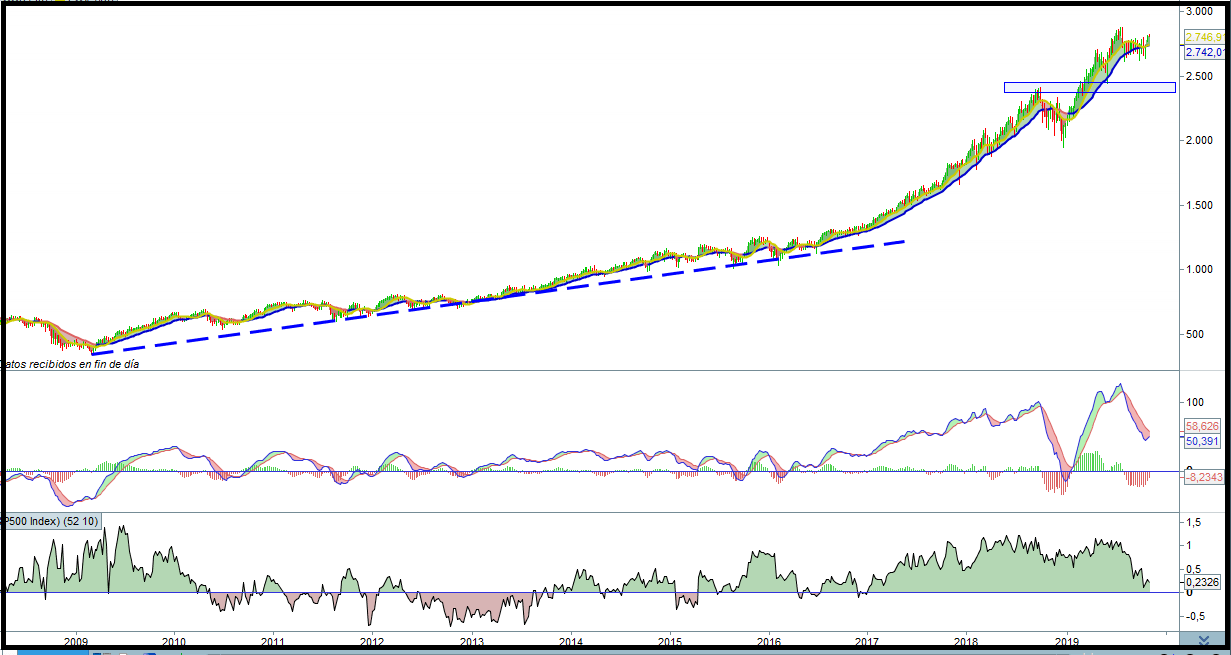

En el medio plazo, la situación observada es la siguiente:

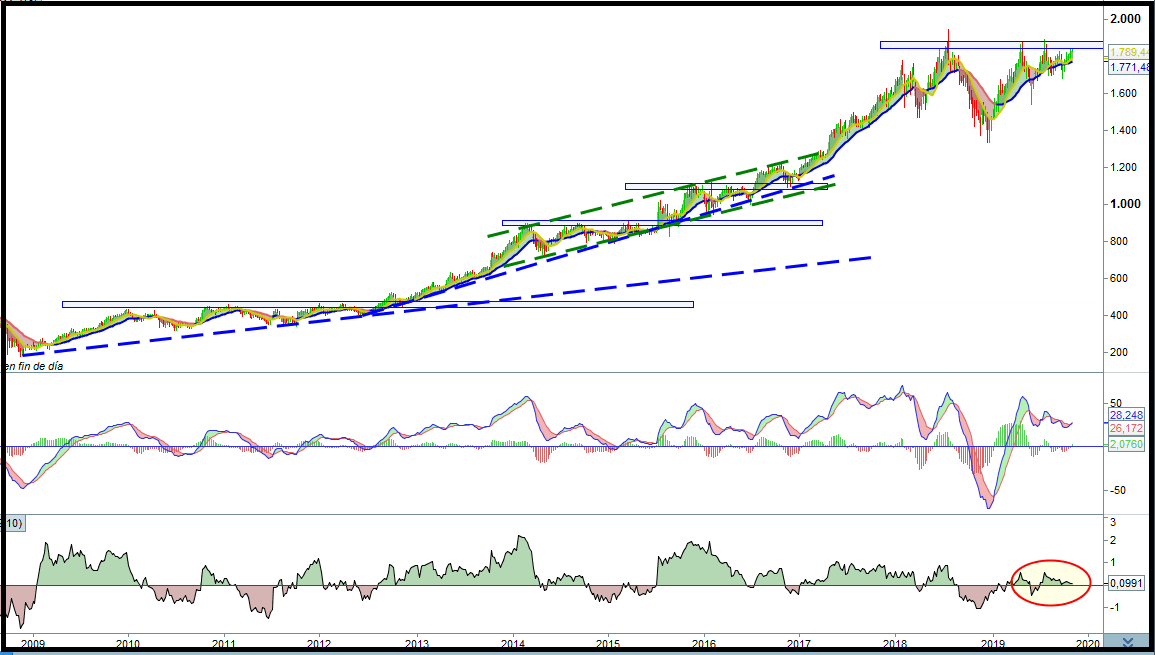

En este caso podemos destacar que este aspecto técnico poco a poco esta perdiendo empuje fruto del proceso lógico del comportamiento de los mercados financieros en los que los tramos impulsivos vienen acompañados de procesos correctivos, y actualmente estamos observando una desaceleración en el comportamiento de esta empresa, todo ello acompañado de una fortaleza positiva lo cual puede llevar a un incremento en el rendimiento esperado, siempre y cuando el mercado se posicione alcista, en el caso de que se posiciones bajista cabe esperar que el precio tendera a caer menos que lo que retroceda el promedio del mercado.

Ante esta situación el procedimiento a seguir es posicionarnos o bien ante un retroceso importante del activo o bien cuando supere alguna nueva resistencia.

En conclusión el aspecto técnico de esta empresa nos esta facilitando la toma de posiciones en el mercado debido a su buen comportamiento técnico lo cual esperaremos a la realización de una corrección de relativa significación para posicionarnos en el momento en el que el precio trate de impulsarse nuevamente o bien cuando realice nuevos máximos ascendentes.