Una nueva semana os acercamos una tecnica de trading muy particular ,ya que puede ser de continuación de tendencia alcista o de cambio de tendencia. Lo importante de esta estrategia es que cuando aparece una posible señal de entrada tan solo tendremos que esperar unos pocos días , entre 2 y 5 para saber si vamos a entrar en posición larga o corta en esa compañía o por el contrario dejaremos de lado la posibilidad de incorporarnos a esa tendencia porque el mercado a decidido dejar esa continuación de tendencia en el corto plazo.

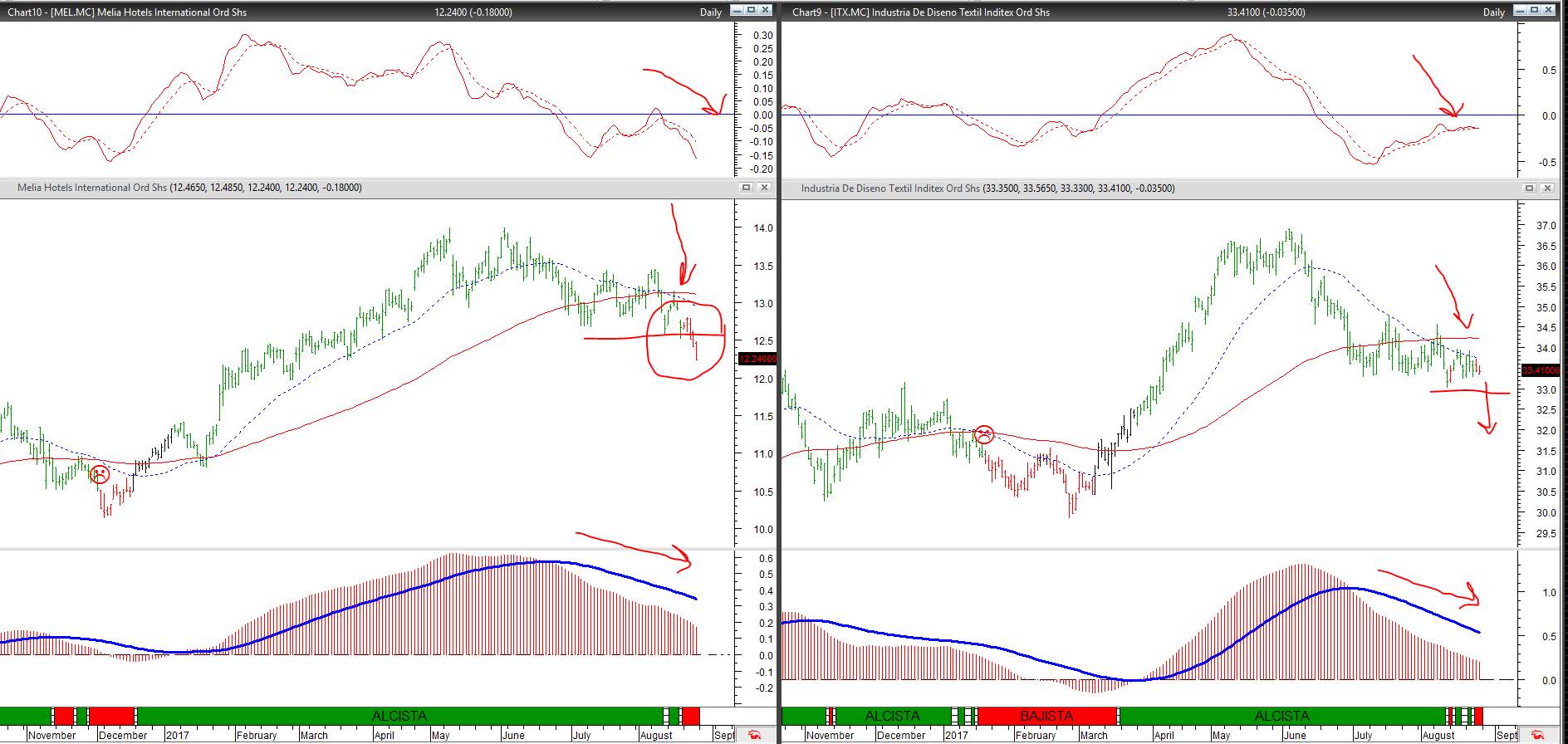

Les dejo aquí el articulo donde hablamos de esas señales HOFFMAN de continuación de tendencia y para que vean como de las 3 señales que aportamos en ese post , dos de ellas no ejercitaron su señal de entrada y la tercera de ellas si activo la señal de compra provocando un estallido alcista cercano a u 20% de revalorización alcista en apenas 16 días de cotización.

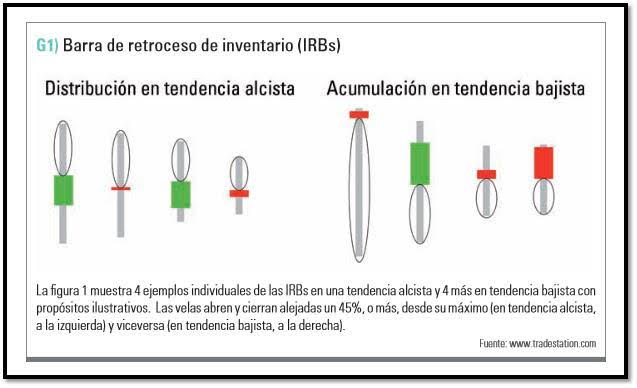

Características de la Barra IRB

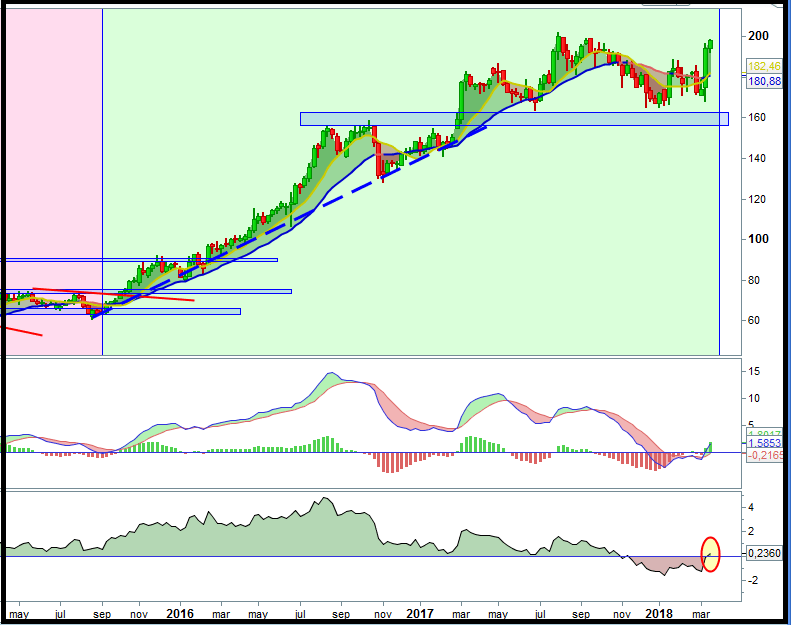

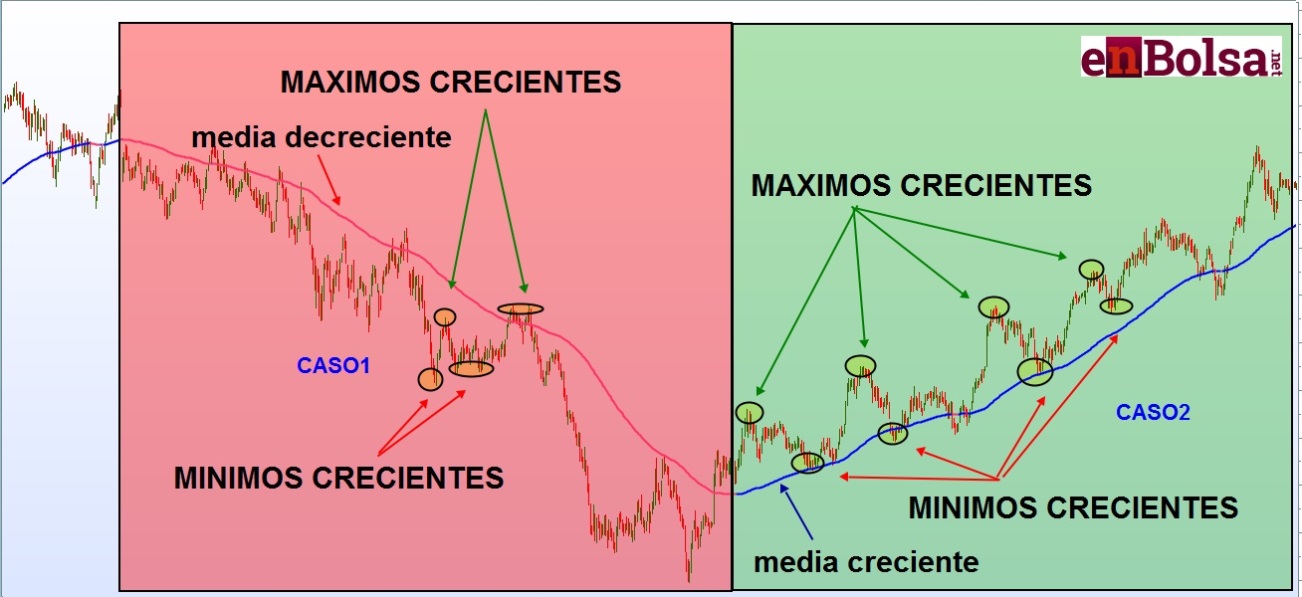

En una tendencia alcista, debemos buscar velas que abran y cierren alejadas un 45%, o más, desde su máximo. En una tendencia bajista, debemos buscar velas que abran y cierren alejadas un 45%, o más, desde su mínimo.

Identificación de la tendencia En la ausencia de sistemas de identificación de tendencia avanzados, un sencillo enfoque de identificación de la misma se basa en observar la media móvil exponencial de 20 periodos (EMA) y determinar si está en un ángulo de aproximadamente 45 grados sobre la base del marco temporal en el que usted esté operando.

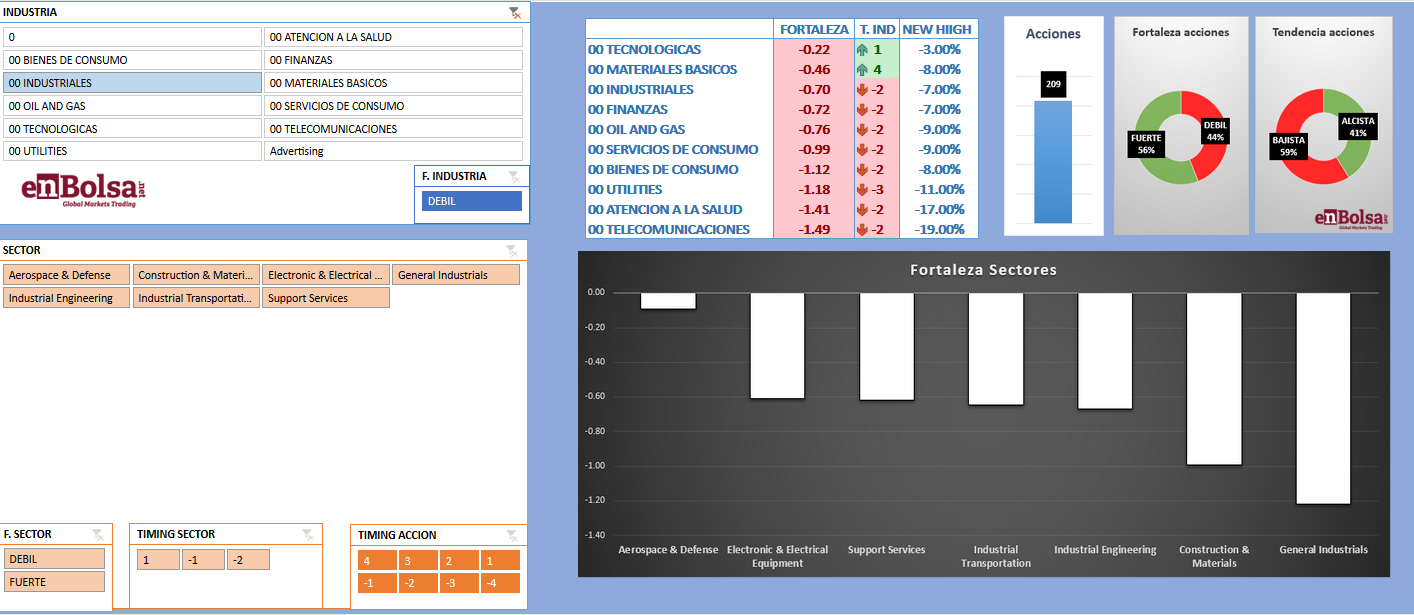

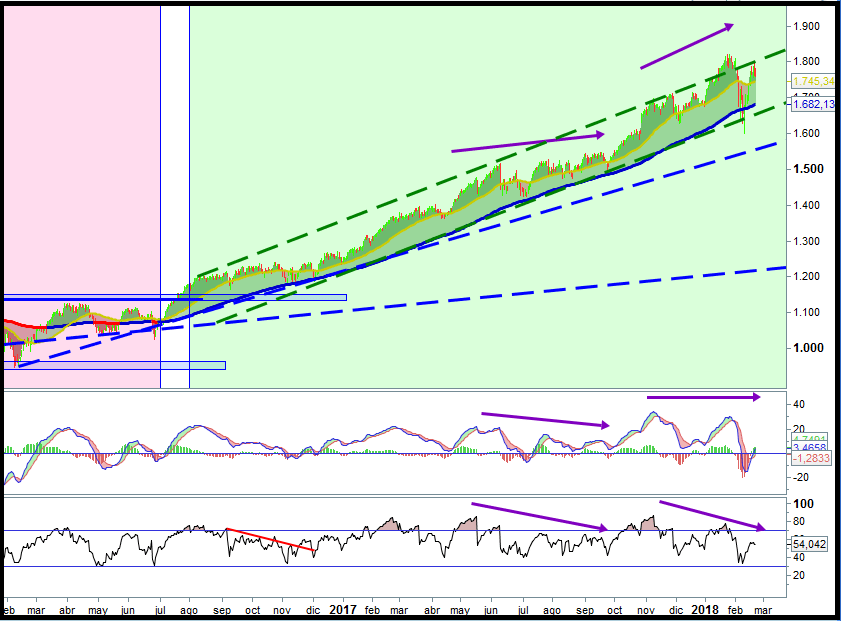

Recopilando datos podemos decir que necesitamos una tendencia muy clara y definida y que esta tendencia este muy acelerada. Para detectar esto desde Enbolsa hemos incorporado un indicador de fuerza tendencial como es el ADX y además debemos observar el grado de inclinación de la tendencia que vendrá determinada por la inclinación de sus medias de corto plazo

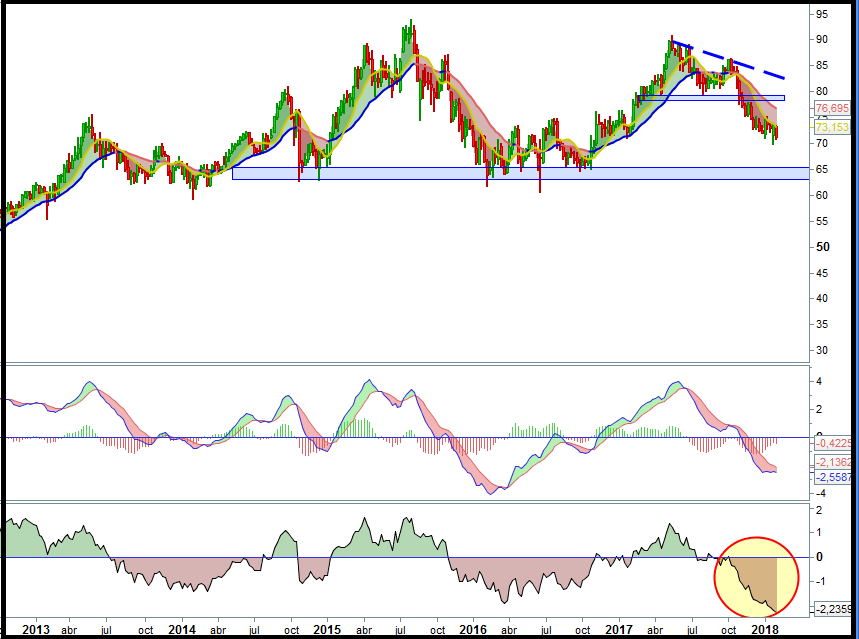

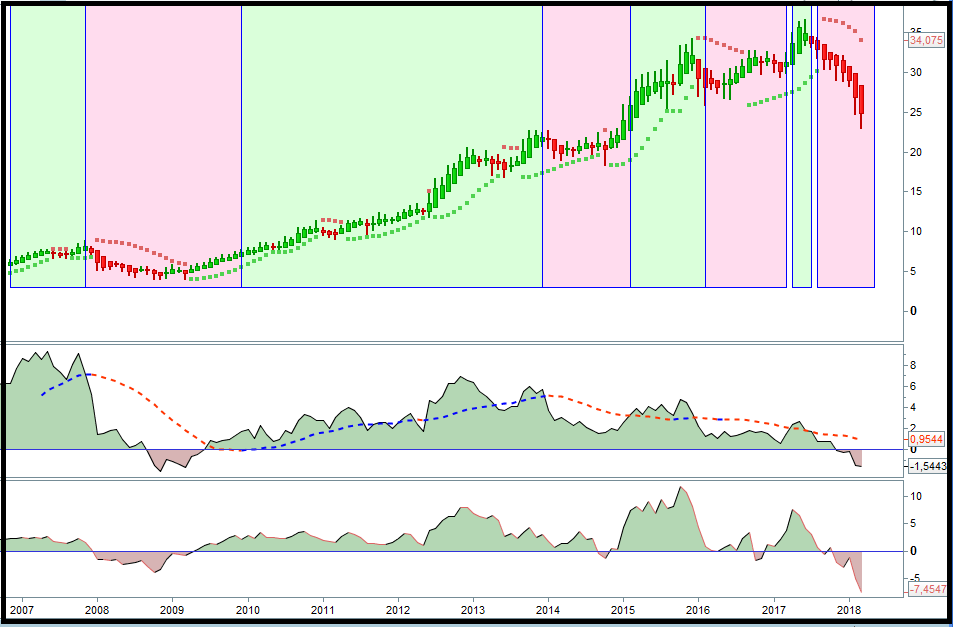

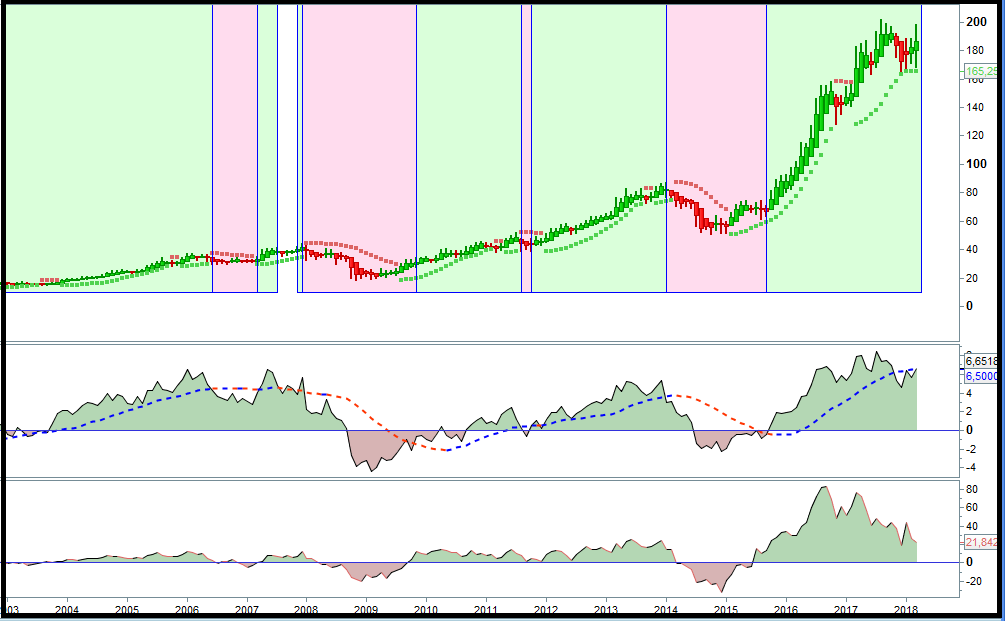

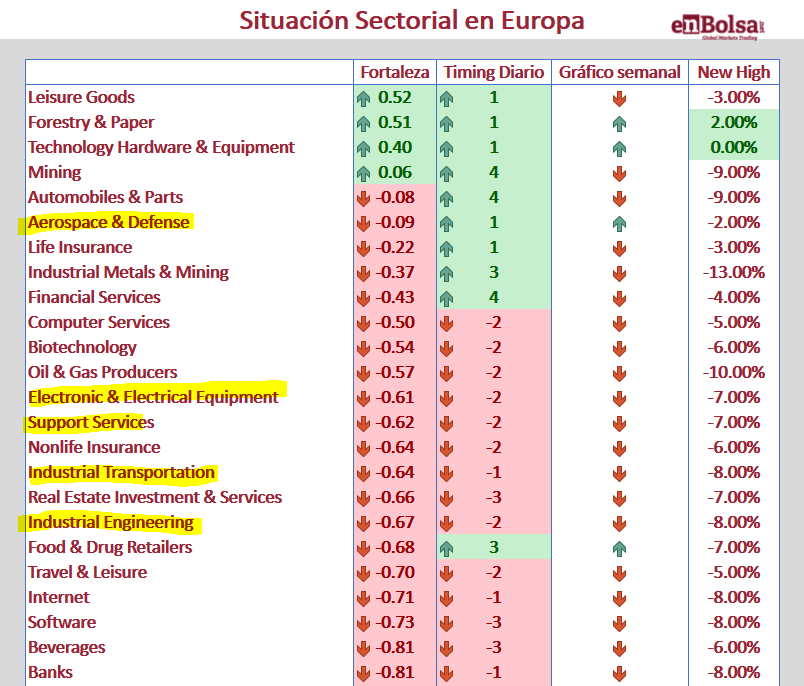

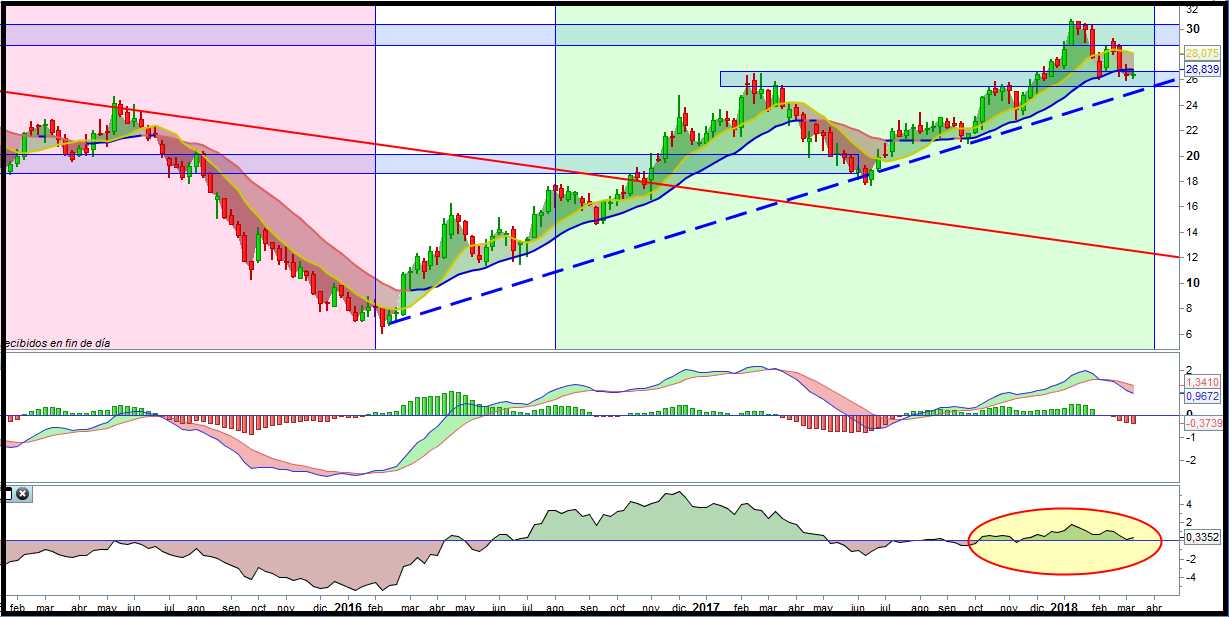

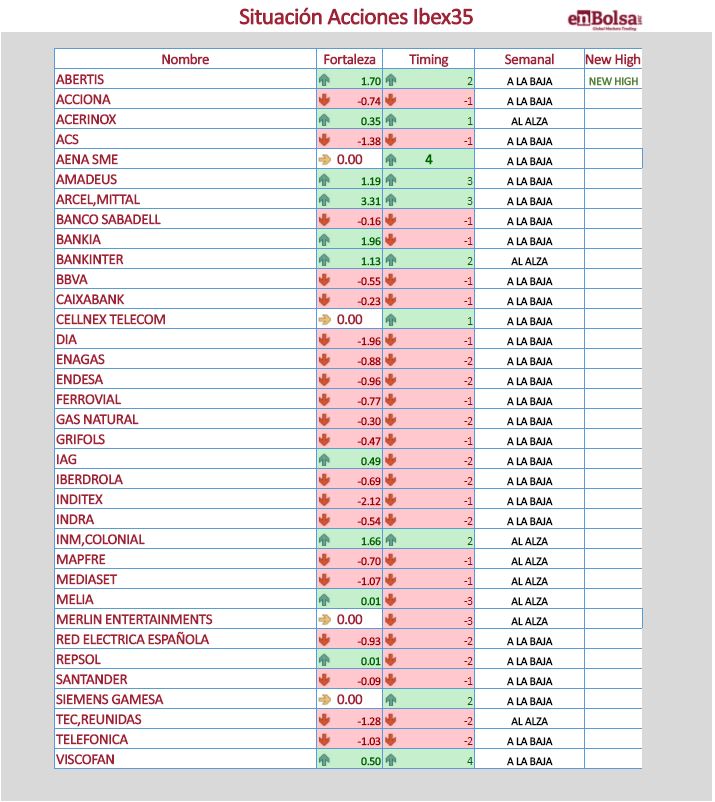

Profundizando ya en las señales proporcionadas por el sistema de Rob Hoffman, podemos ver a continuación una compañía europea y mas concretamente española como es MERLIN PROPIETIES en la cual os mostramos su estructura de precios con su respectiva señal de continuación. Recuerden que siempre es bueno tener varias alternativas porque no sabemos cual de ellas activara la señal de continuación de tendencia alcista y cual se quedara con esa vela de rechazo como referente de resistencia alcista

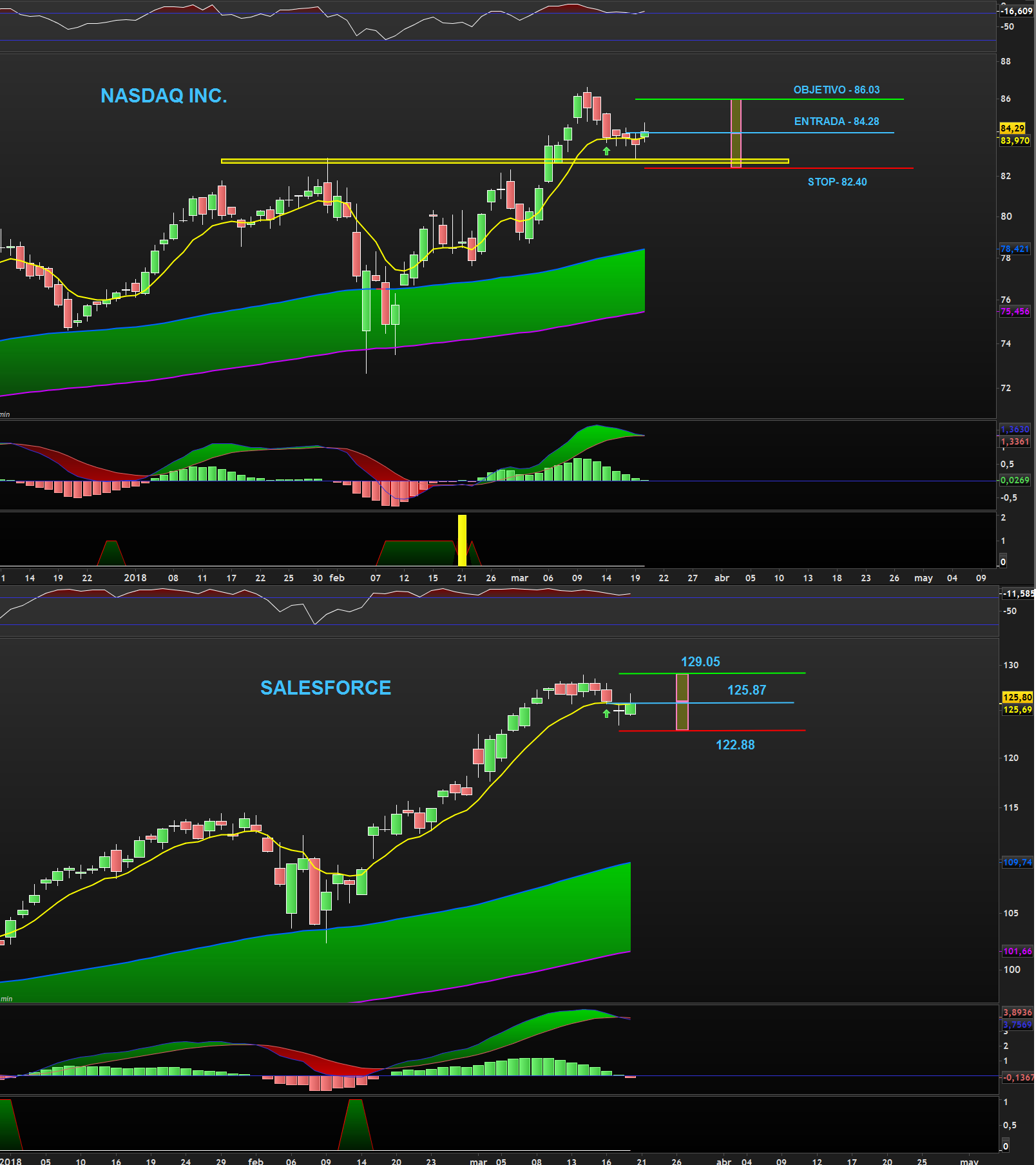

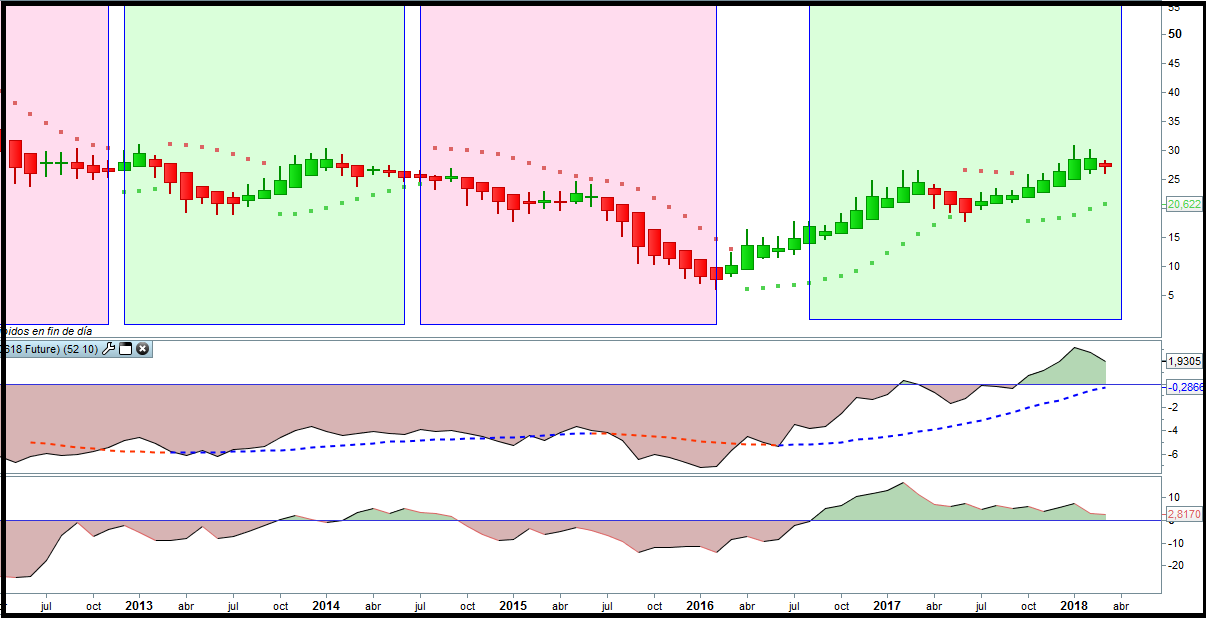

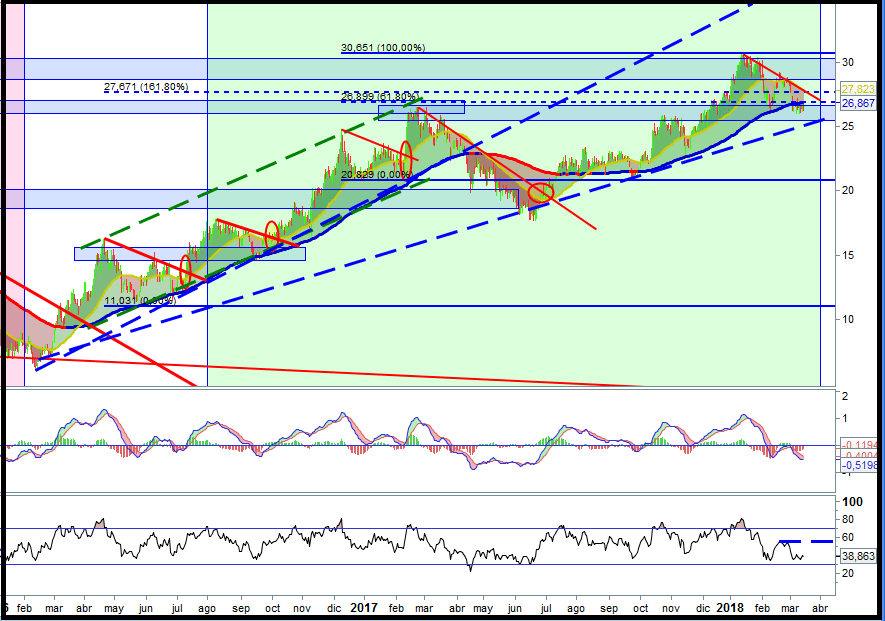

En la primera parte de las gráficas que representa a esta compañía, aparecen velas en color azul con varias señales (Flechas en verde) que cumplen el criterio de entrada del sistema de trading IRB HOFFMAN.

Las tres medidas roja, azul y verde son alcistas, están creciendo y la roja es mayor a la azul y a la azul mayor a la verde, eso indica que la tendencia es correcta.

En segundo lugar miramos como el ADX que está arriba en color rojo se encuentra por encima del nivel de 30 o tocando dicho nivel, mostrando que la situación de la tendencia es positiva en fuerza y potencia para su continuación, es decir, toda la zona por encima del nivel de 30 es una zona de gran potencia alcista.

Lo tercero es la aparición de la vela de retroceso de inventario del sistema Hoffman que antes comentamos y mostramos. En este caso solo prestamos atención a las velas Hoffman que aparezcan en los entornos deseados y estas aparecen mostradas en el gráfico en color amarillo y además arriba del todo aparece un indicador que las marca siempre que parecen en tendencia alcista en verde y cuando se dan en tendencia bajista las marca en color rojo. Este indicador no selecciona, es decir, las marca todas y luego nosotros seremos selectivos.

Lo siguiente que marcamos desde Enbolsa para elegir la entrada correcta , es el volumen empleado en la ruptura. Eso aparece recogido en la parte baja del gráfico con un indicador de volumen de creación propia que nos muestra el nivel medio de volumen negociado en los últimos 50 días y nos indica el volumen de hoy en base 100 sobre la media de los últimos 50 días de forma que si hoy negociamos una vela de 120 de valor eso significa que hoy hemos hecho un 20% más de volumen que la media de los últimos 50 días. Esto nos hace ser muy exigentes en cuanto al volumen de ruptura de una zona determinada de control.

Si nos fijamos en el gráfico de arriba, activaría señal de entrada (línea verde marcada en el gráfico) si cumplen los parámetros del sistema hoffman y además cumplen con los criterios de excelencia que Enbolsa les ha incorporado, como son un pico de volumen y que se encuentre por encima del nivel 30 del ADX.

Recuerden que el tema del volumen y del ADX son indicador incluidos por Enbolsa al sistema de entradas IRB y que son usados como filtros de exclusión y que por lo tanto no tiene nada que ver con el sistema hoffman propiamente dicho.

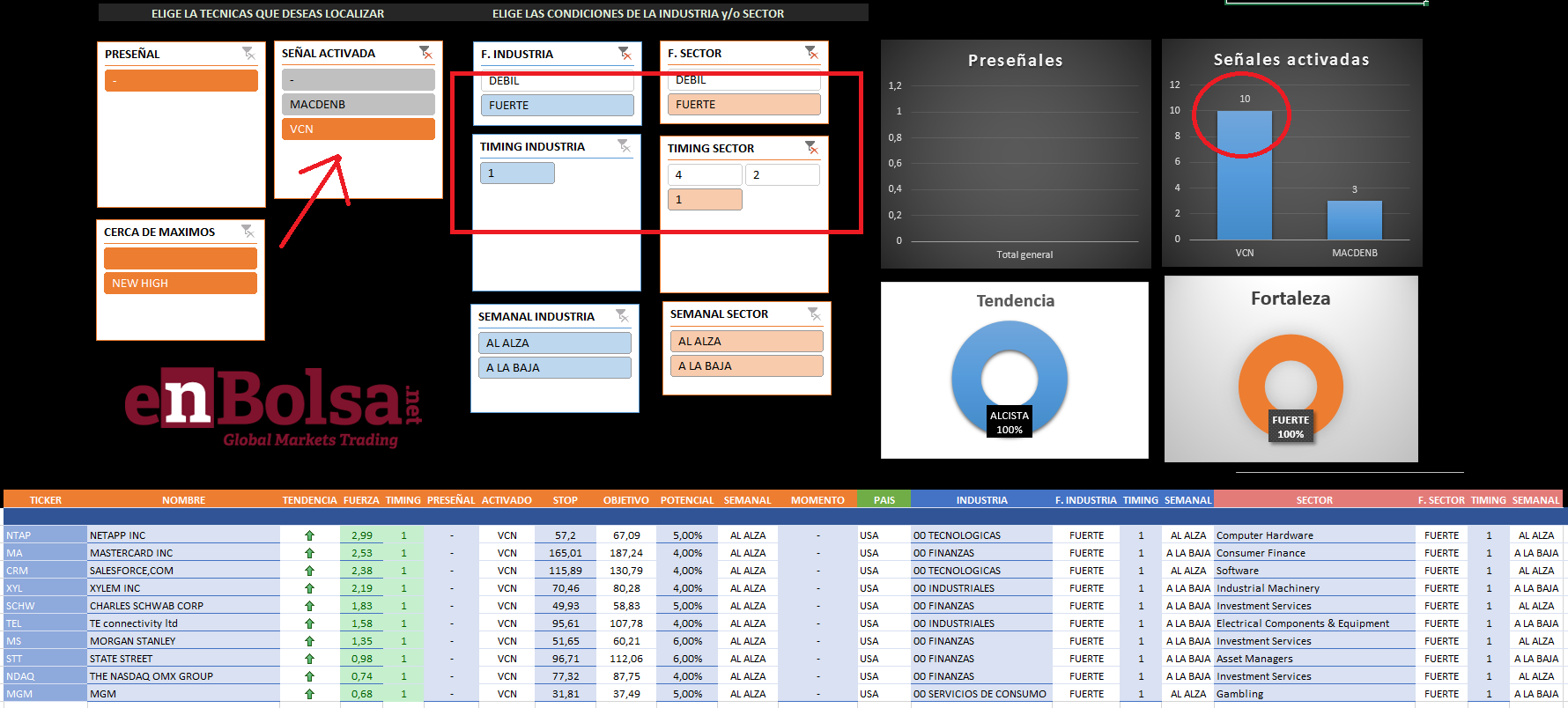

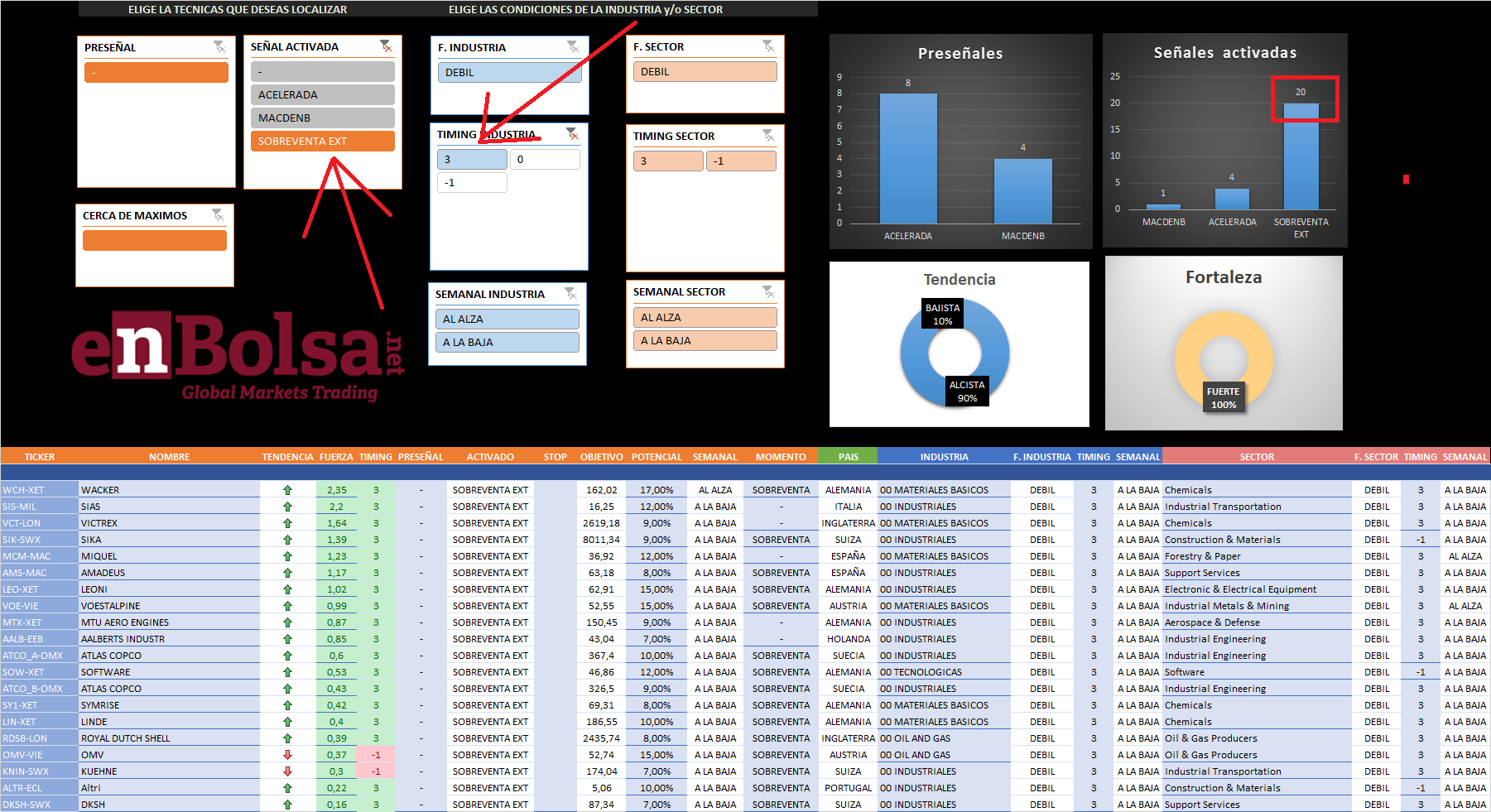

Tal y como muestra esta imagen tomada de nuestro súper buscador ENB, solo tengo que seleccionar la señal activada sobreventa extrema y automáticamente nos aparecen las acciones que son aptas para esta señal. Y en esta ocasión hay un total de 15.

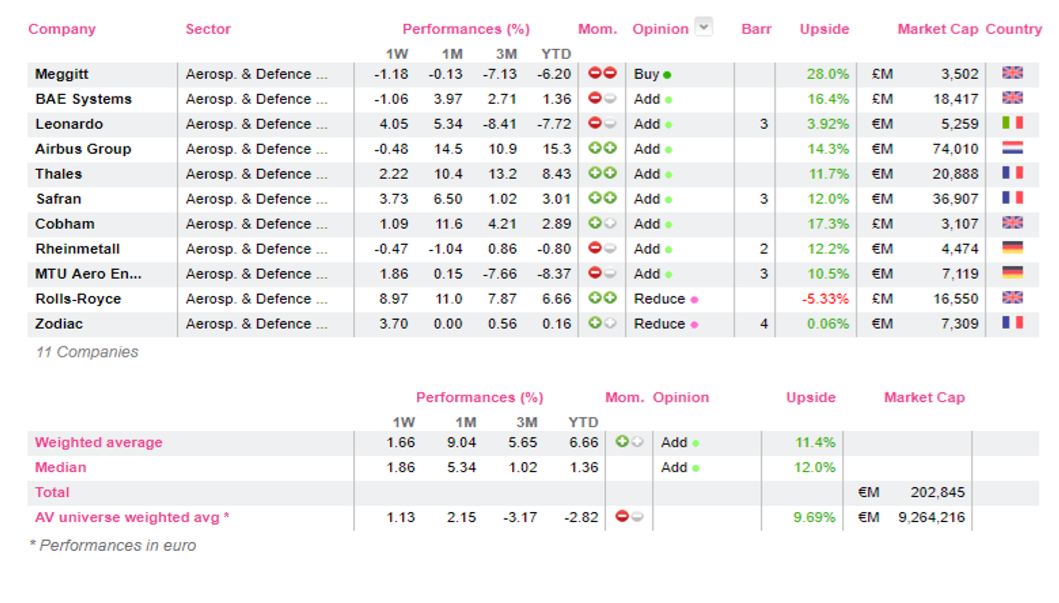

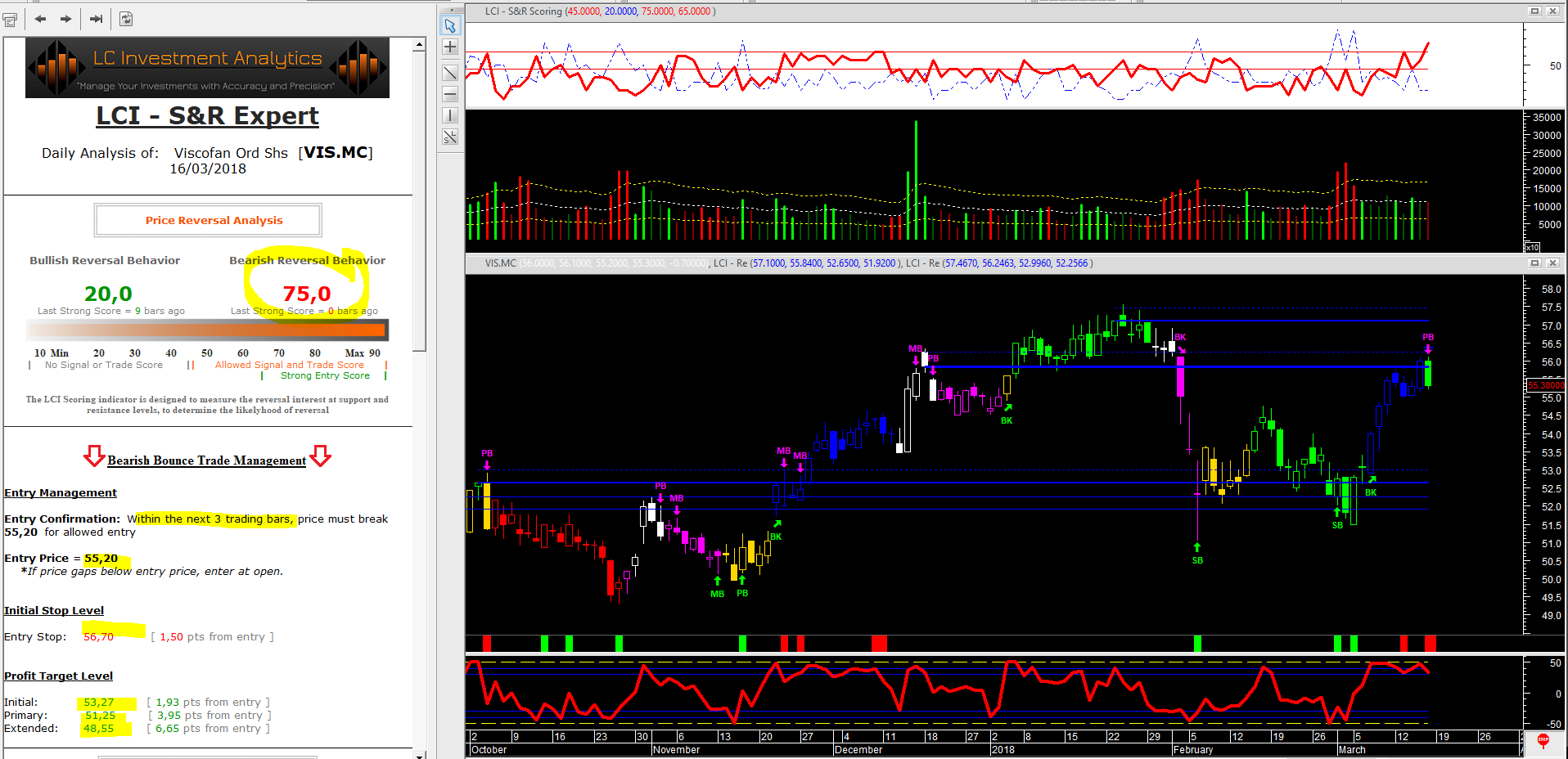

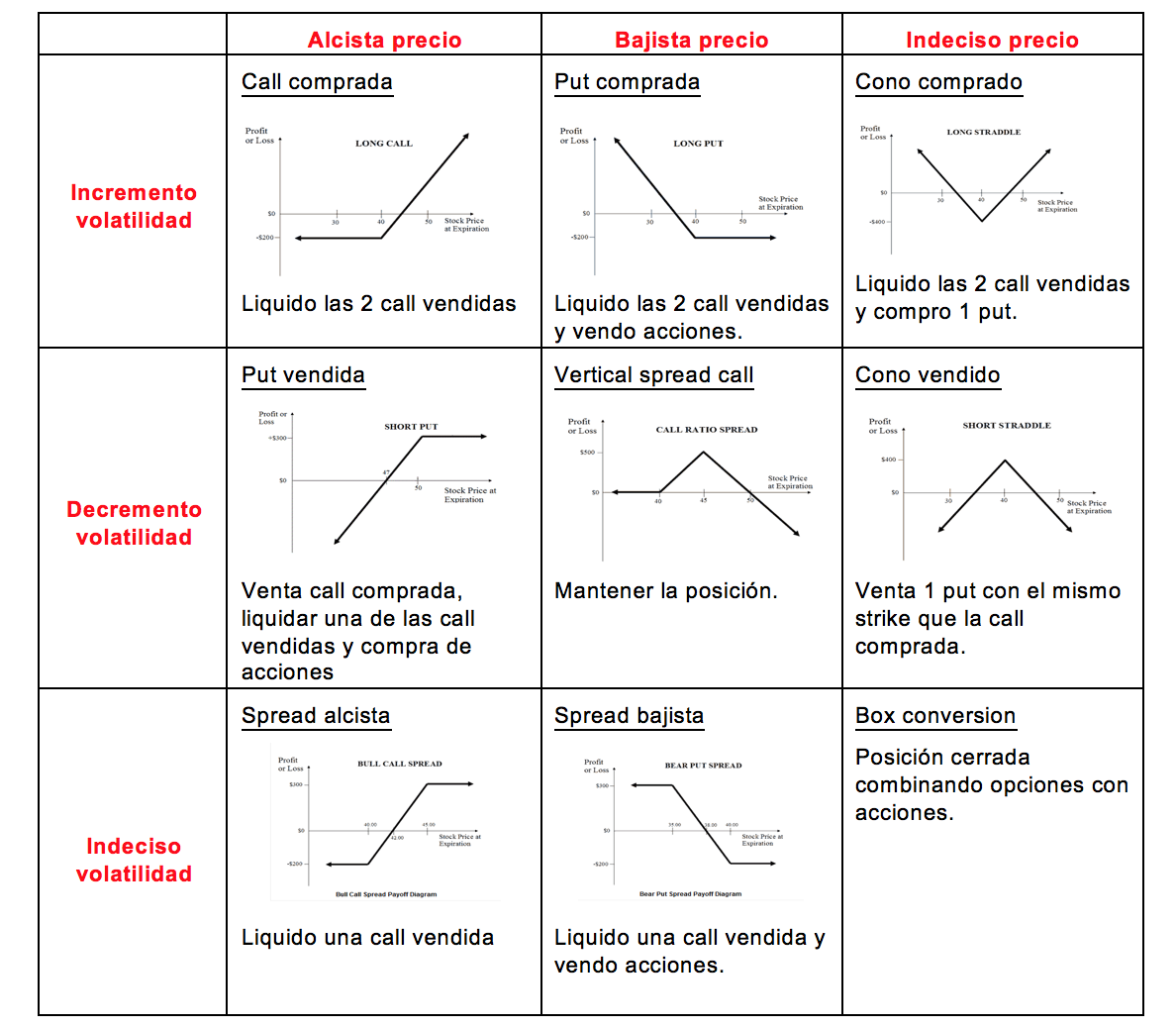

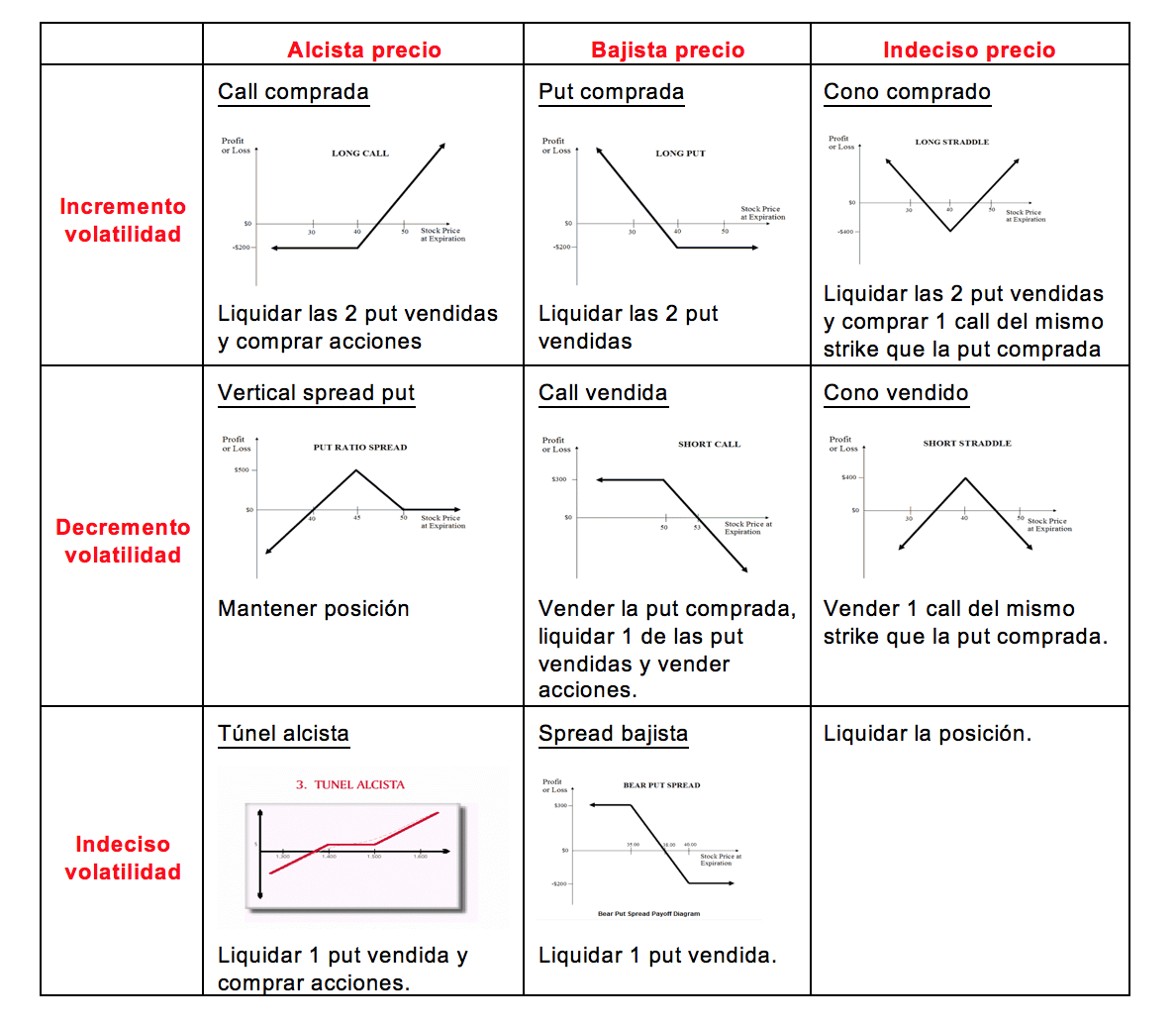

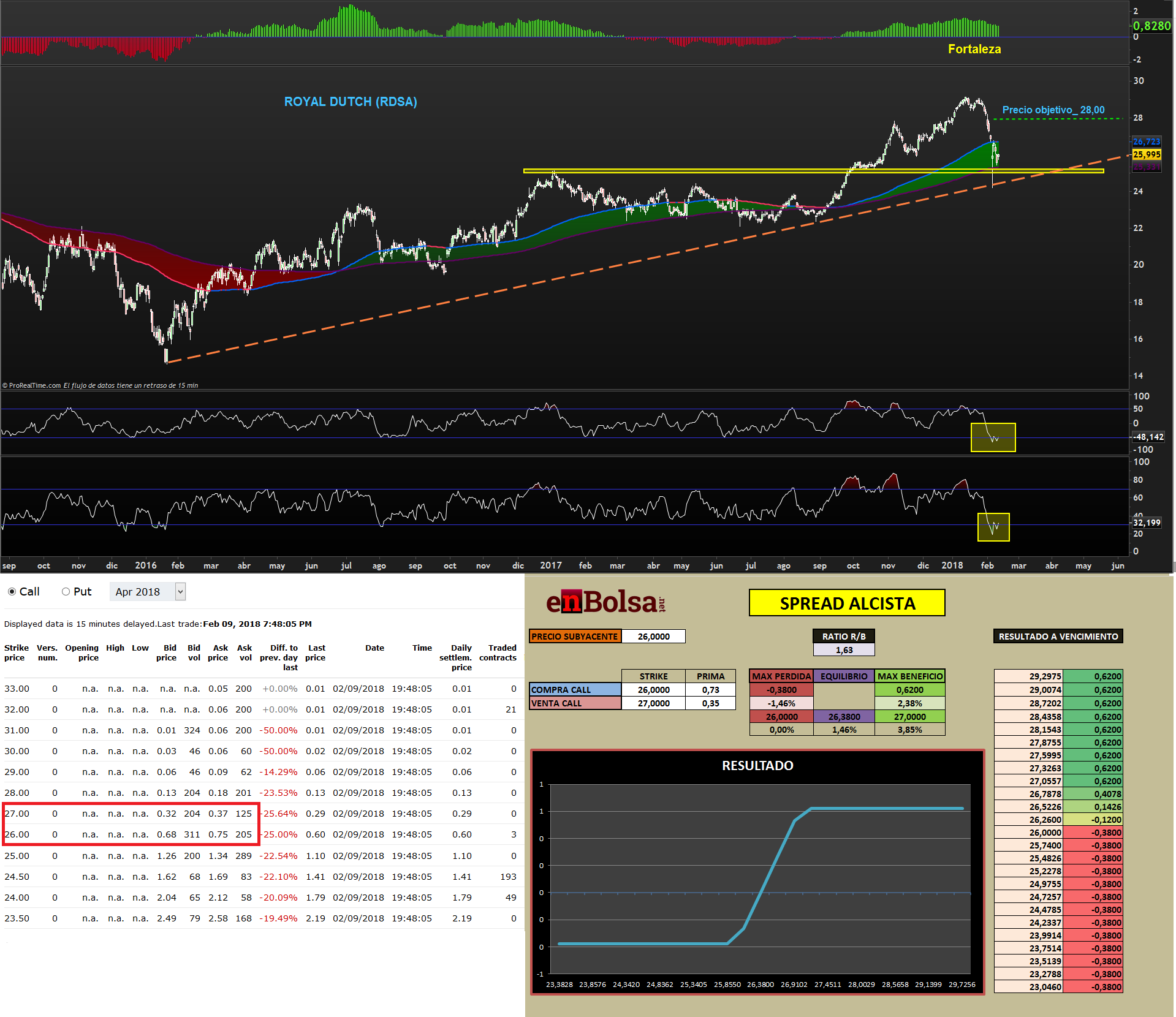

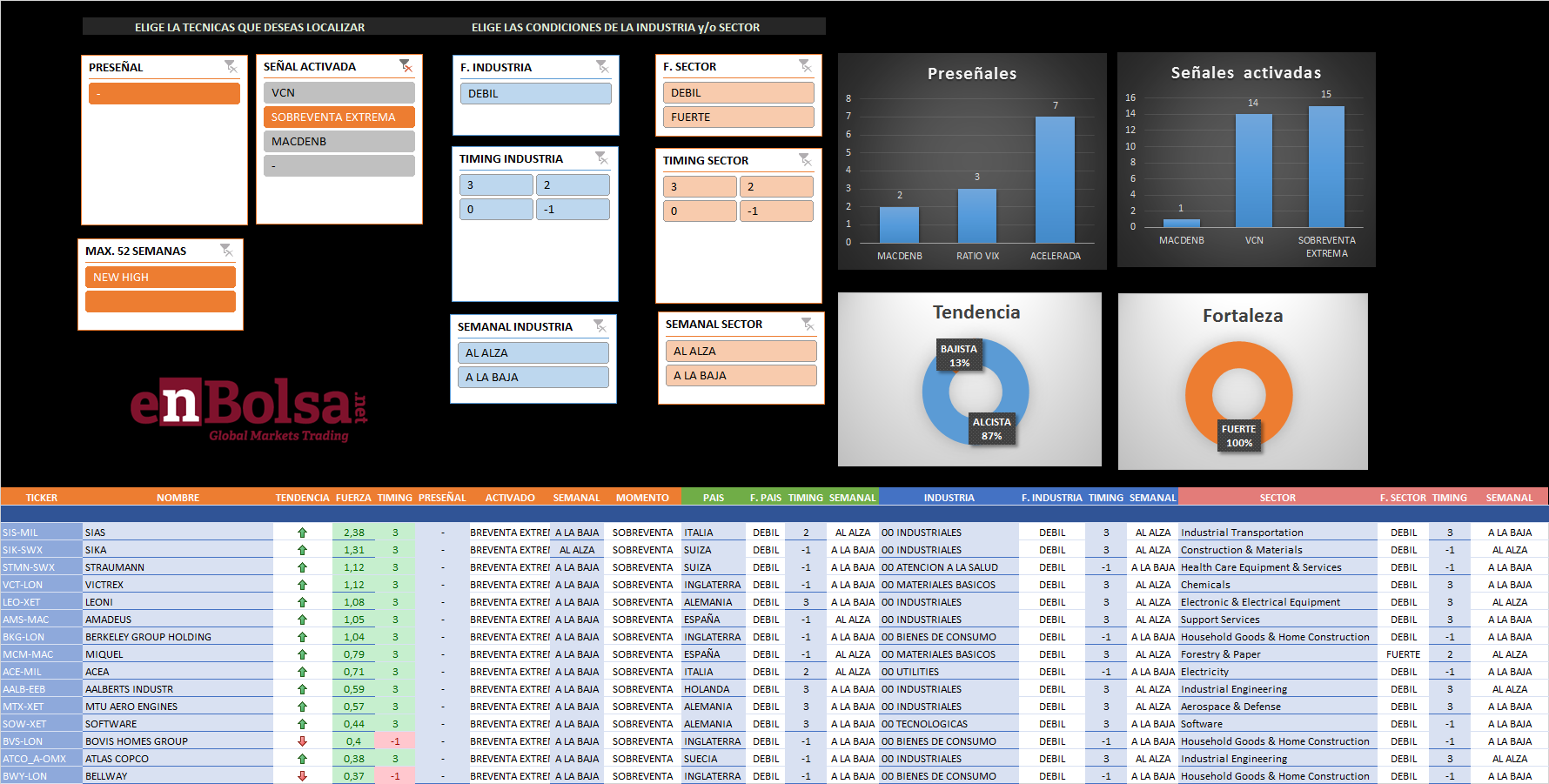

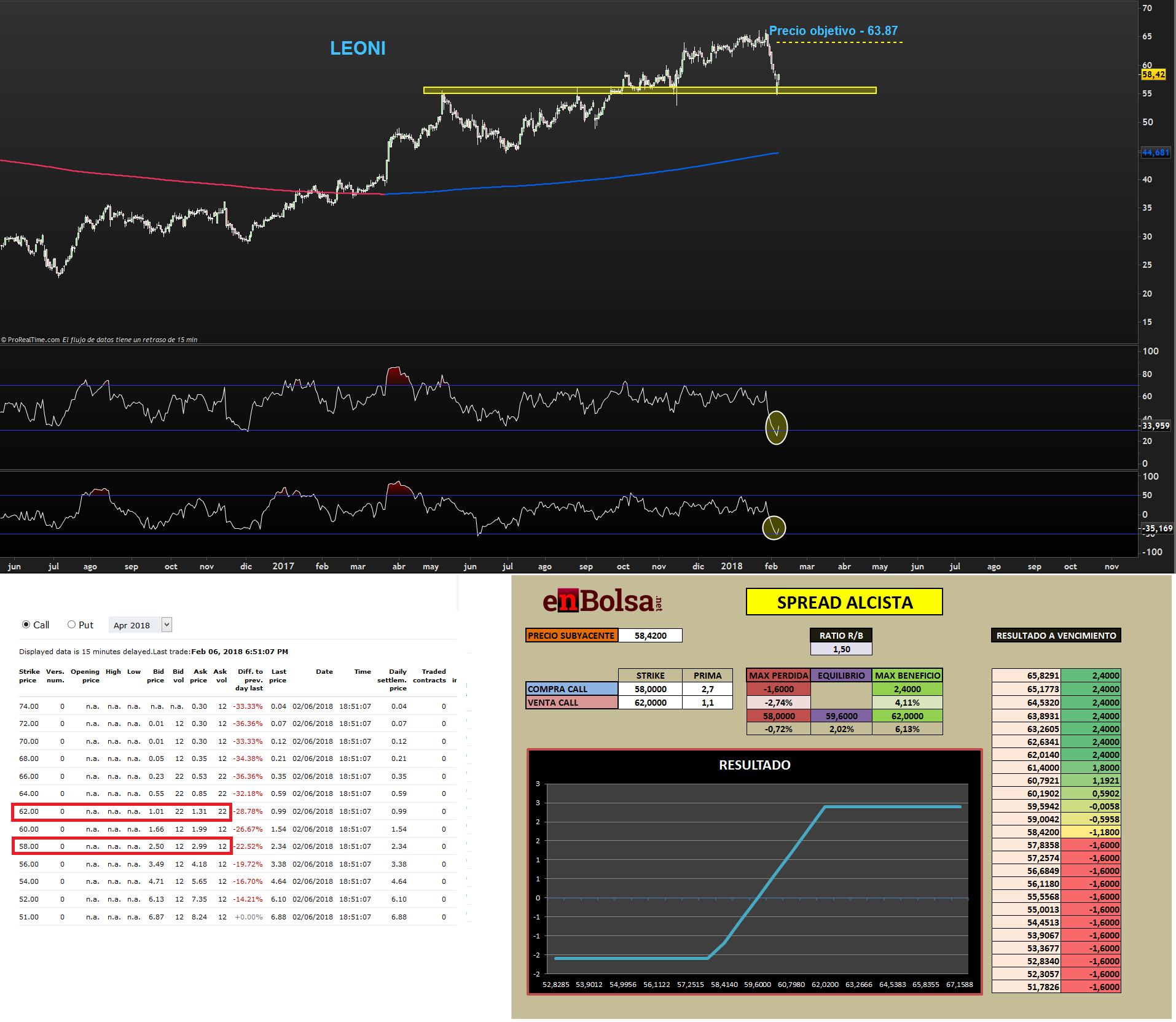

Tal y como muestra esta imagen tomada de nuestro súper buscador ENB, solo tengo que seleccionar la señal activada sobreventa extrema y automáticamente nos aparecen las acciones que son aptas para esta señal. Y en esta ocasión hay un total de 15. En el caso de Leoni, se ve claramente como estaba en sobreventa extrema, atendiendo a los precios de las opciones y sabiendo que el Precio objetivo de esta sobreventa extrema es de 63,87, lo que hemos hecho es:

En el caso de Leoni, se ve claramente como estaba en sobreventa extrema, atendiendo a los precios de las opciones y sabiendo que el Precio objetivo de esta sobreventa extrema es de 63,87, lo que hemos hecho es: En el caso de MTU Aero, se aprecia también la sobreventa extrema, atendiendo a los precios de las opciones y sabiendo que el Precio objetivo de esta sobreventa extrema es de 149,74, lo que hemos hecho es:

En el caso de MTU Aero, se aprecia también la sobreventa extrema, atendiendo a los precios de las opciones y sabiendo que el Precio objetivo de esta sobreventa extrema es de 149,74, lo que hemos hecho es: