Situación del Intermercado. Semana 26-2017

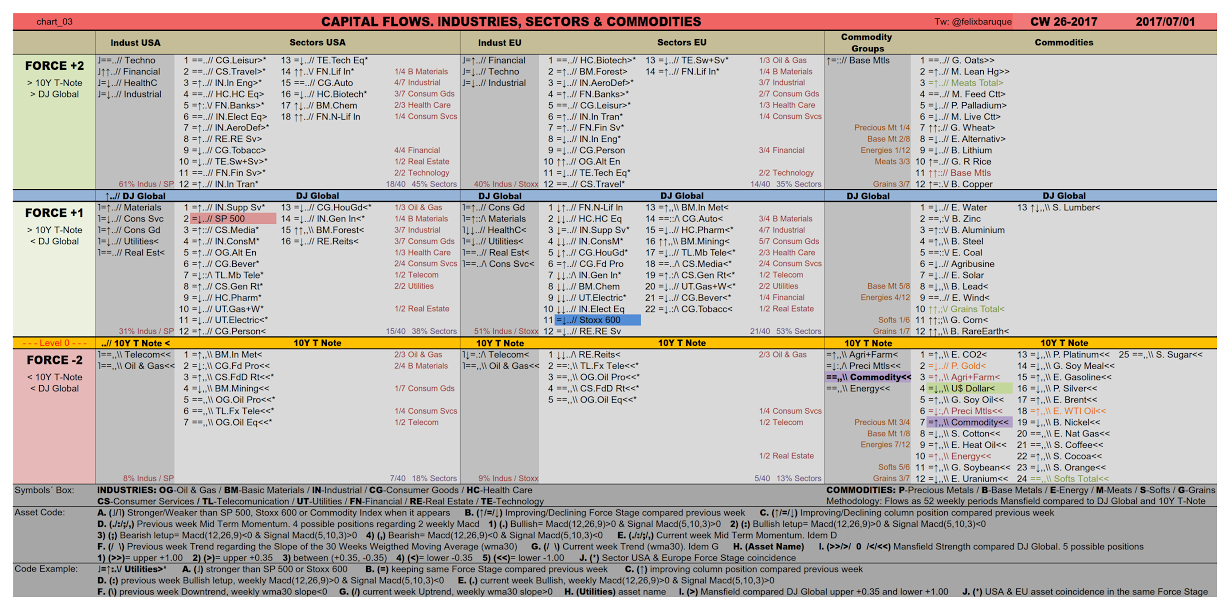

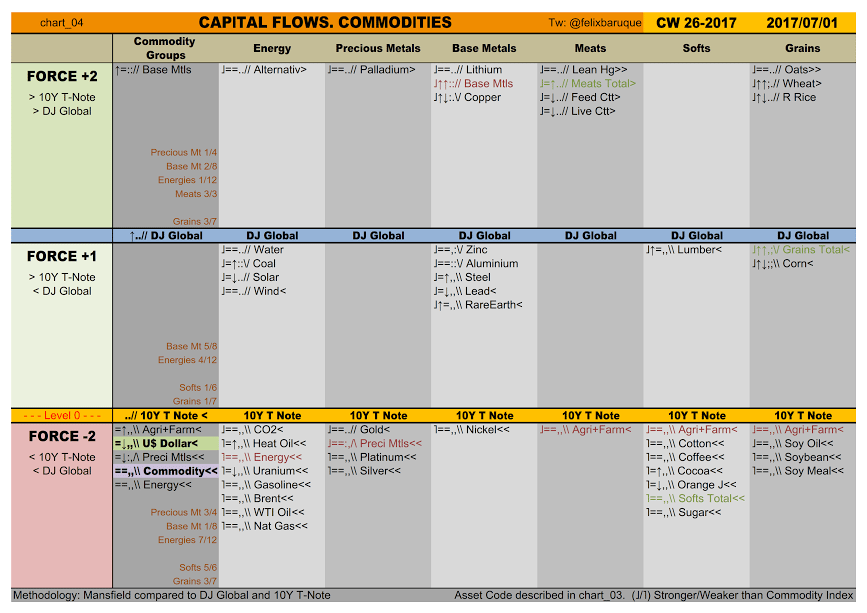

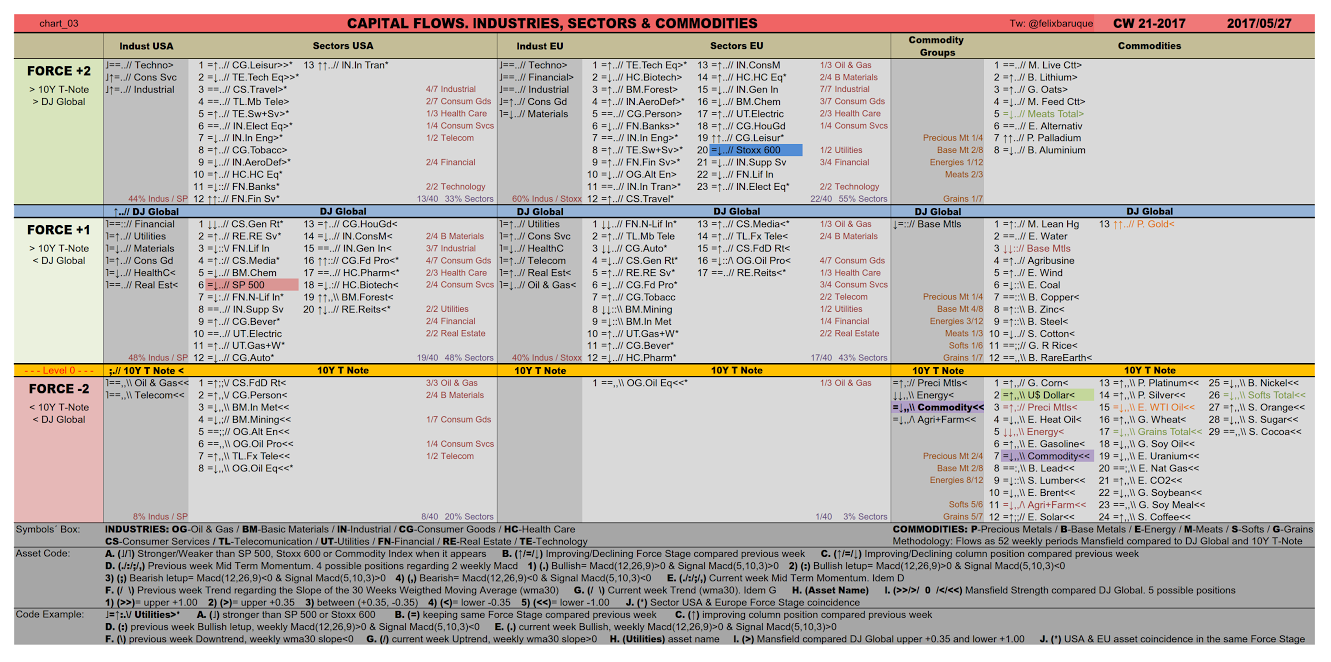

Rentabilidad semanal de los principales activos del Intermercado:

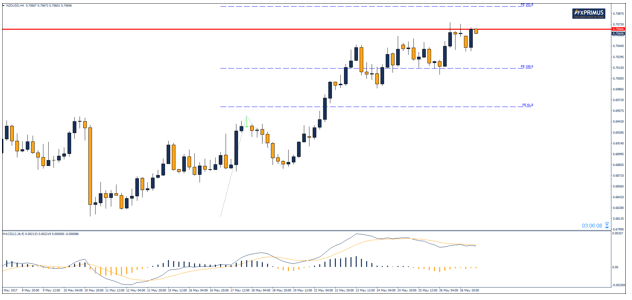

- Bolsas: DJ Global -0,36% / SP500 -0,61% / Stoxx600 -2,12%

- Bonos: 10y T-Note -0,97% / TIP USA -0,76% / Bund -1,98%

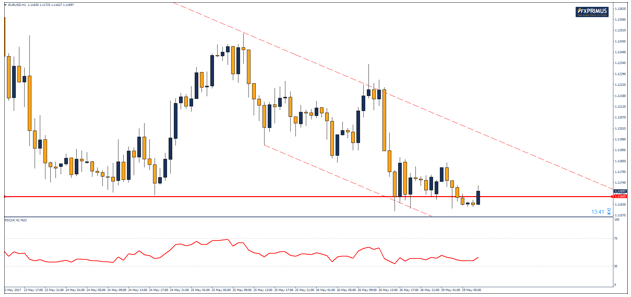

- Divisas: Dólar -1,56% / Euro +1,99% / Yen -1,03%

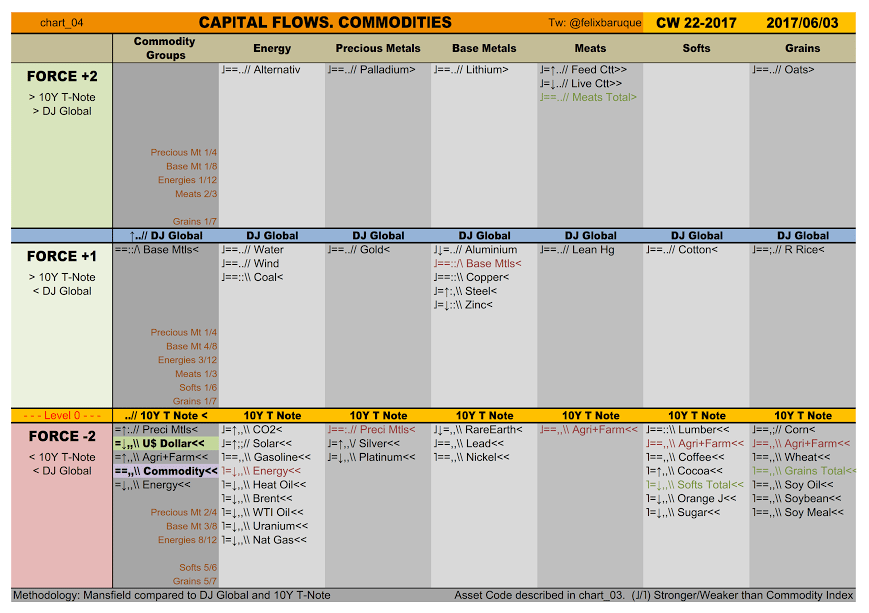

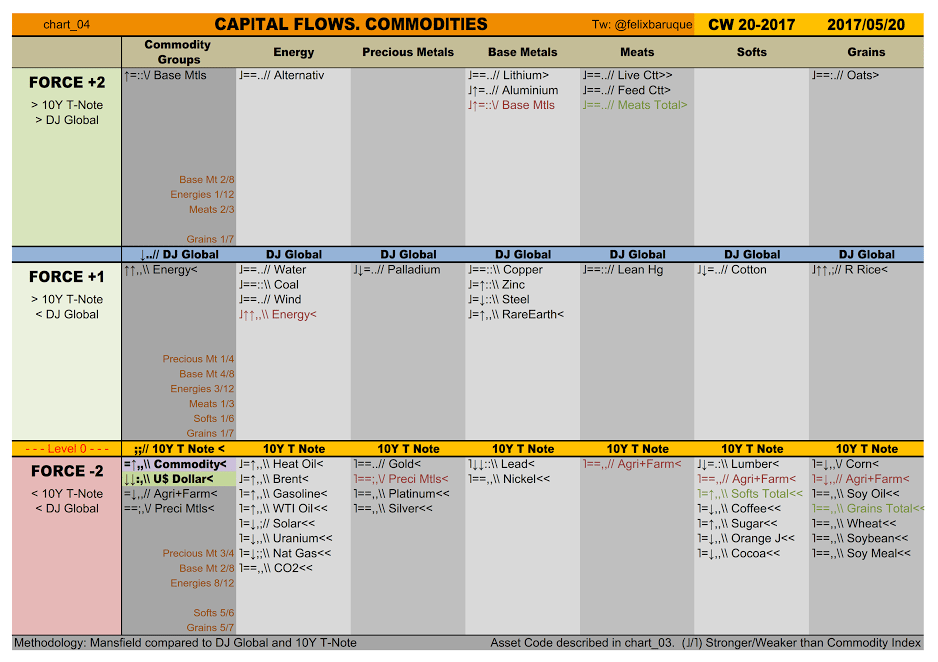

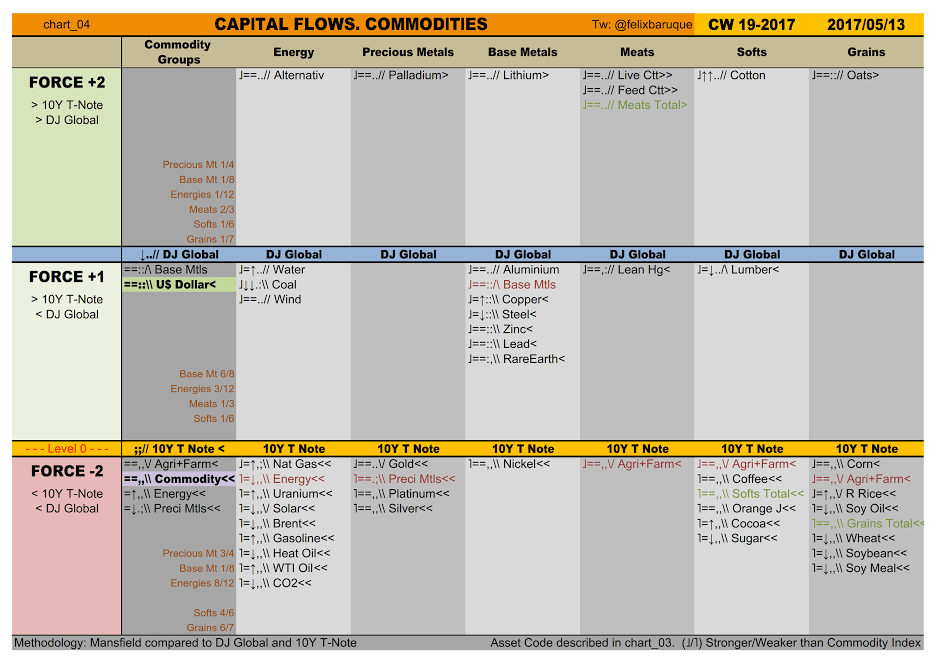

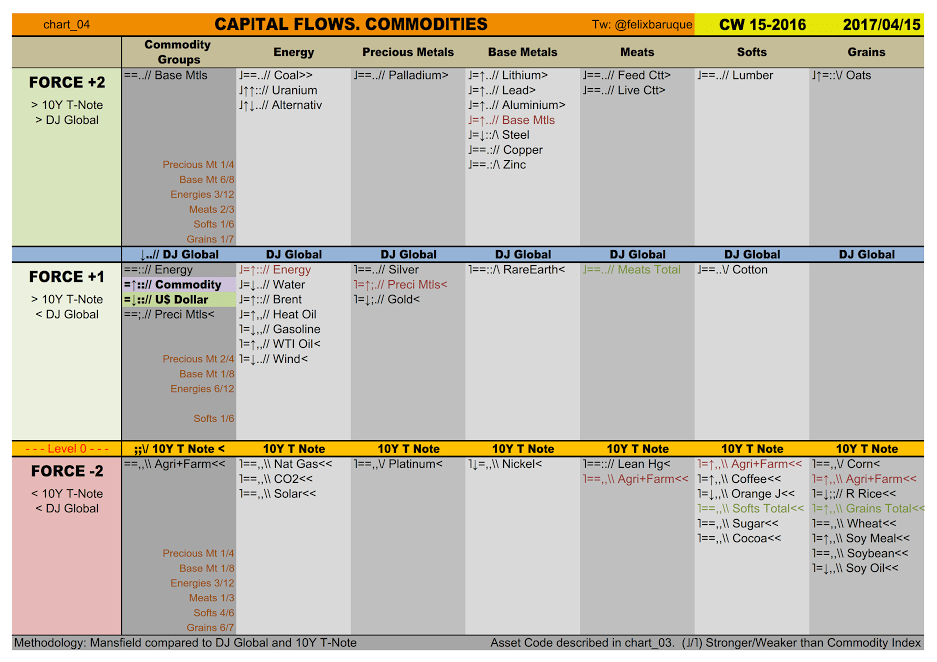

- Materias Primas: Índice General +4,55% / Oro -1,30% / Crudo +7,71%

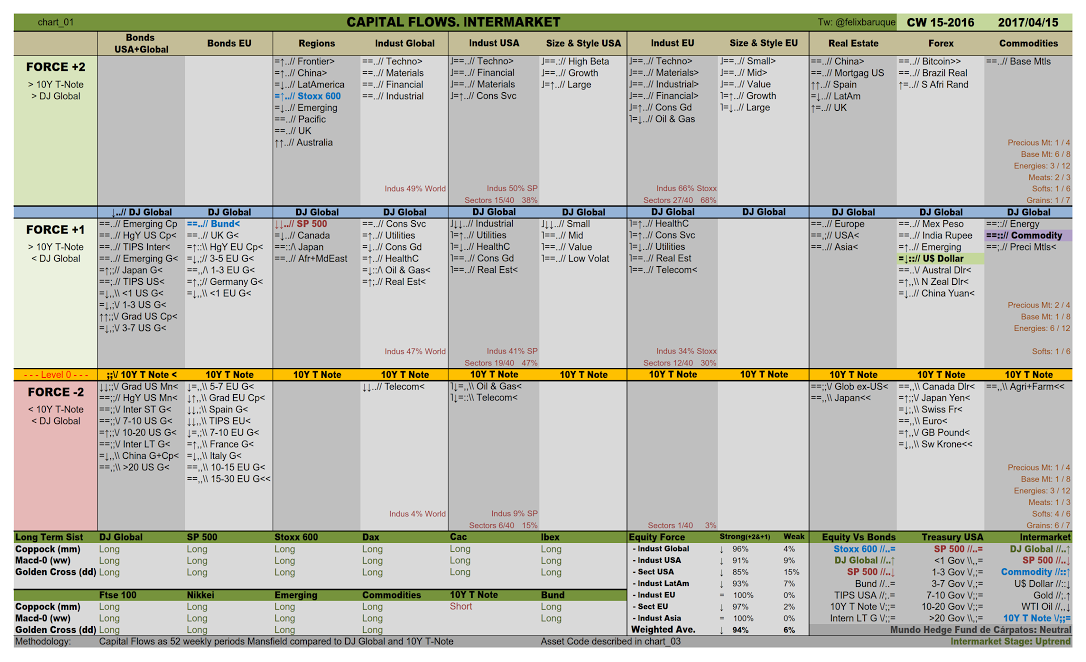

Puede consultarse la guía de las Tablas de Intermercado aquí

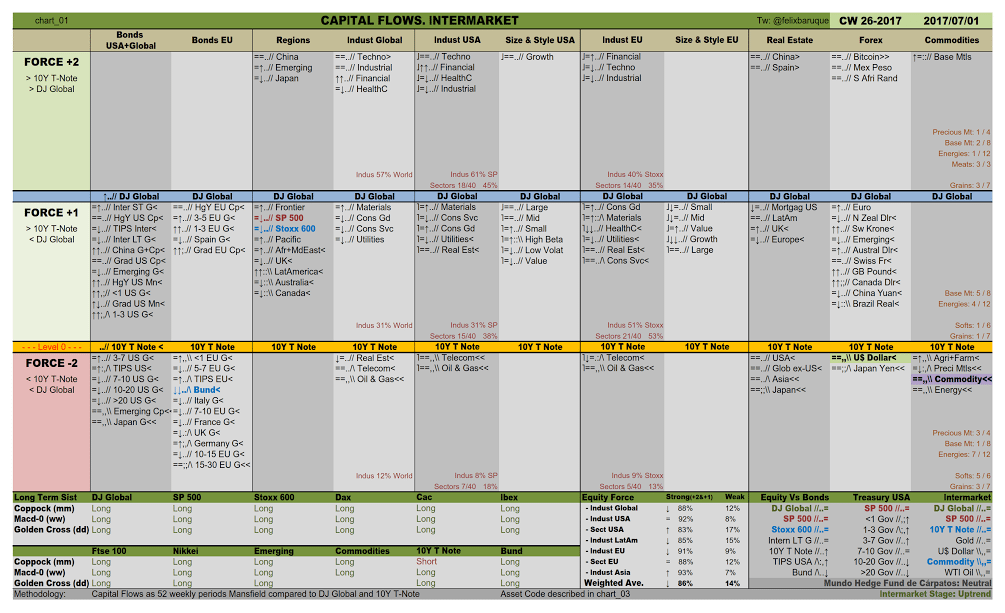

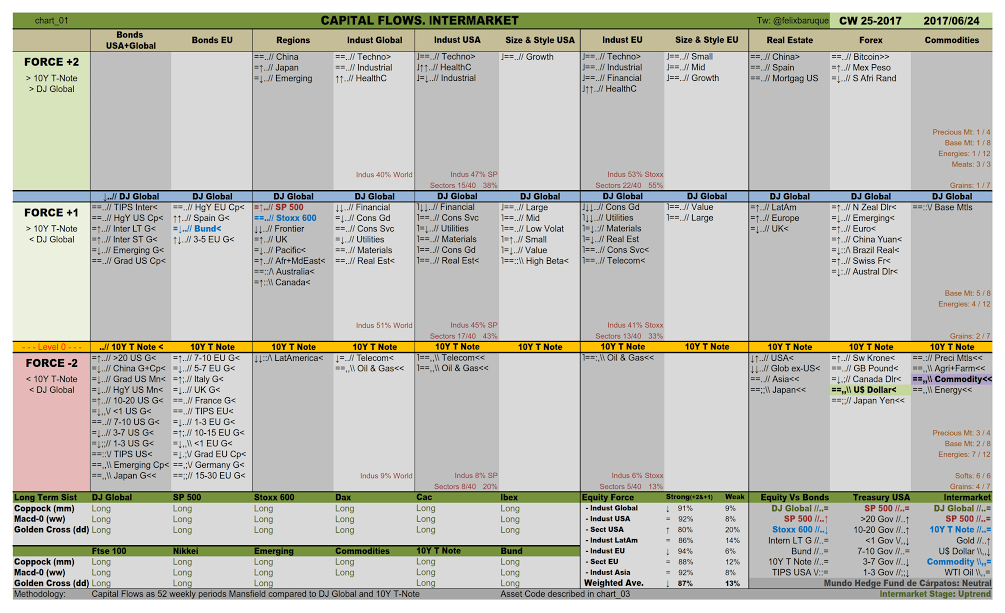

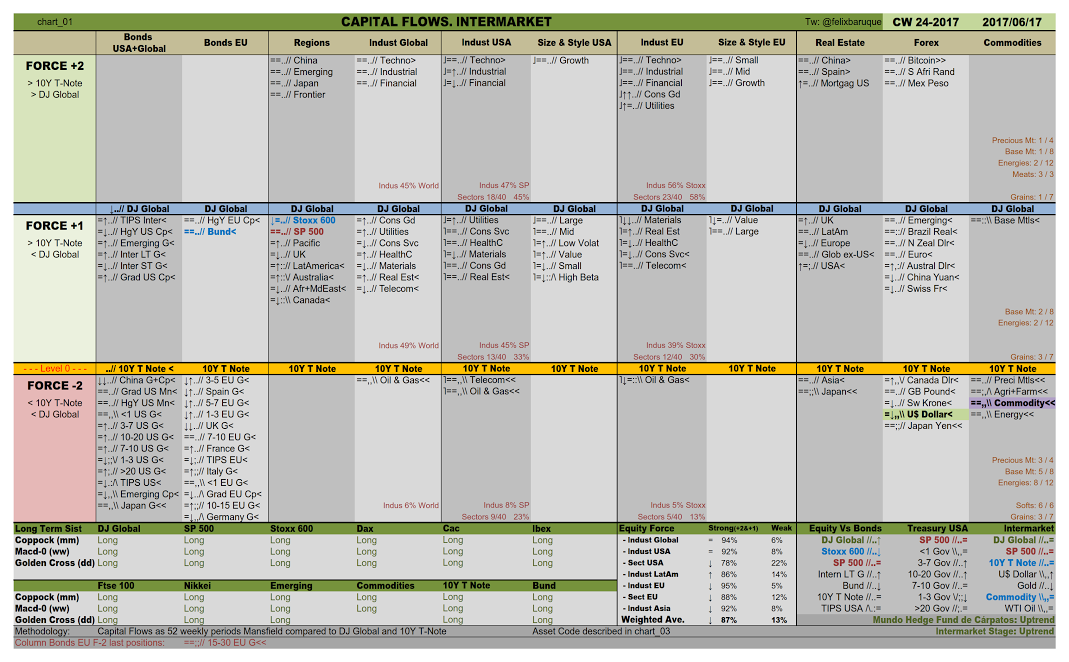

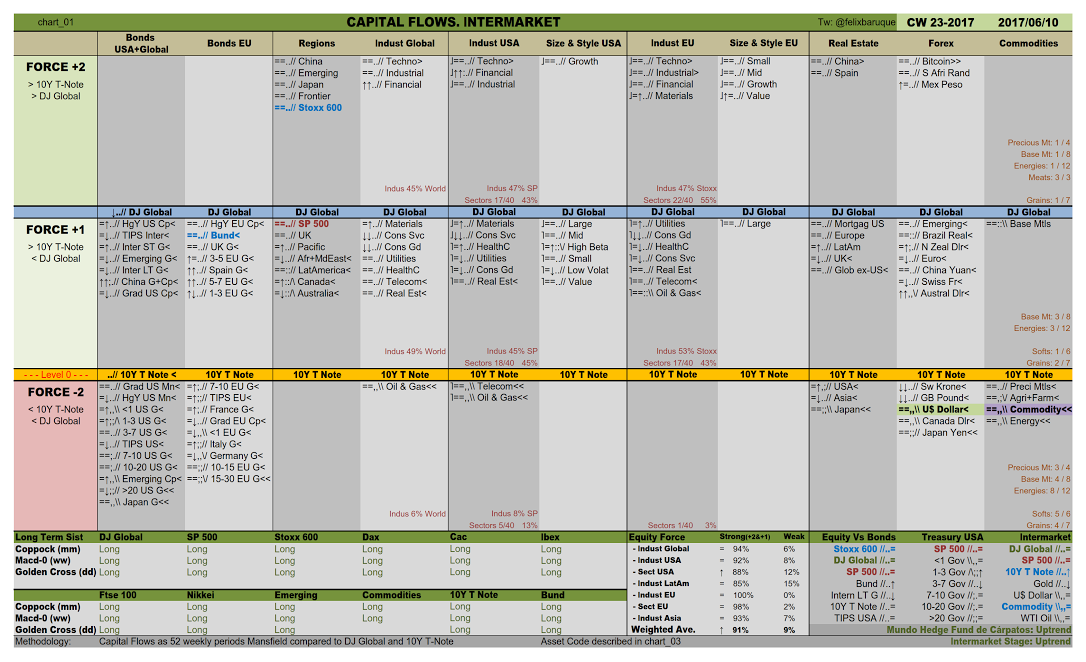

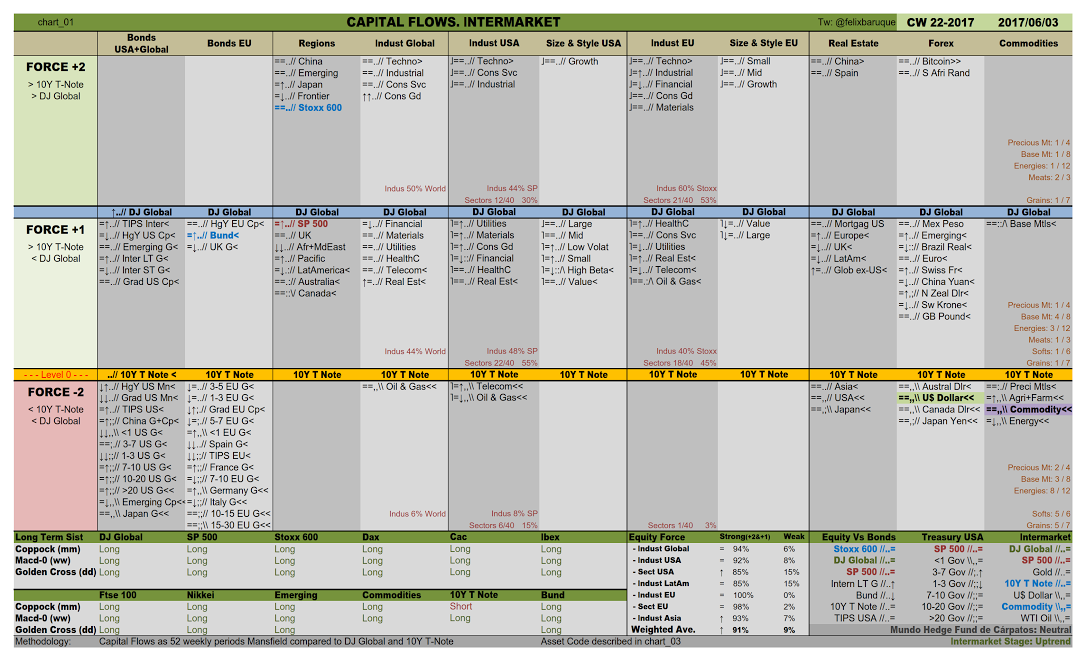

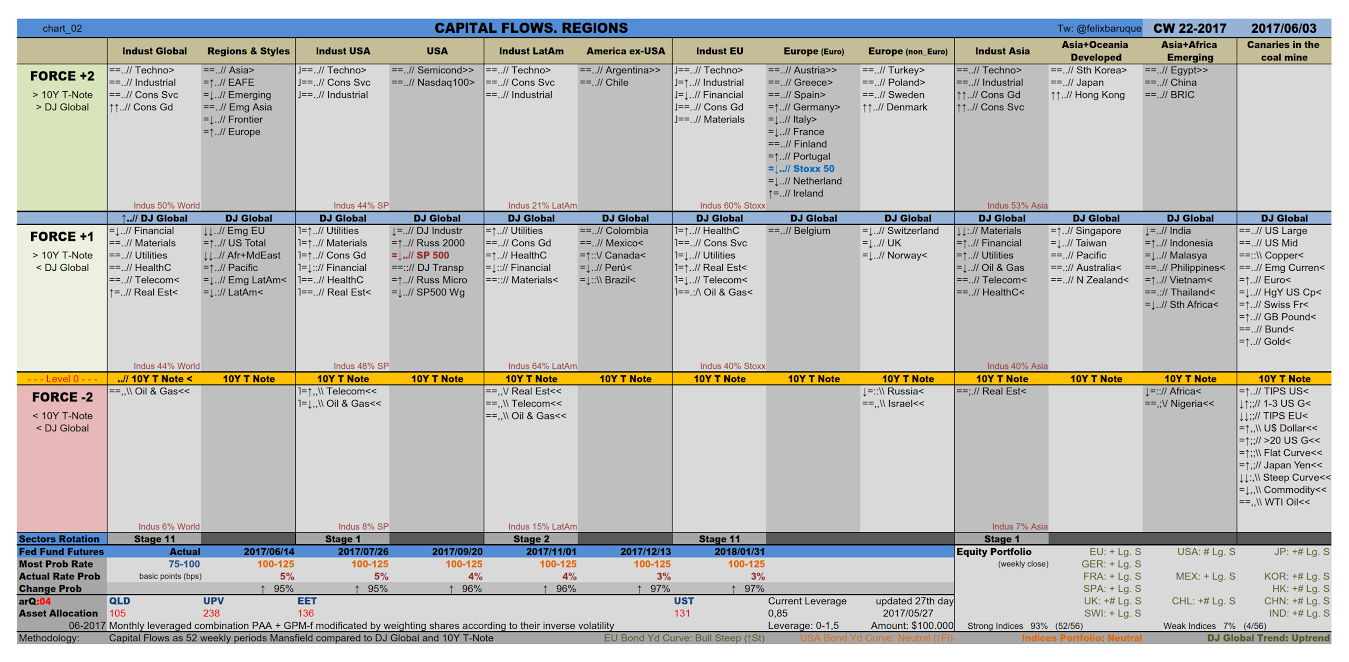

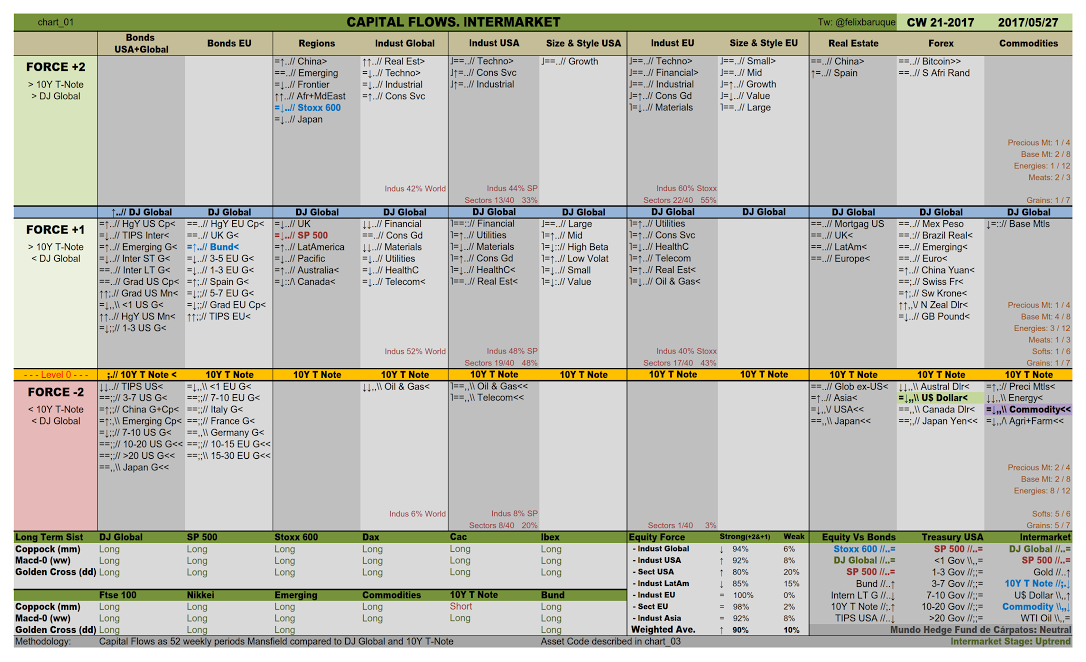

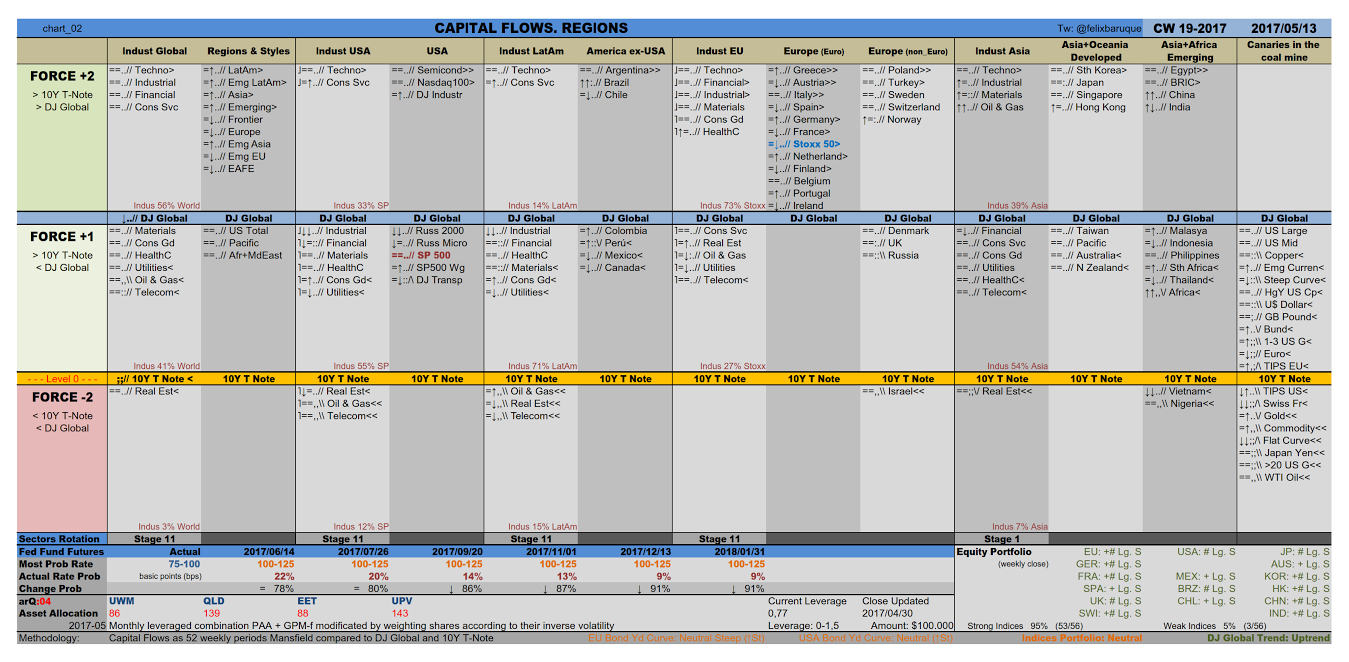

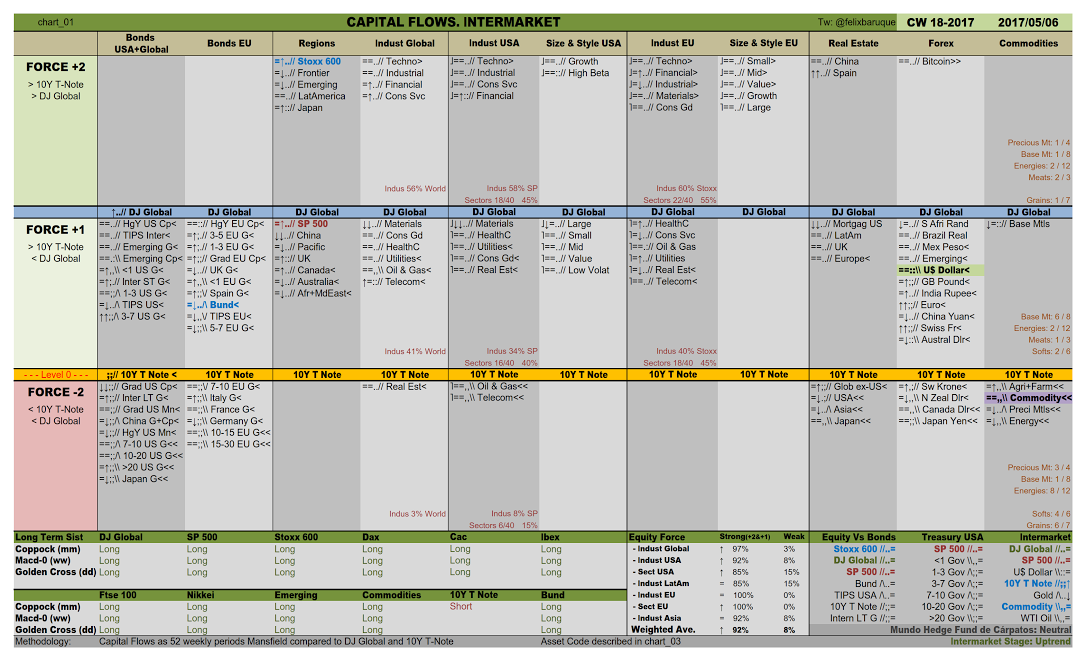

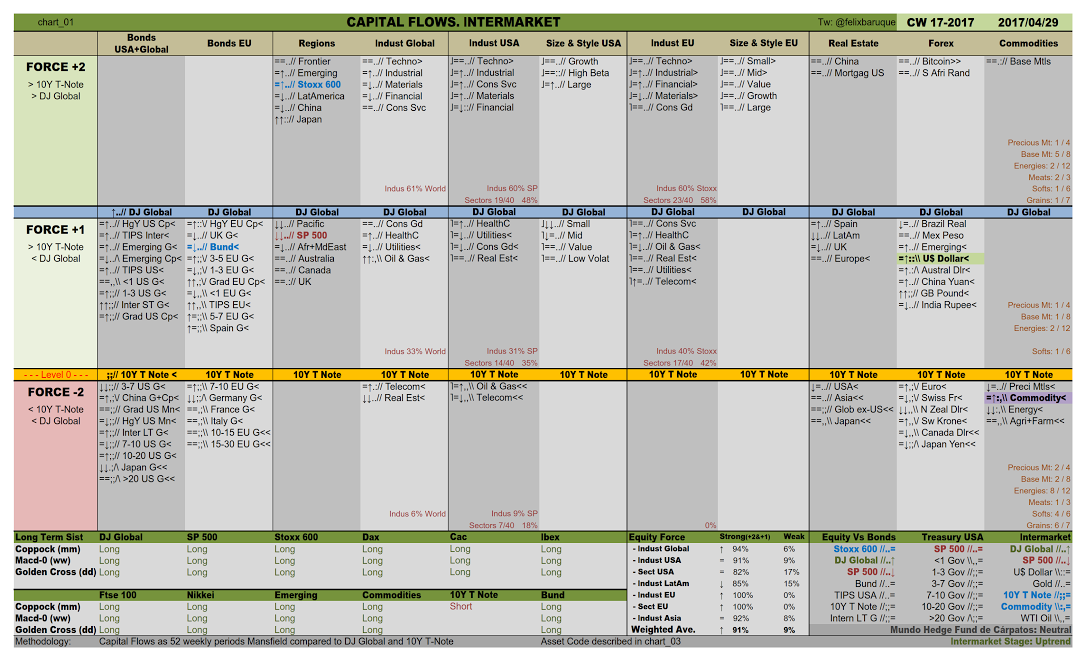

Tendencia DJ Global: Alcista

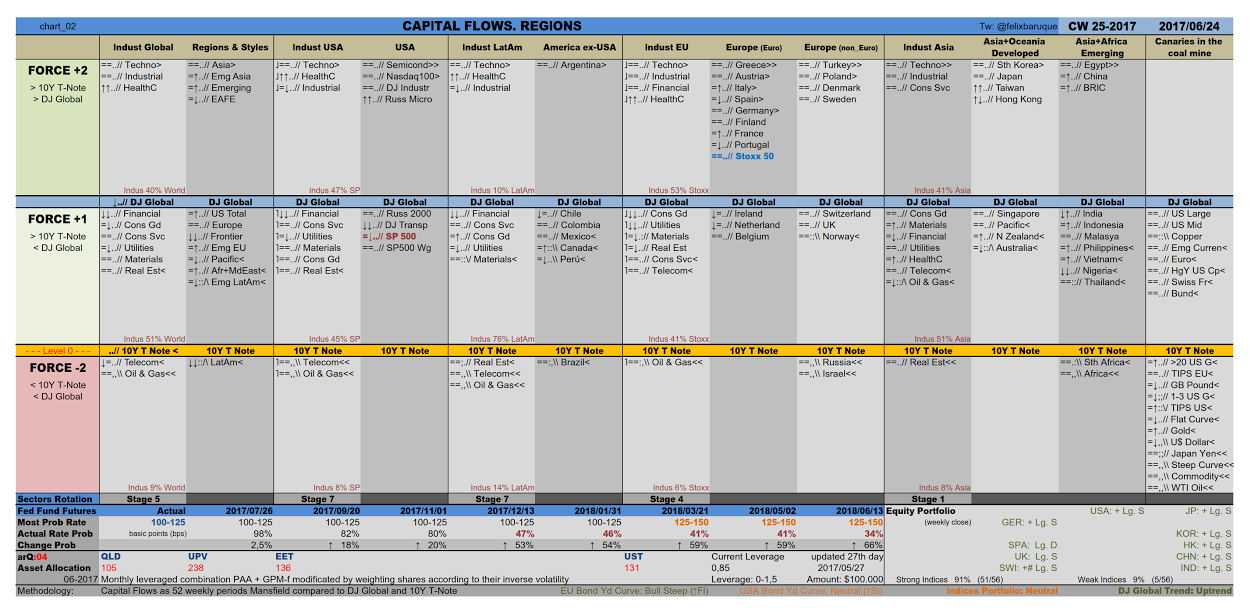

Fase de Intermercado: Alcista (Global> Commodities> T-Note) desde el 18/02/2017.

Indicador “Mundo Hedge Fund” de José Luis Cárpatos: Neutral desde el 22/06/2017

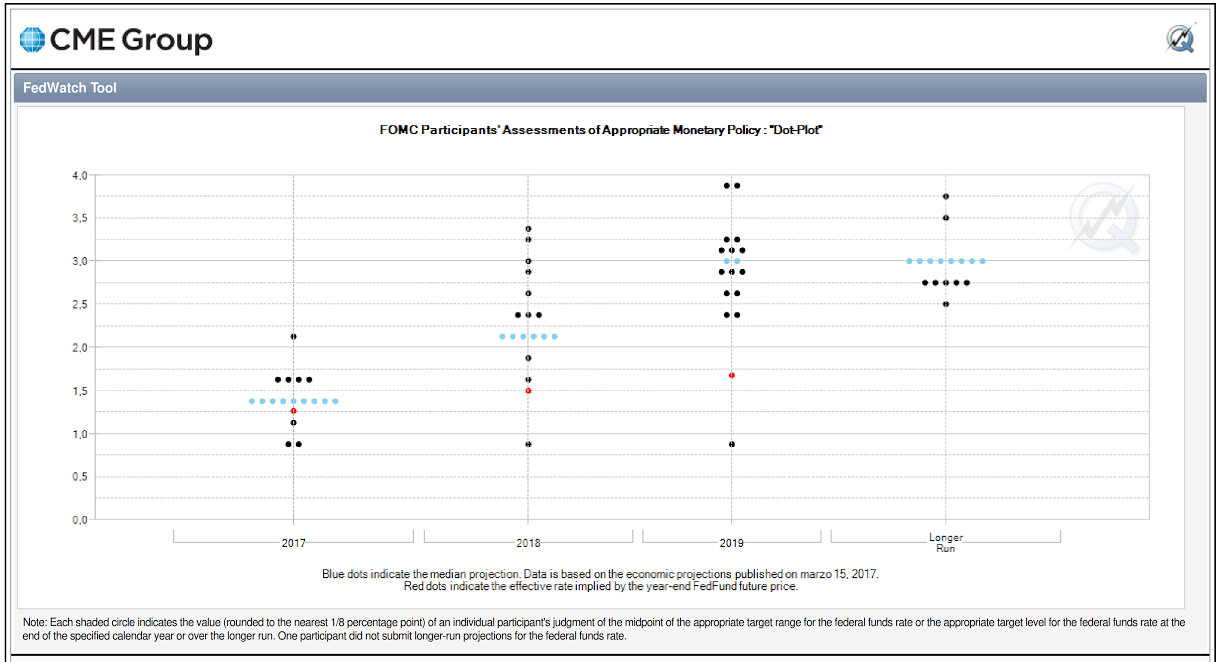

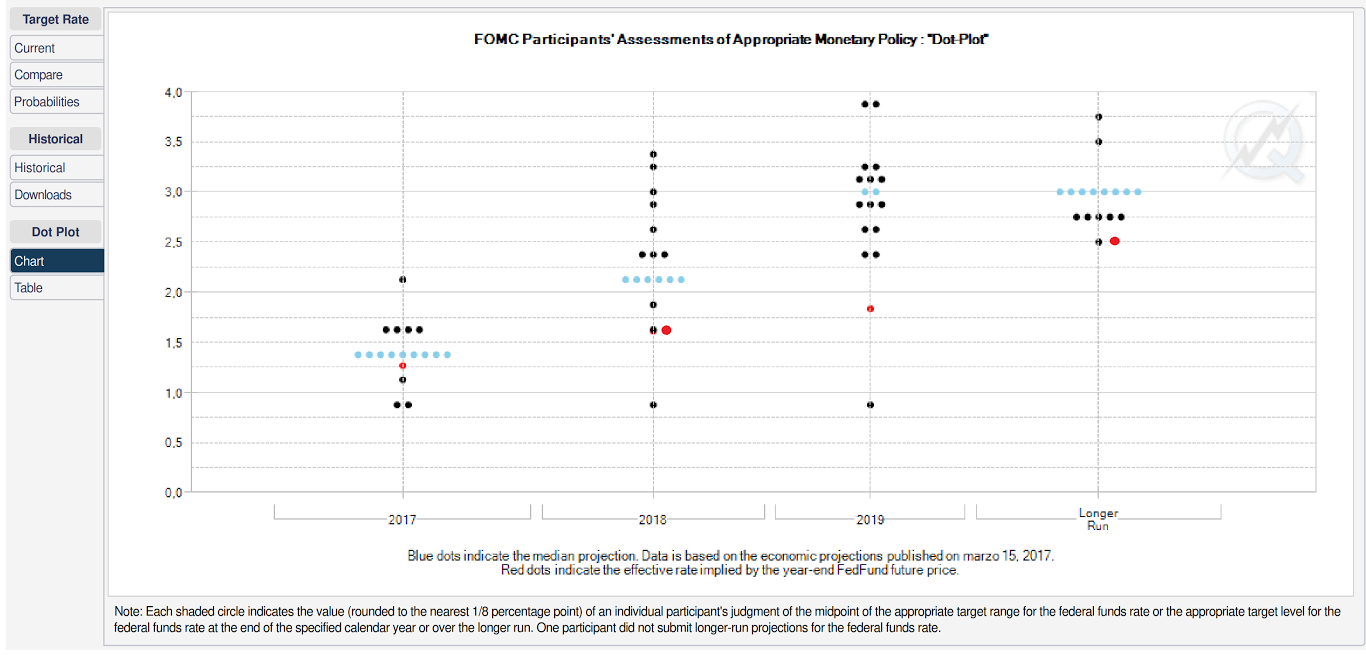

El martes de la semana pasada Mario Draghi fue el primero de una serie de representantes de los Bancos Centrales (Europa, EEUU, Reino Unido, Canadá) que hizo declaraciones a favor de la normalización monetaria ya que consideran que las Reflationary Forces se han hecho con el control de la galaxia. Lo que todavía no he logrado descubrir es en qué galaxia vive esta gente. Se han puesto de acuerdo para ir cerrando el grifo de la liquidez y seguir los pasos de Yellen. Fin de los QE y reducción de balances. Estas declaraciones descuentan subidas de tipos que han provocado un desplome del mercado de bonos, apreciación del euro y caída de bolsas en Europa. En EEUU vuelve a contemplarse una última subida de tipos en diciembre antes de que Yellen finalice su mandato en la Fed y la deje a merced de los Trumpmanitas.

O todos los representantes de los Bancos Centrales han visto la luz al unísono y consideran que sus economías han recuperado tracción para poder seguir sin más estímulos o están empezando a agenciarse un arsenal de medidas, dentro de lo posible, con las que volver a estimular las economías dentro de unos meses. ¿Será el Nasdaq nuestro Caronte? Por amplitud, por ahora, no parece y los recortes son oportunidades. Veremos.

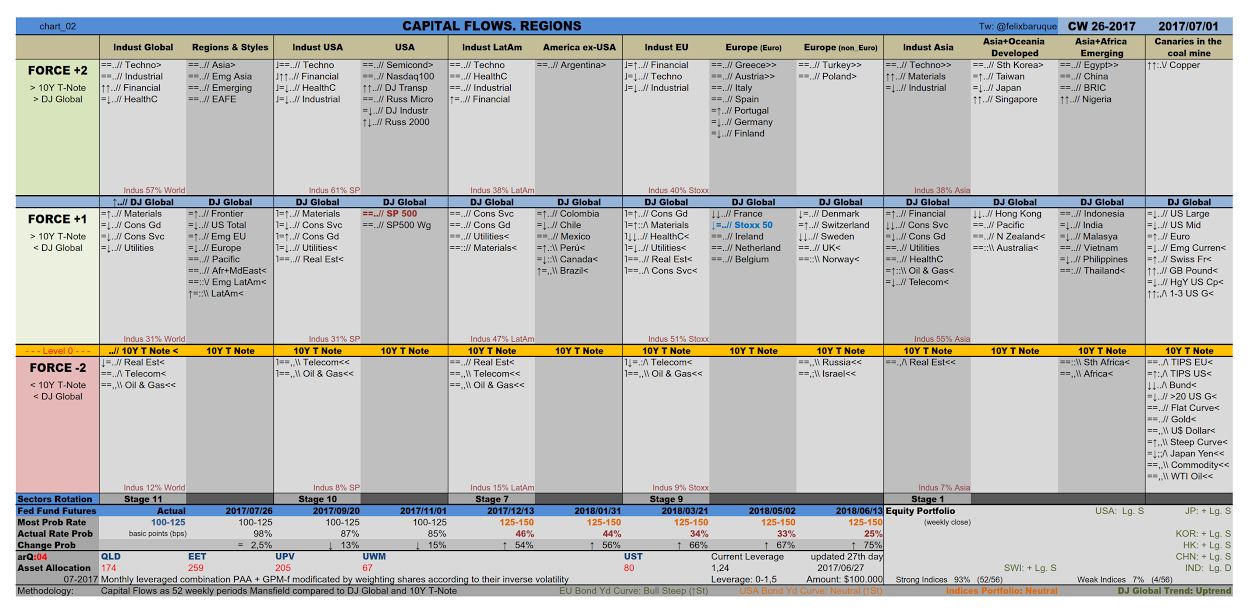

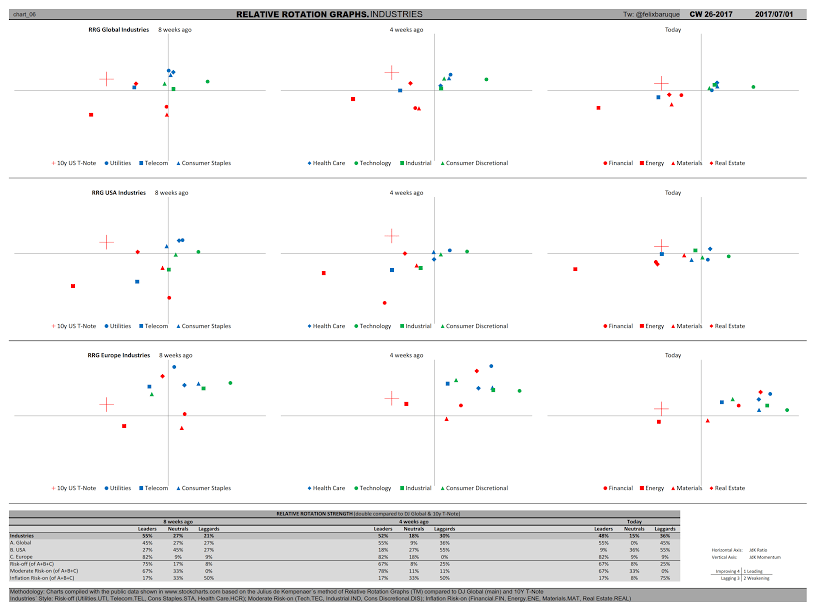

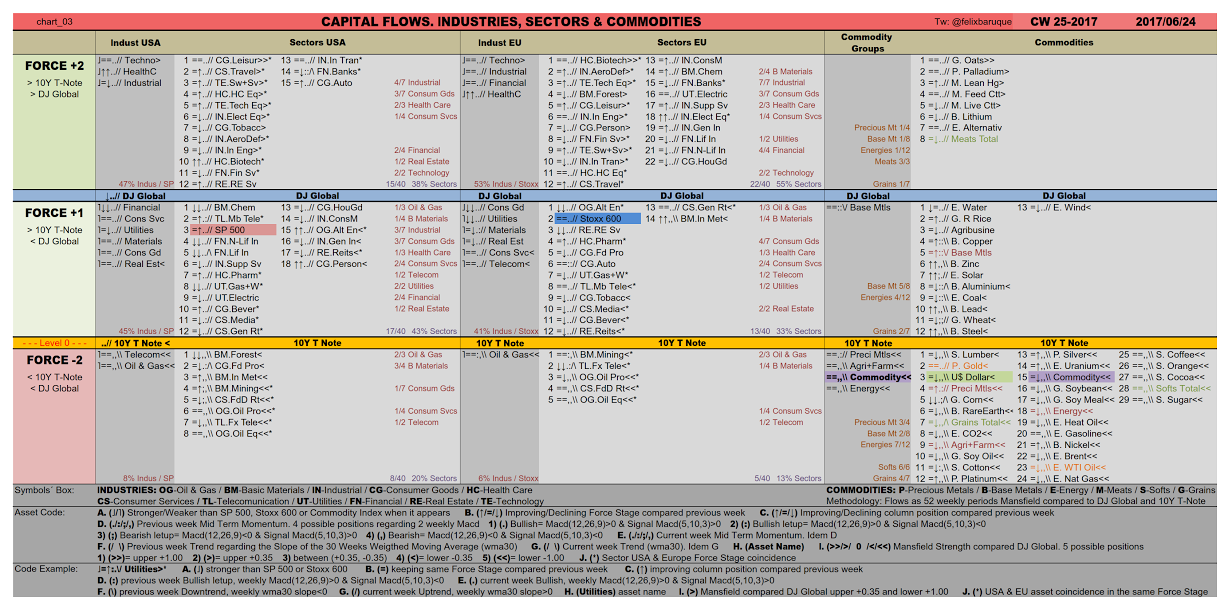

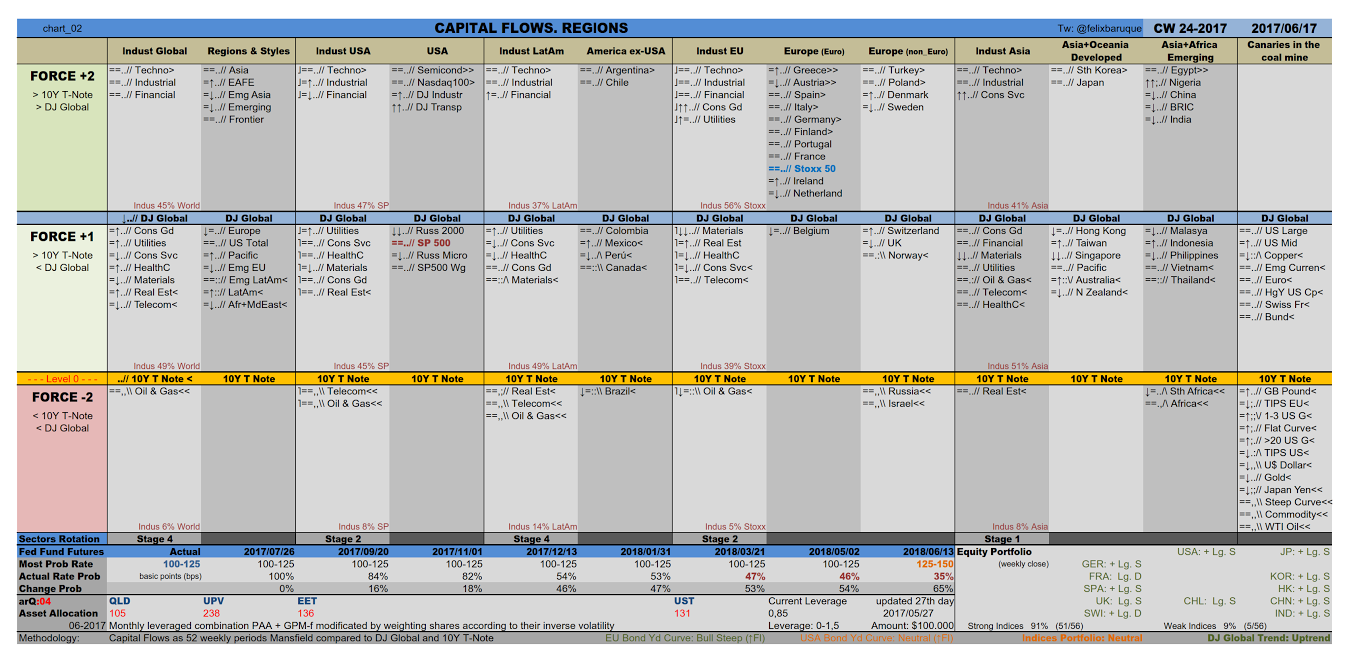

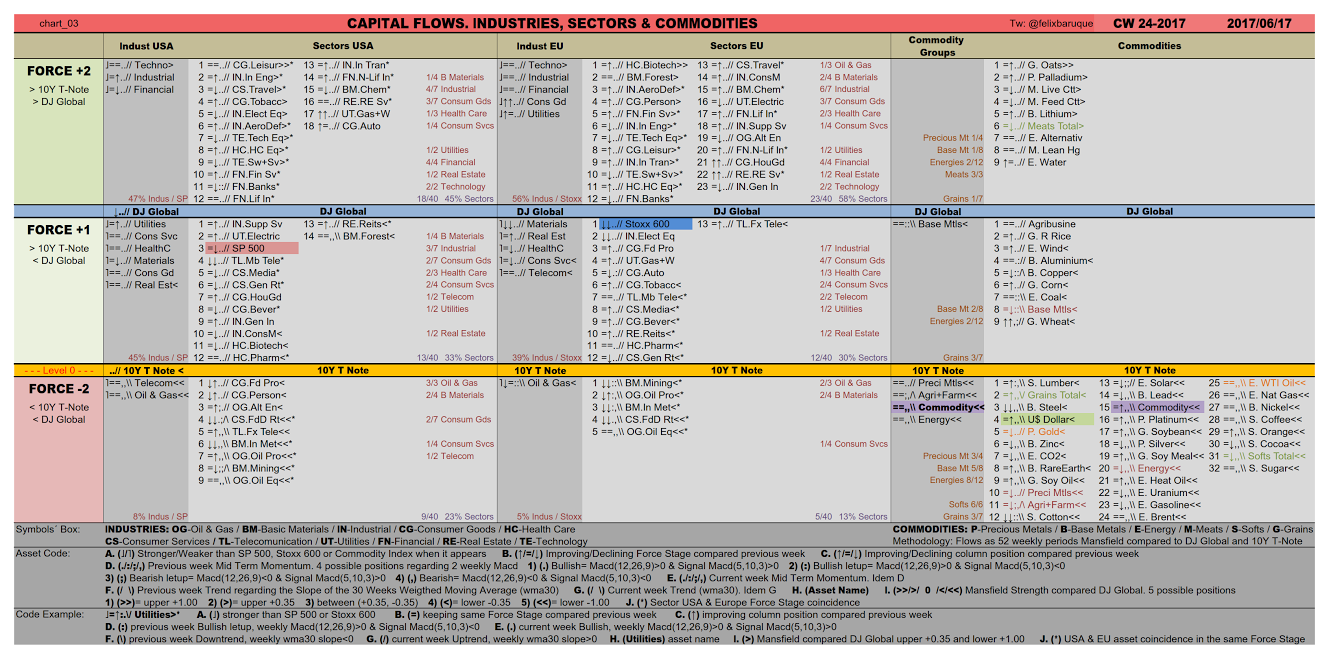

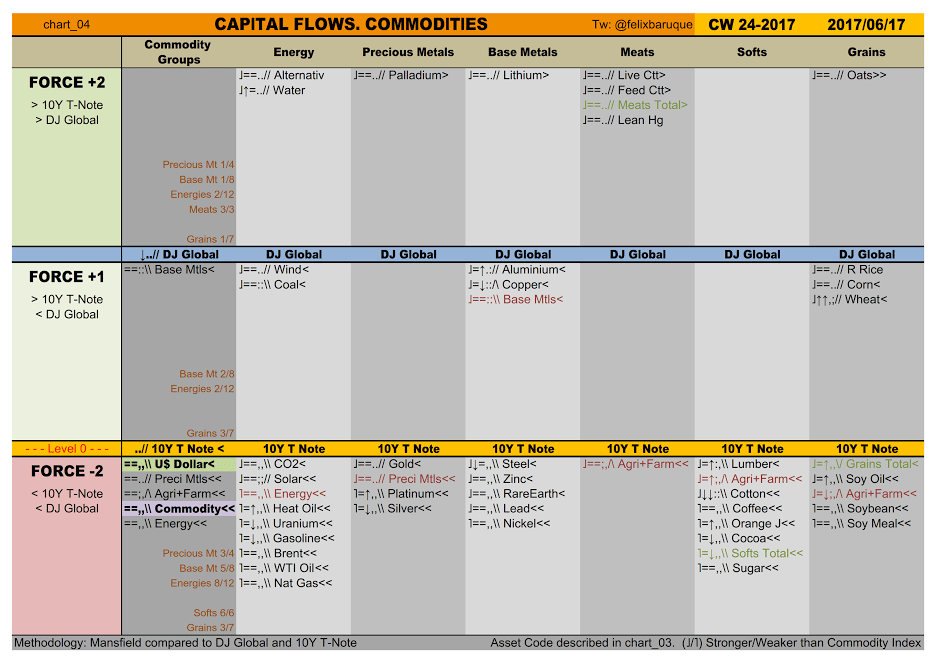

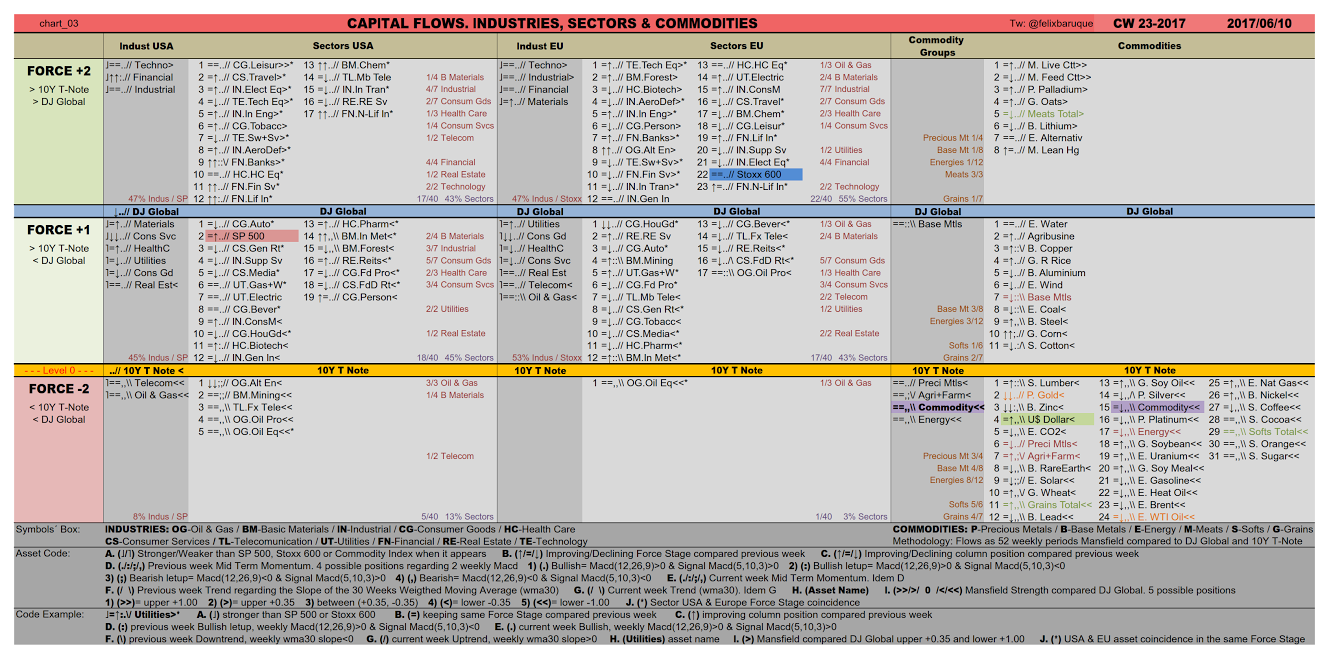

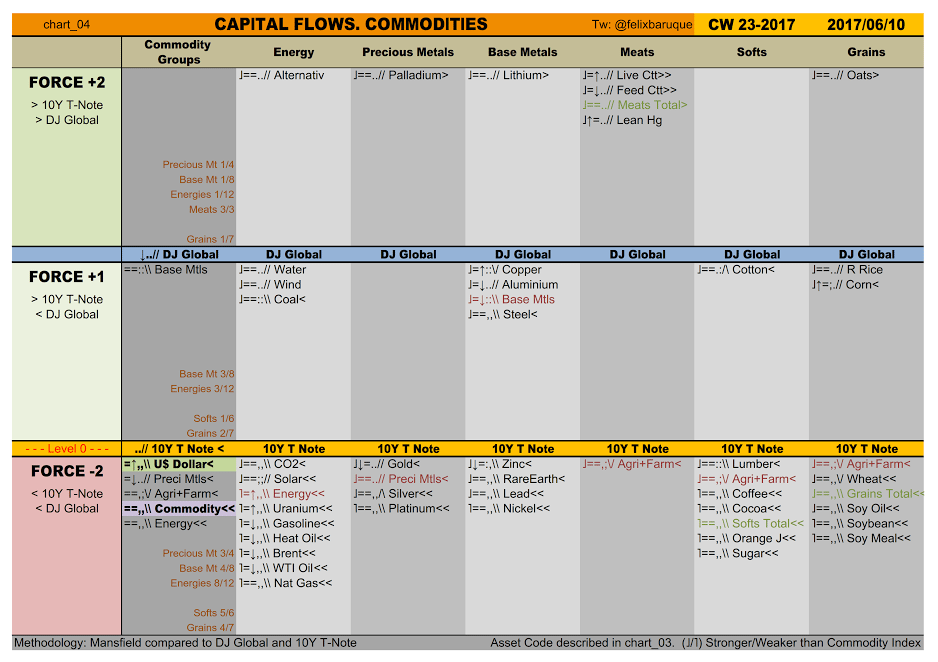

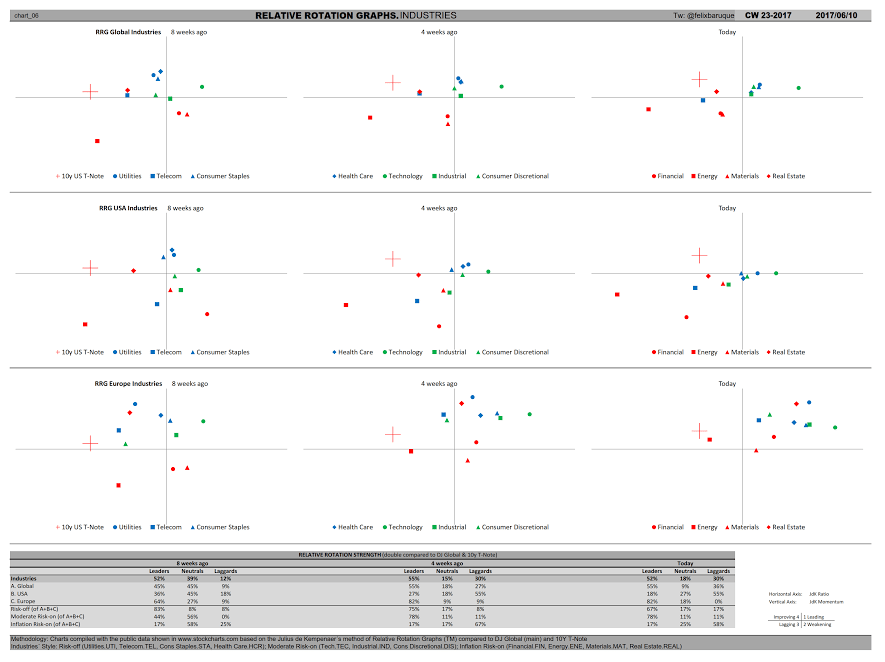

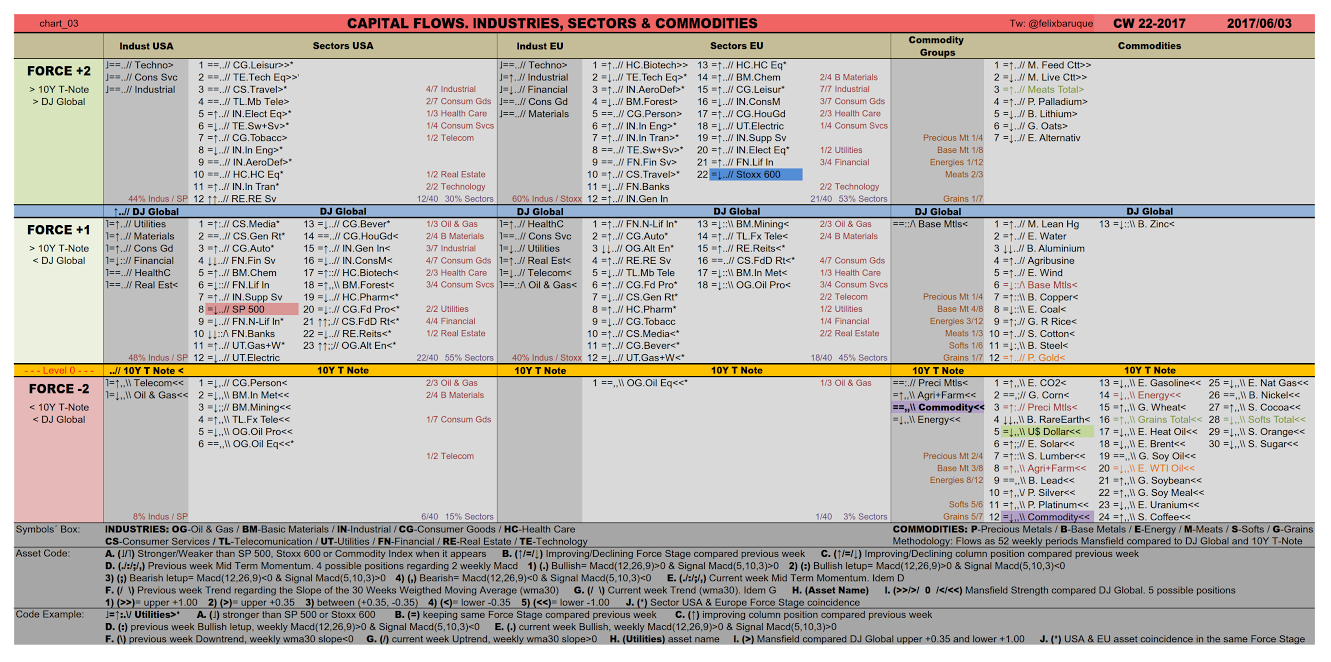

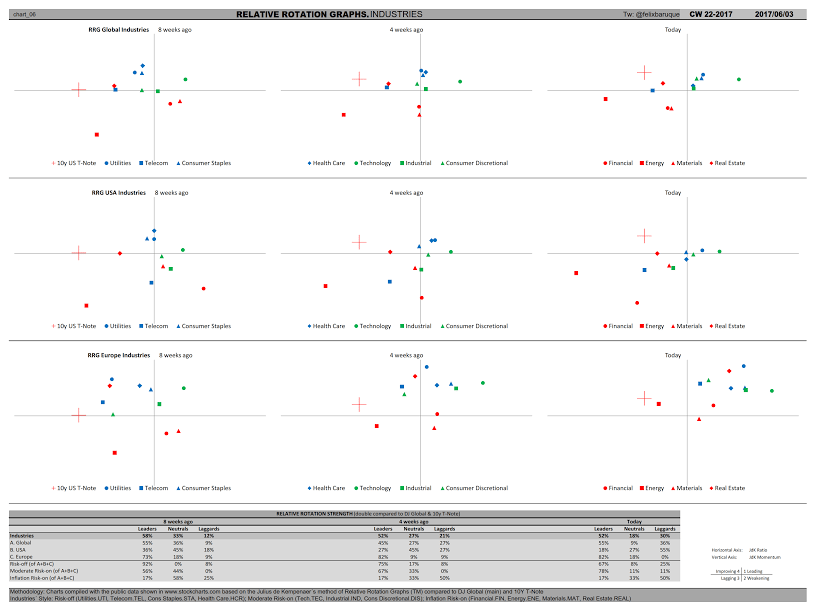

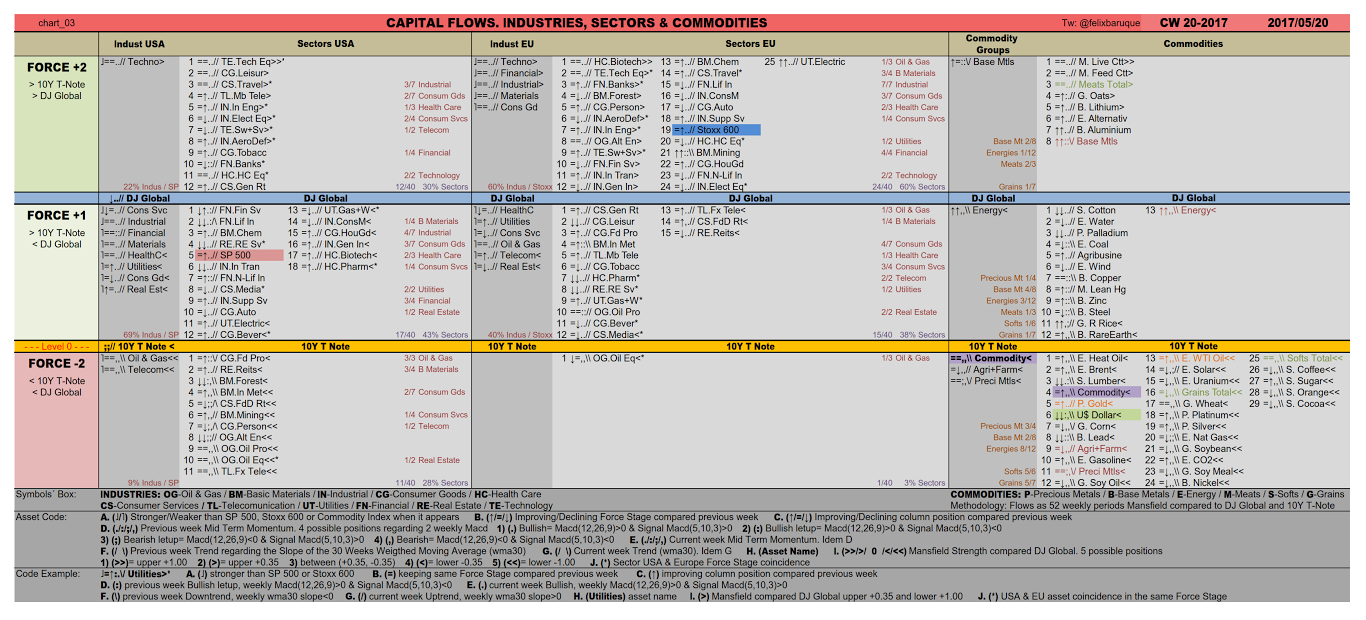

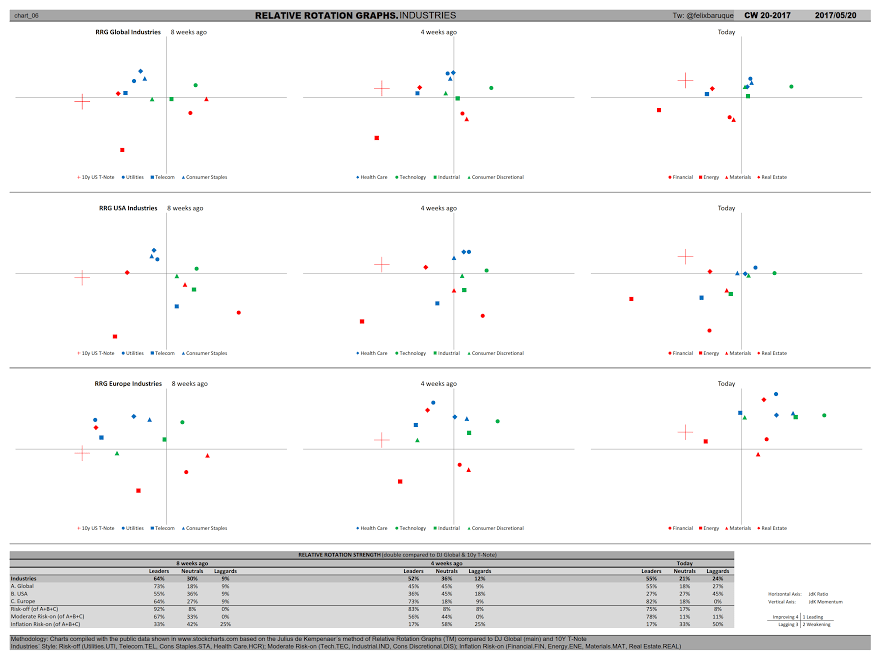

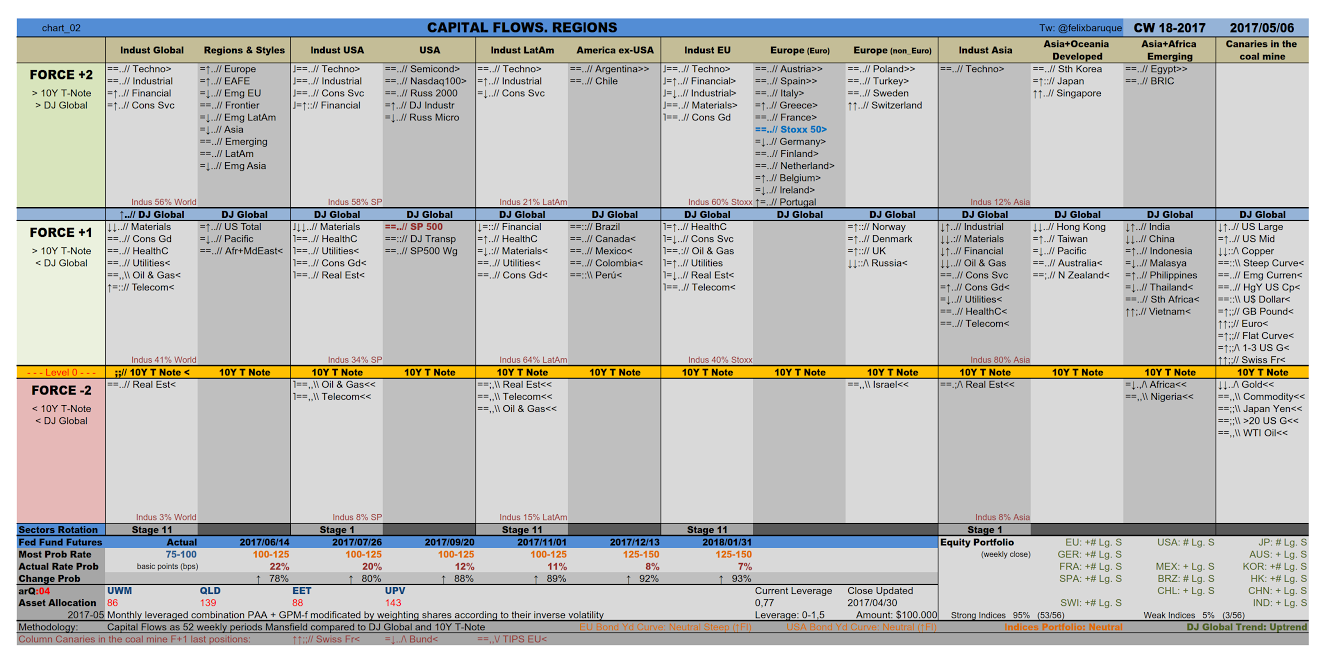

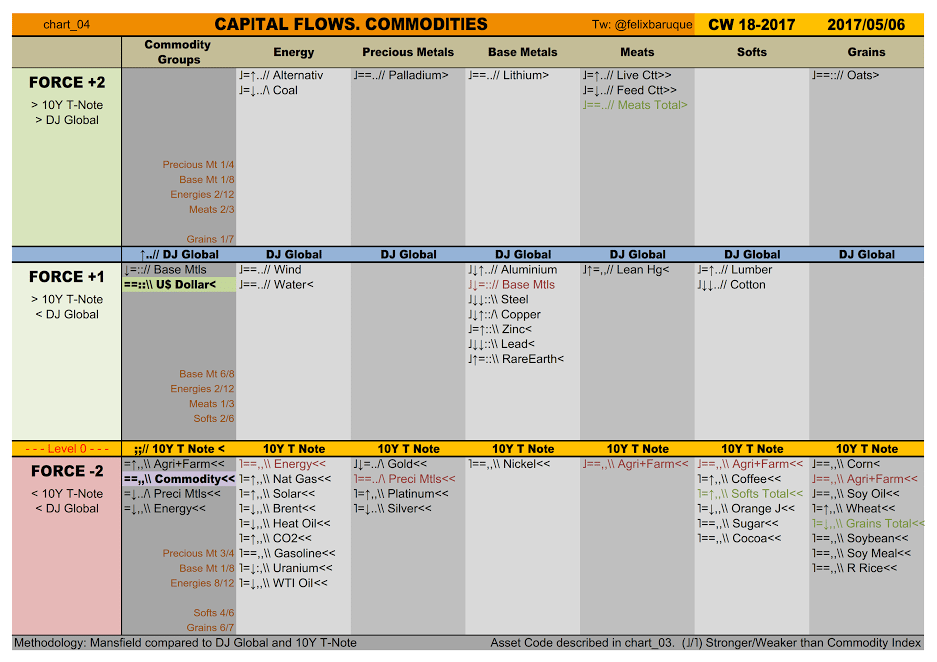

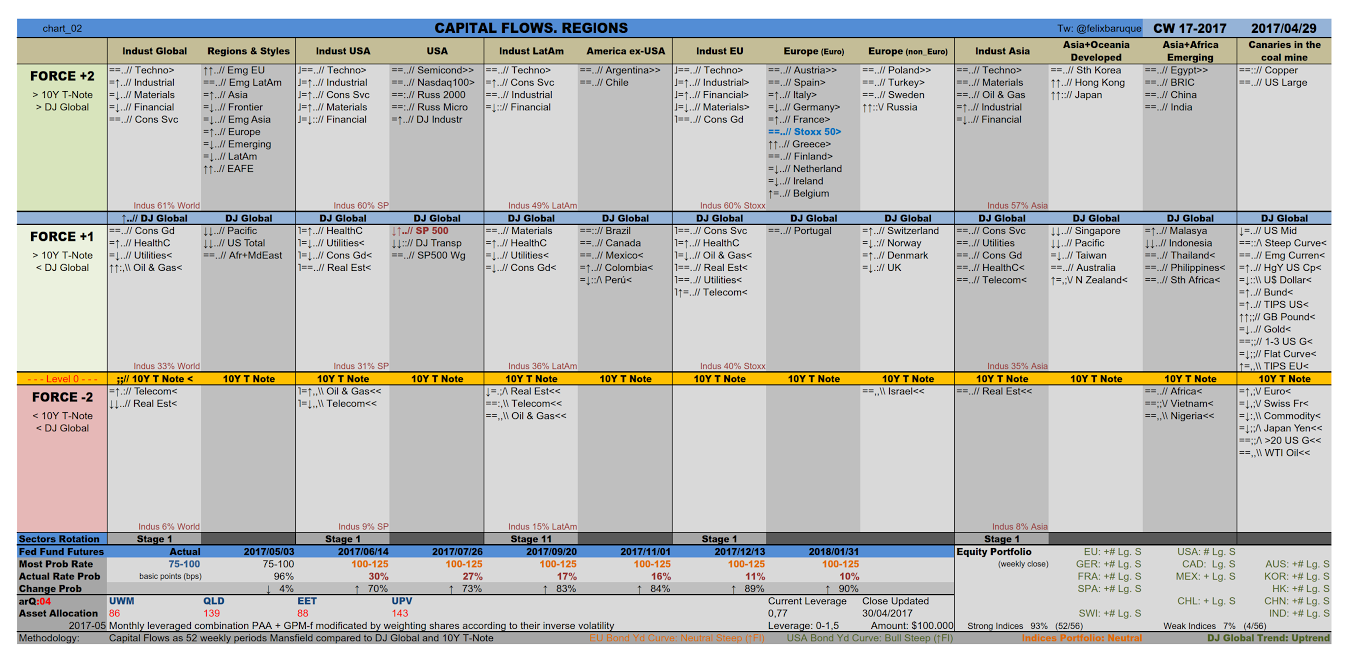

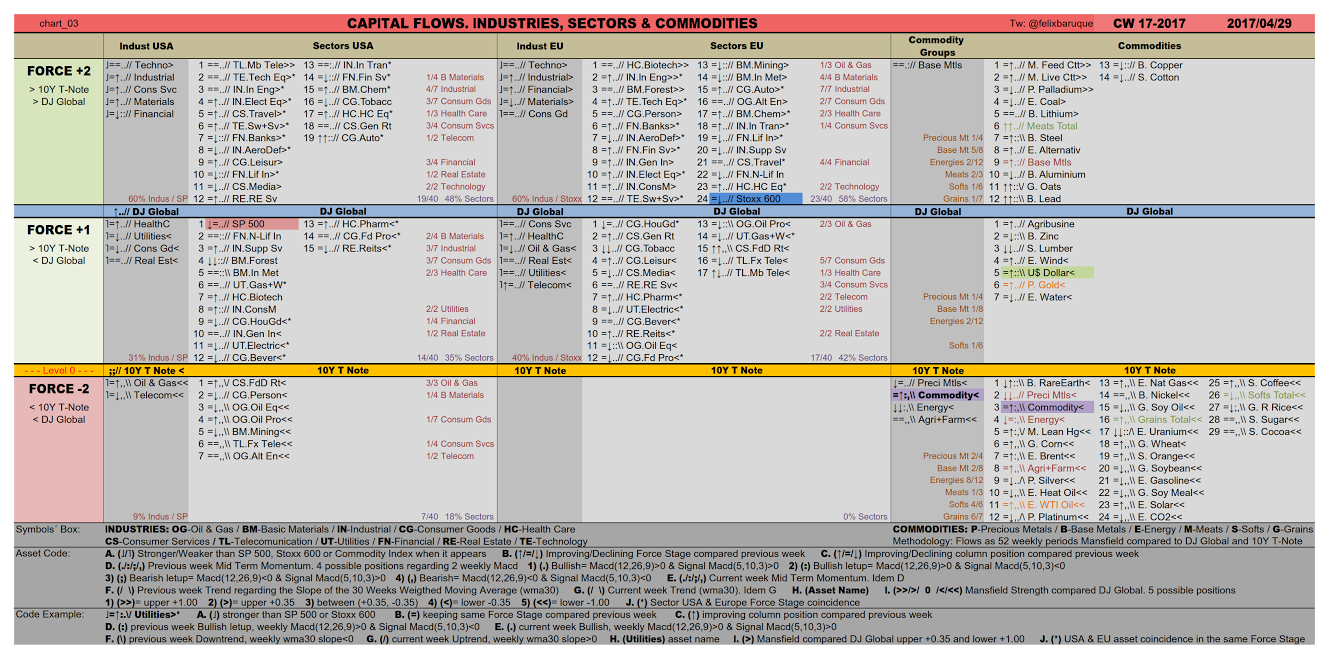

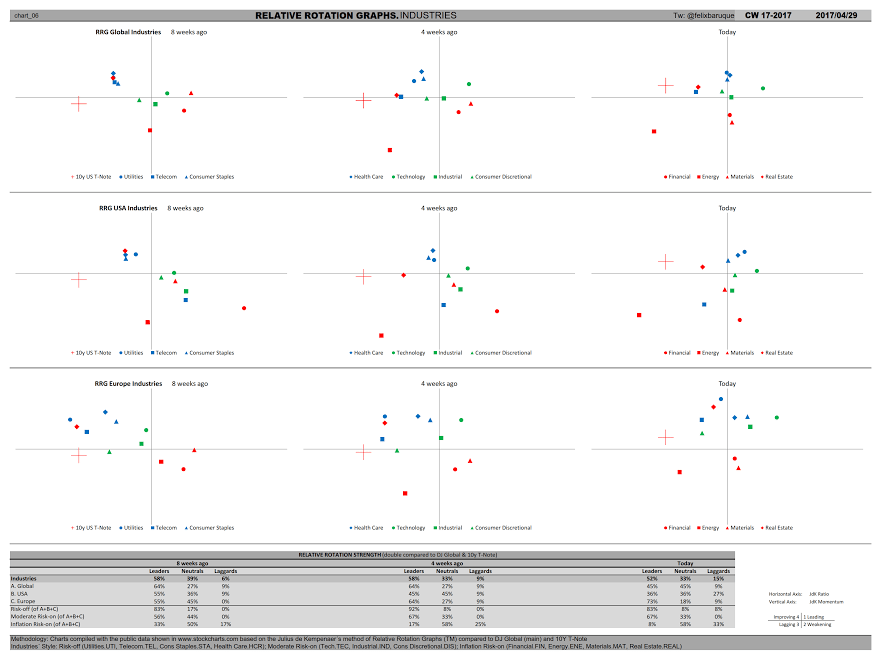

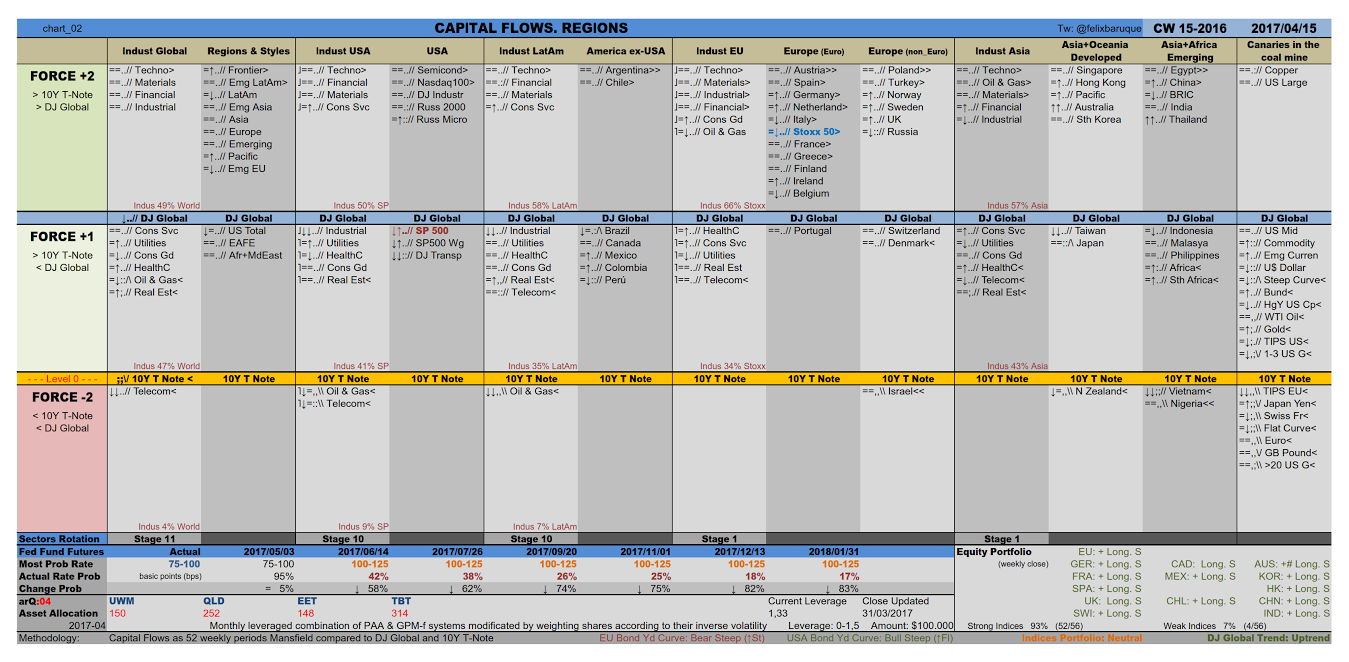

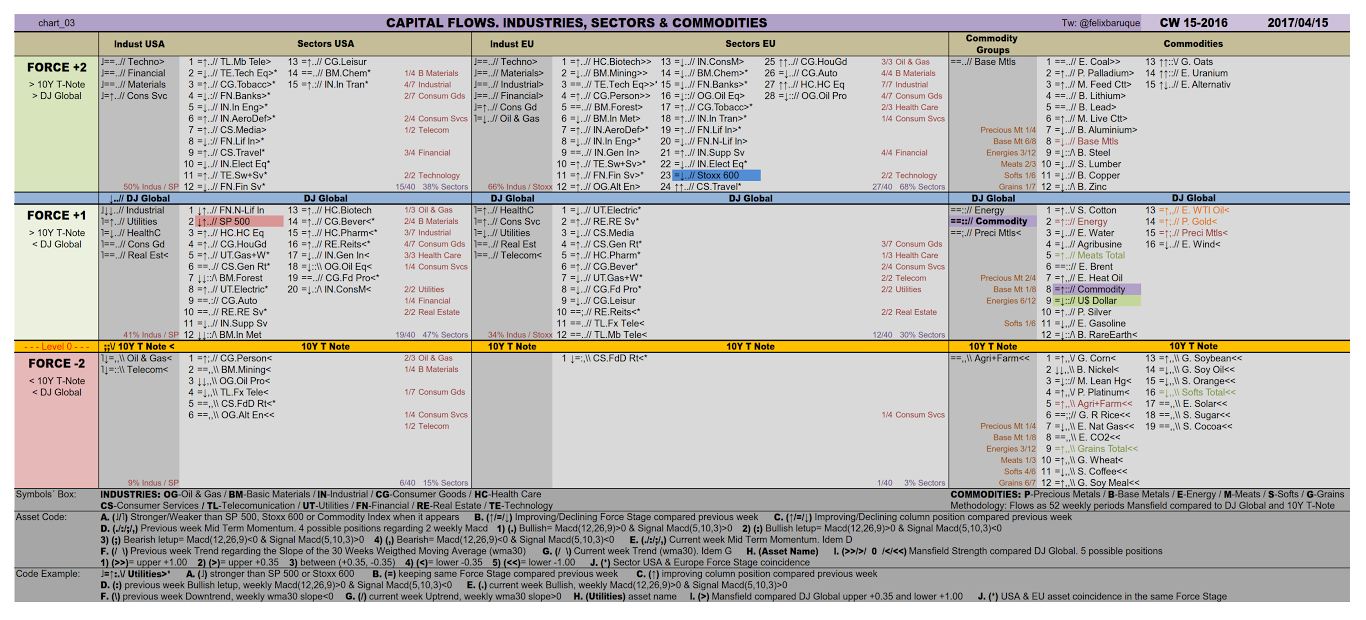

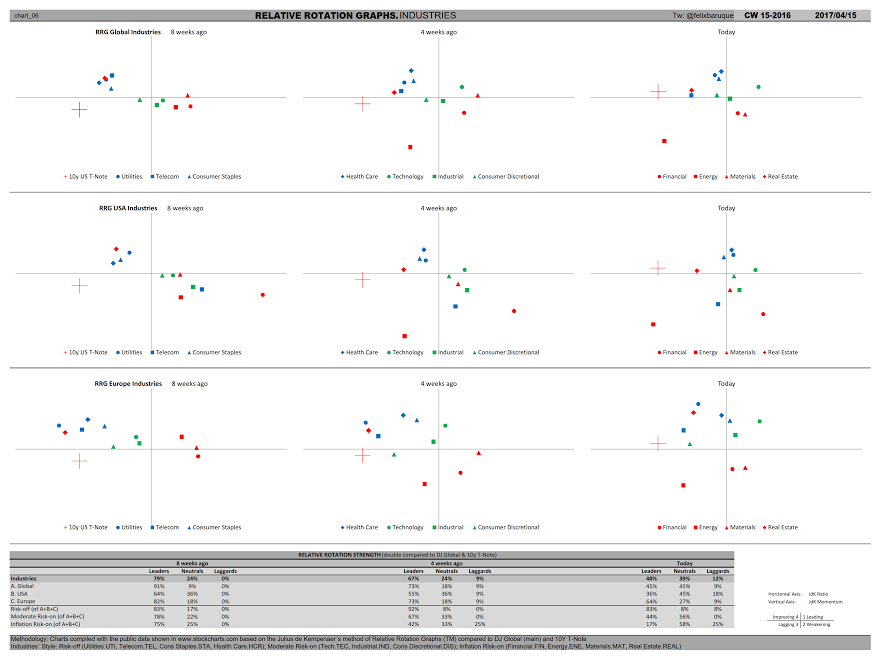

Rotación sectorial:

- Global: Fase 11

- EEUU: Fase 10

- LatAm: Fase 7

- Europa: Fase 9

- Asia: Fase 1

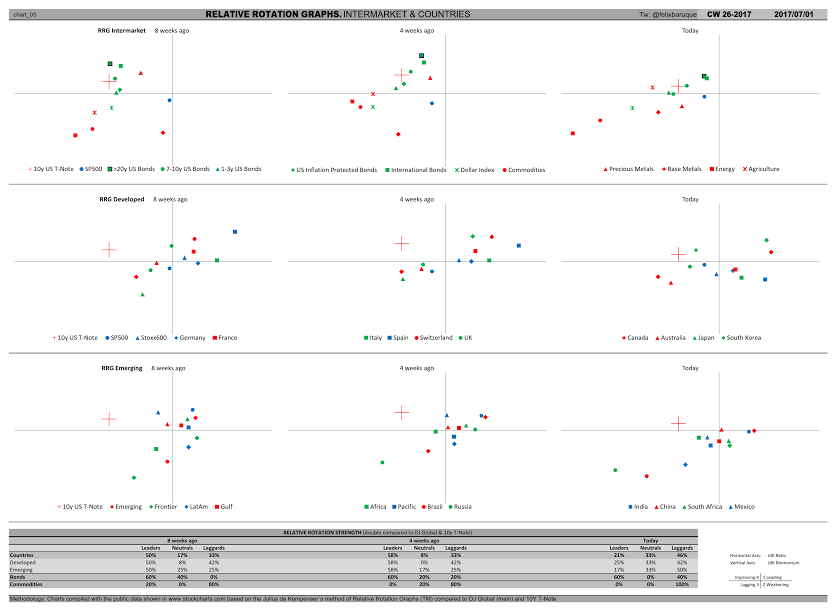

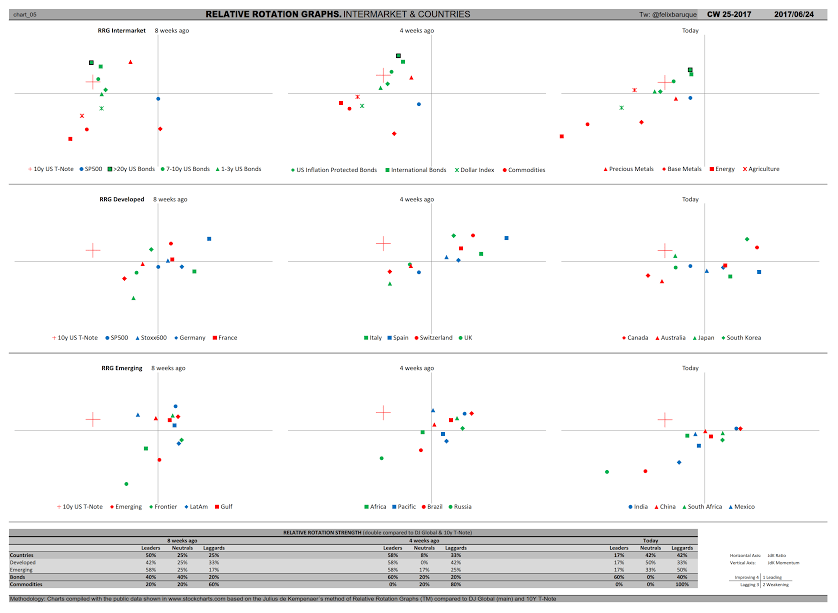

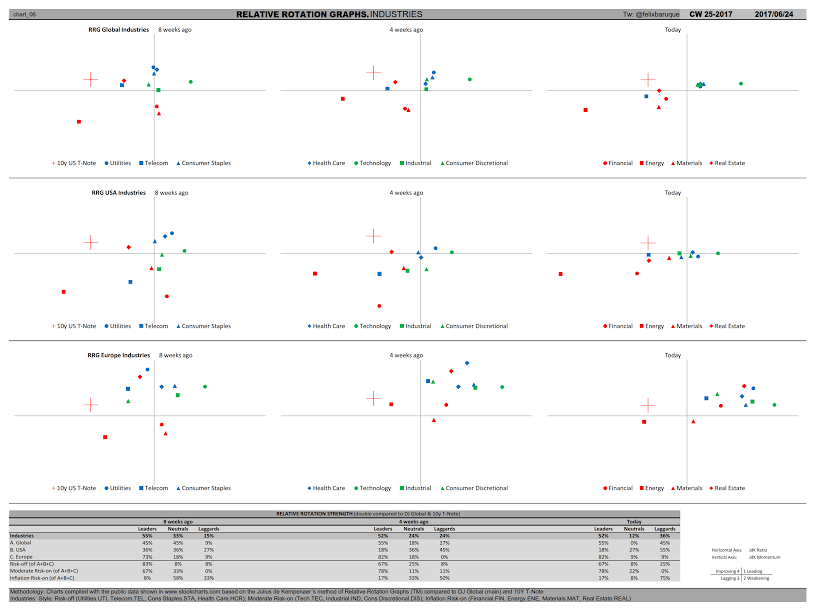

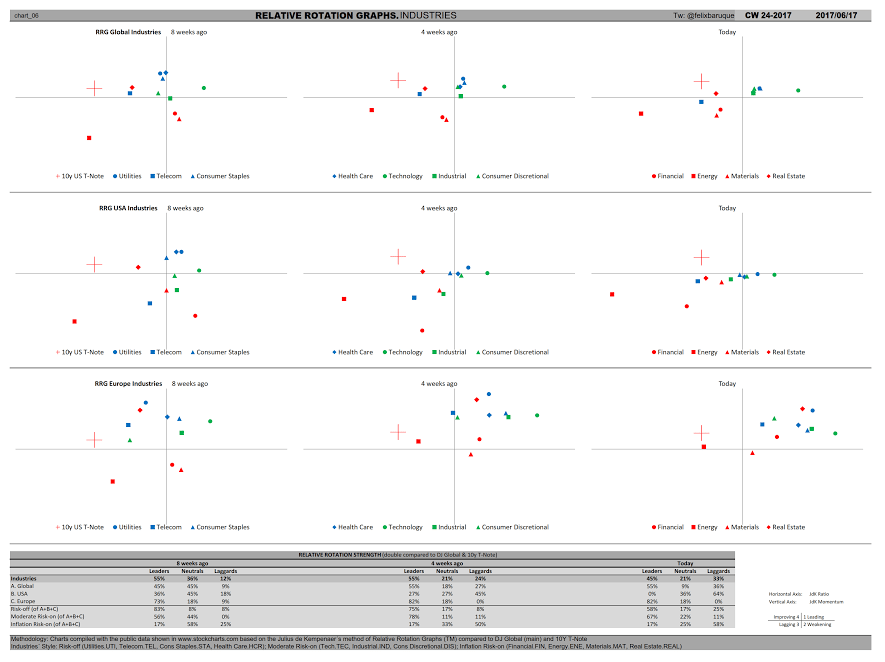

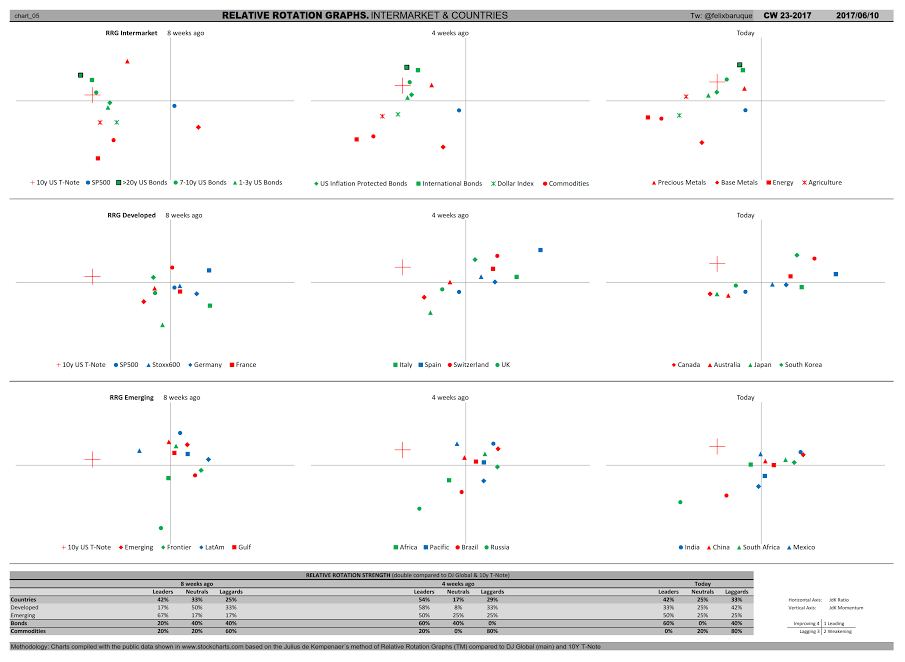

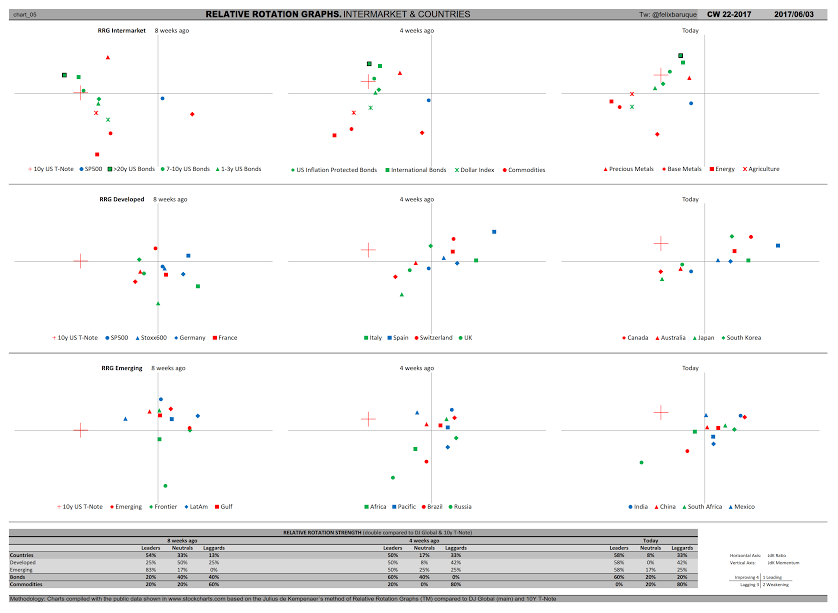

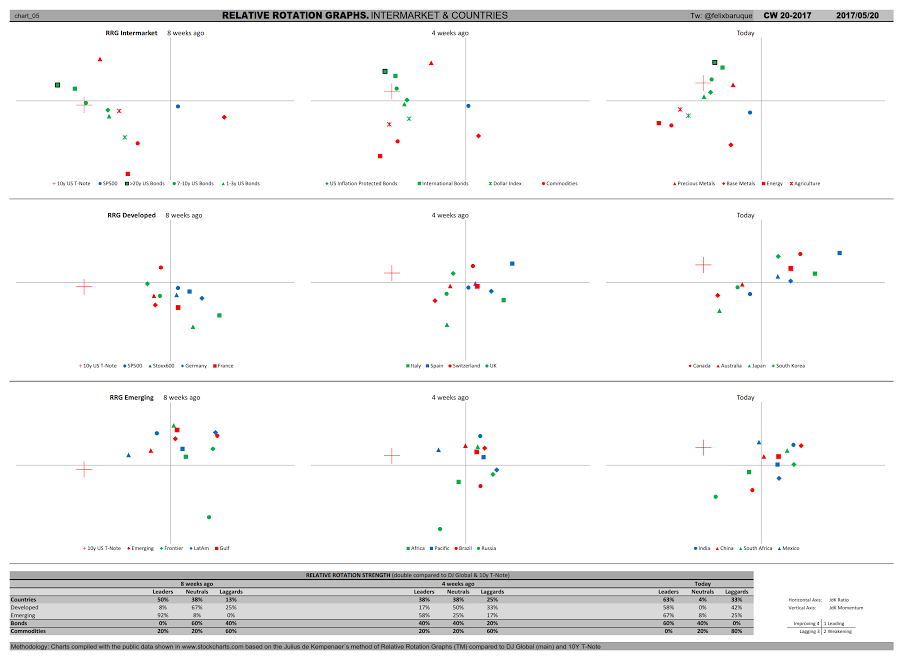

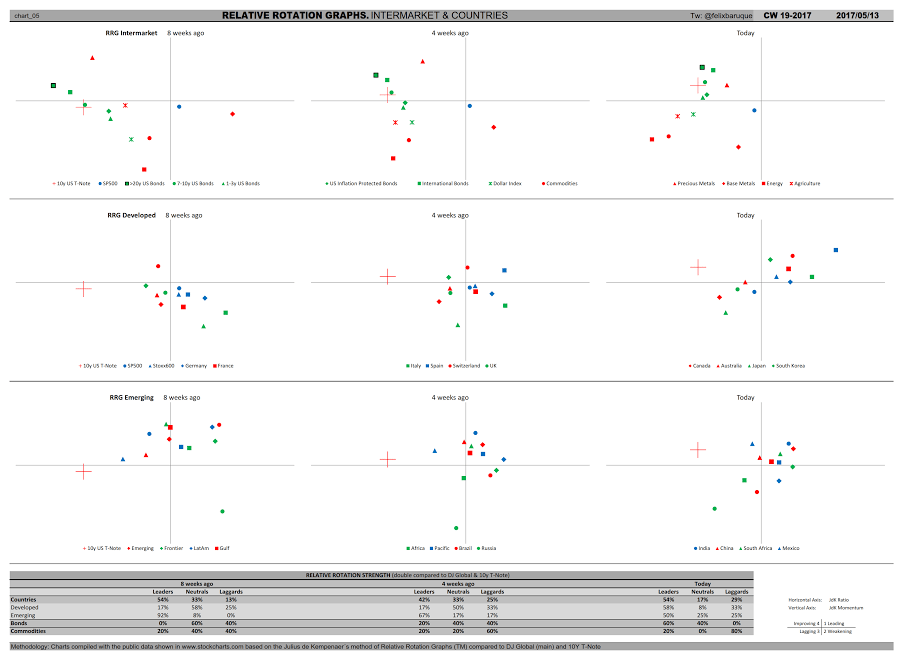

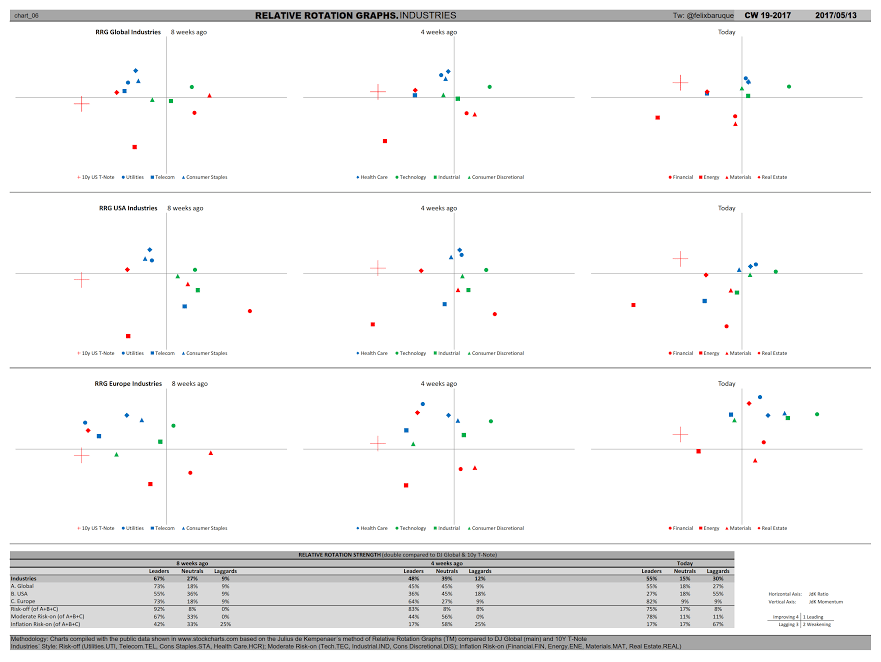

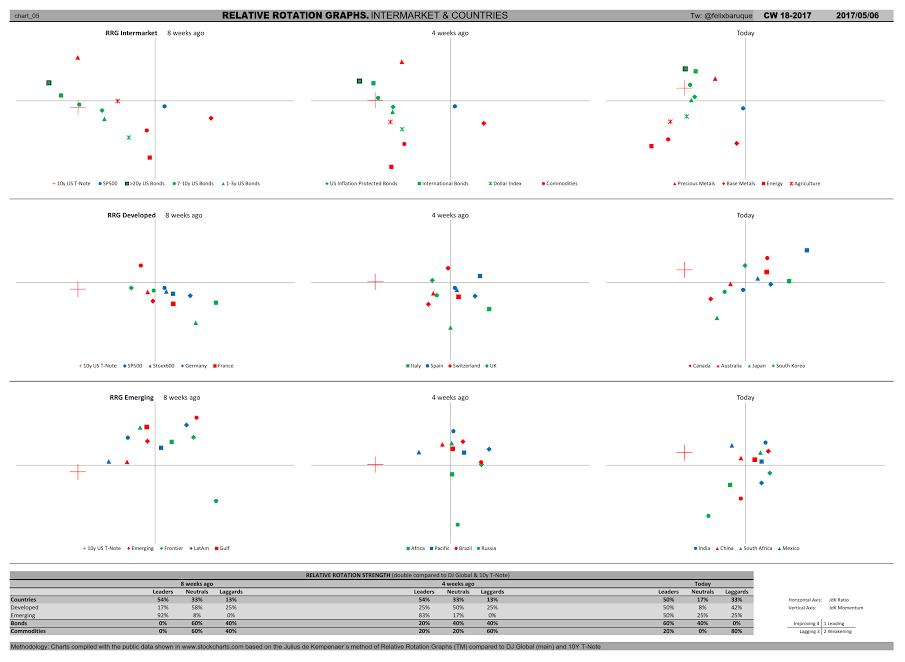

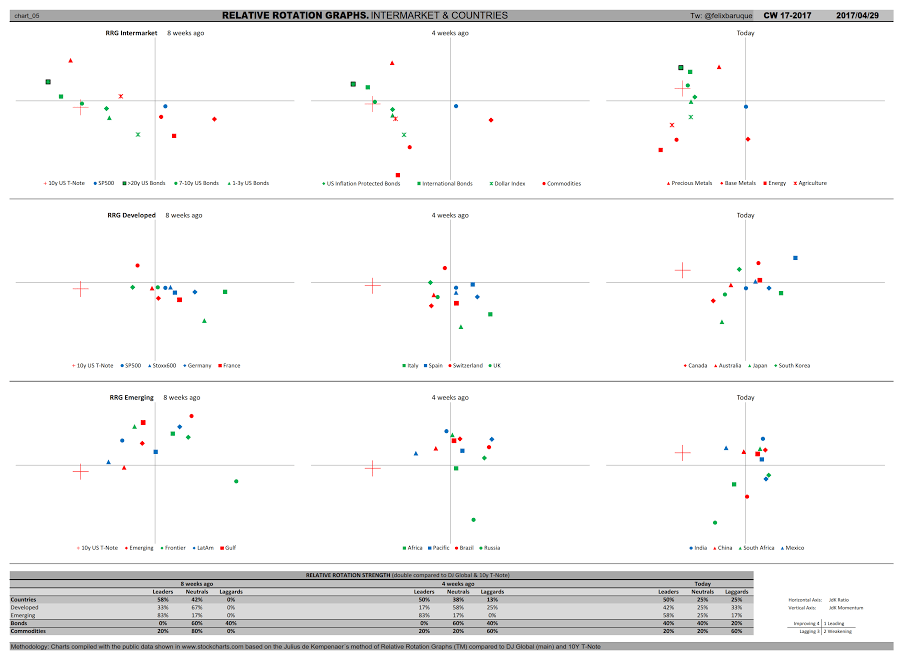

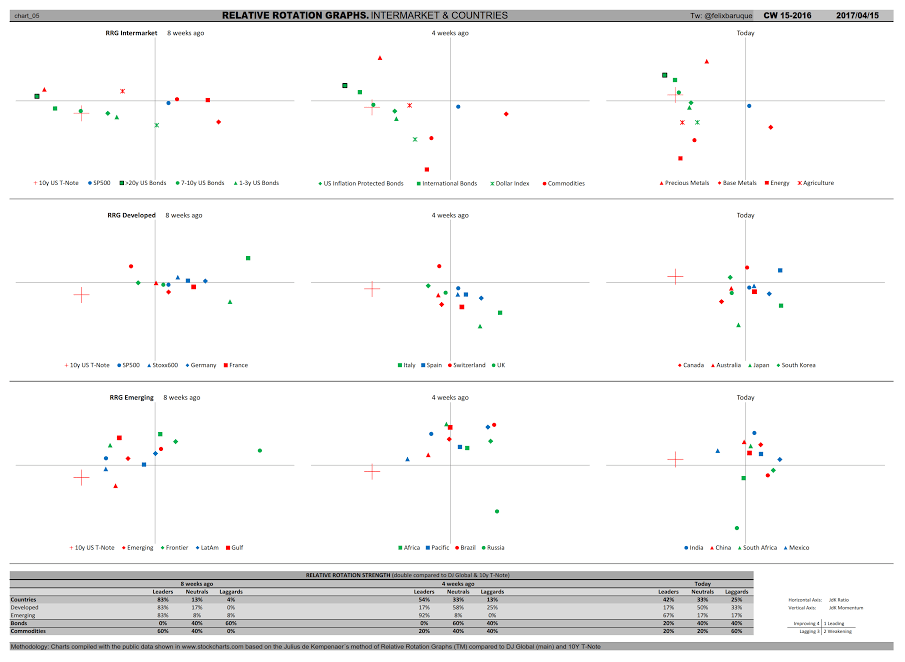

Relative Rotation Graphs:

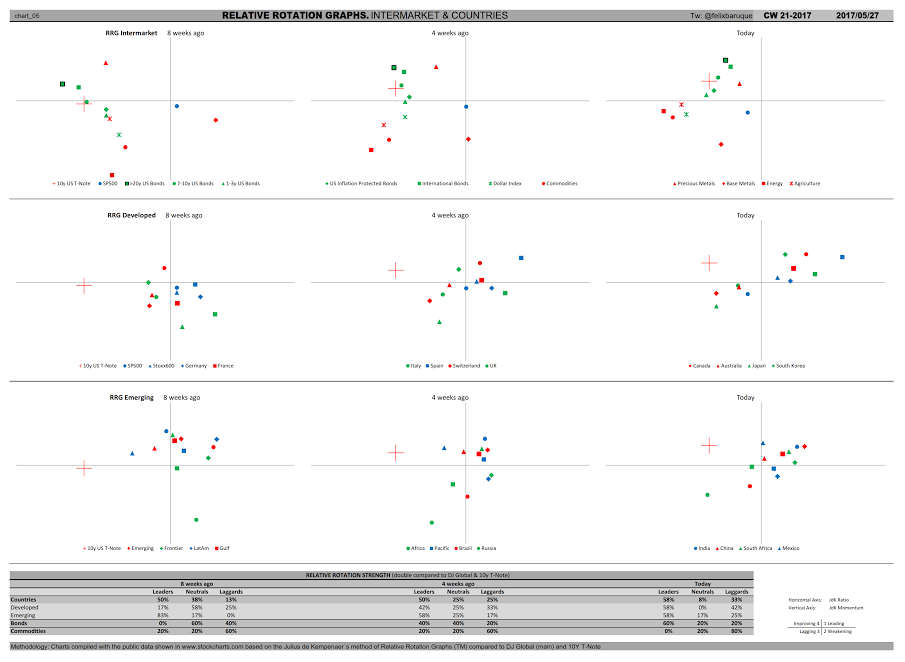

A diario actualizo en twitter una tabla con la situación de los mercados mundiales más importantes en sincronía con la tendencia del DJ Global de acuerdo a la metodología que siguen Andrés Jiménez y José Luis García en EnBolsa. A cierre del viernes 30/06/2017 había 8 índices (de 28) en sincronía alcista (Timing 1 o 2) acompañando al DJ Global y de ellos, solo 1 en fase impulsiva (Timing 1), además había 5 índices en Fuerza Dinámica (Timing 3 o 4 con plena potencia alcista de largo plazo). Por resumir:

- El mercado Global está en corrección dentro de una tendencia alcista y los indicadores de amplitud por ahora no advierten peligro de algo mayor que una simple corrección y con eso hay que quedarse.

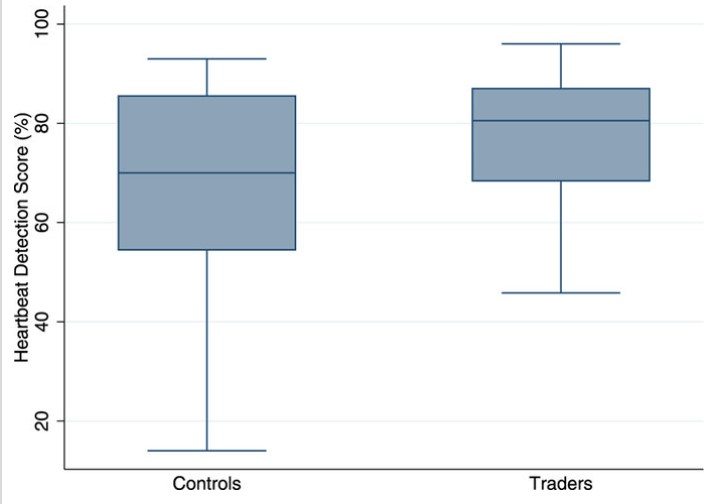

- Los Hedge Funds mantienen un posicionamiento Neutral y en una corrección que no se posicionen del lado Vendedor es positivo ya que por ahora apoyan la continuidad alcista.

- Japón, Emergentes y EEUU se están comportando mejor que Europa en esta corrección.

- Europa puede que esté en una fase más adelantada de la corrección.

- La profundidad de esta corrección probablemente venga condicionada por la capacidad por parte del Nasdaq de respetar su último mínimo en el entorno de 5.600 o caer hasta los 5.420 aprox.

- Un nuevo impulso global vendrá precedido de una mejora progresiva de los mercados nacionales.

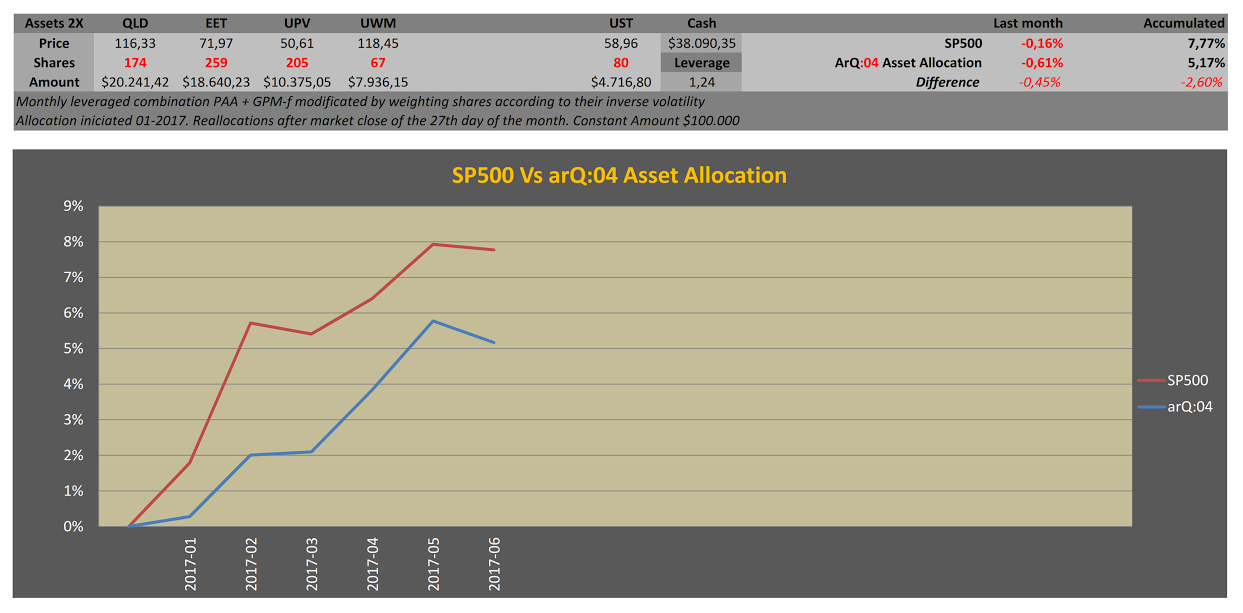

A cierre de mercado del 27/06/2017 se efectuó la rotación de activos en el sistema arQ:04 Asset Allocation publicado en twitter, que para el mes de julio está posicionado en Nasdaq, Russell, Emergentes, Europa y US Bond 10y, en las proporciones que aparecen en la tabla, obteniendo un apalancamiento efectivo de 1,24. El rendimiento en el mes de junio fue de -0,61% y el del benchmark SP500 -0,16%. El sistema no está mejorando al benchmark…por ahora. Se ha buscado un sistema que sea una alternativa de inversión más rentable y menos volátil que el SP500 en el largo plazo. El tiempo dirá si se ha conseguido.

Buena semana y buen trading!!