En el Webinar Premium del pasado jueves 24 de octubre, damos respuesta a ¿Qué acciones comprar de cara a final de año 2019?.

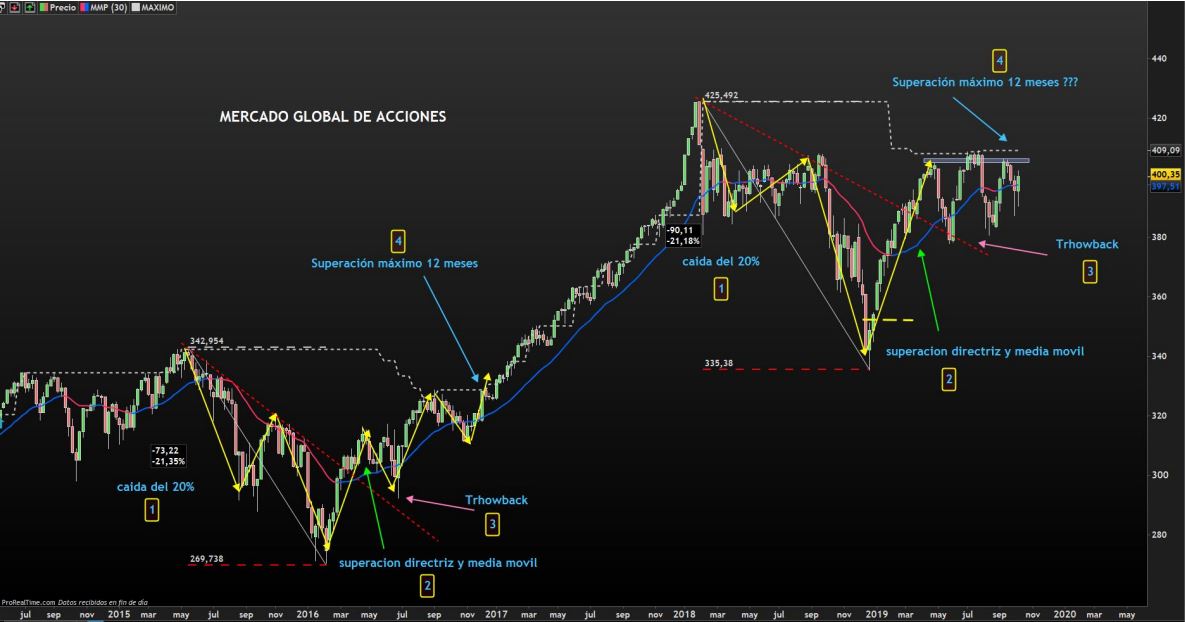

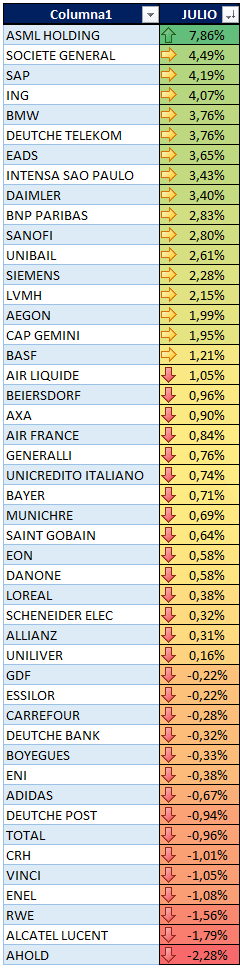

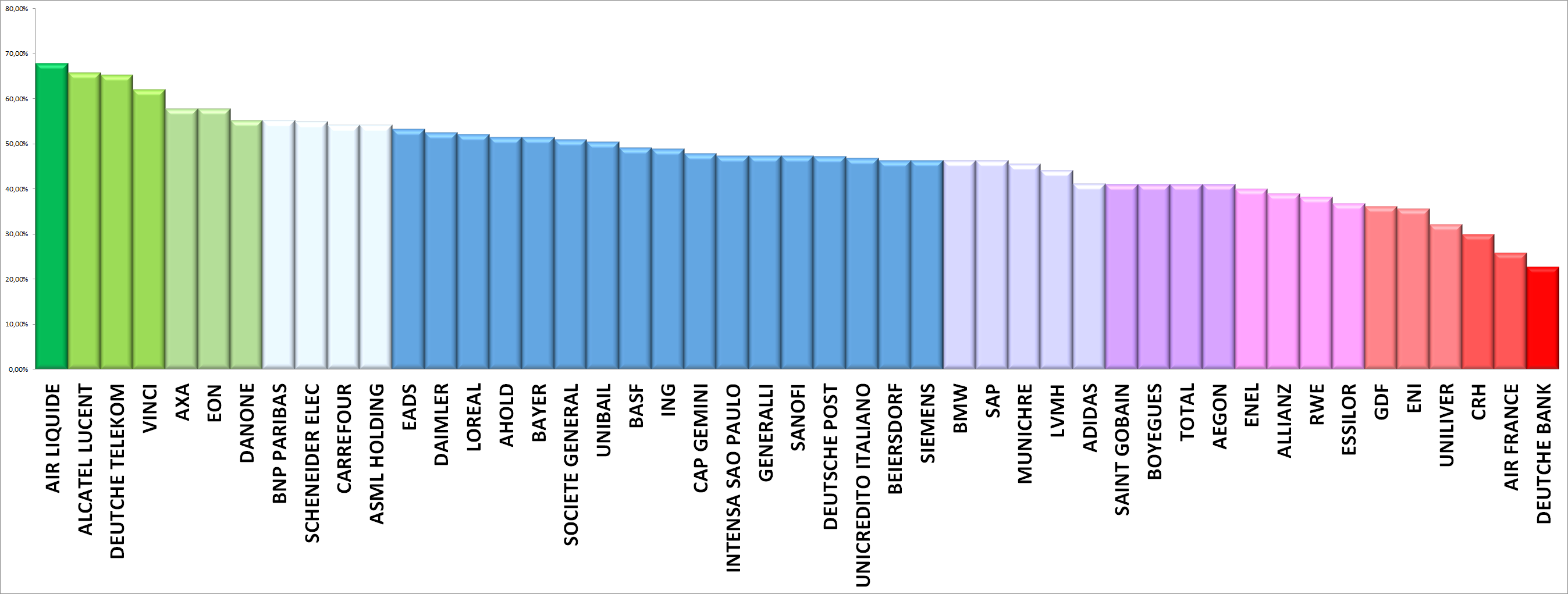

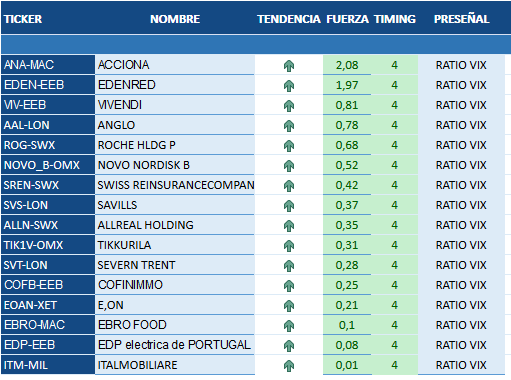

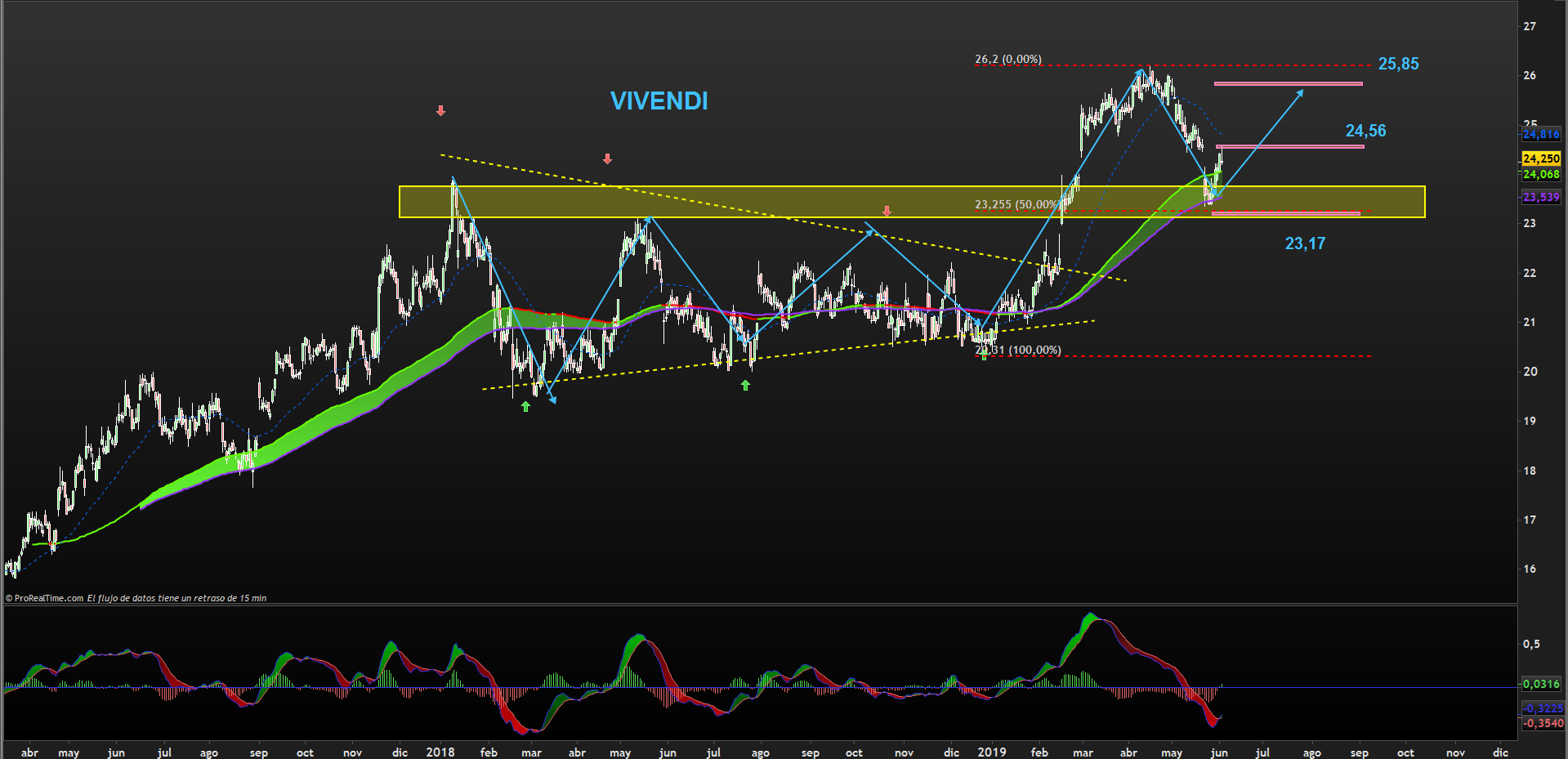

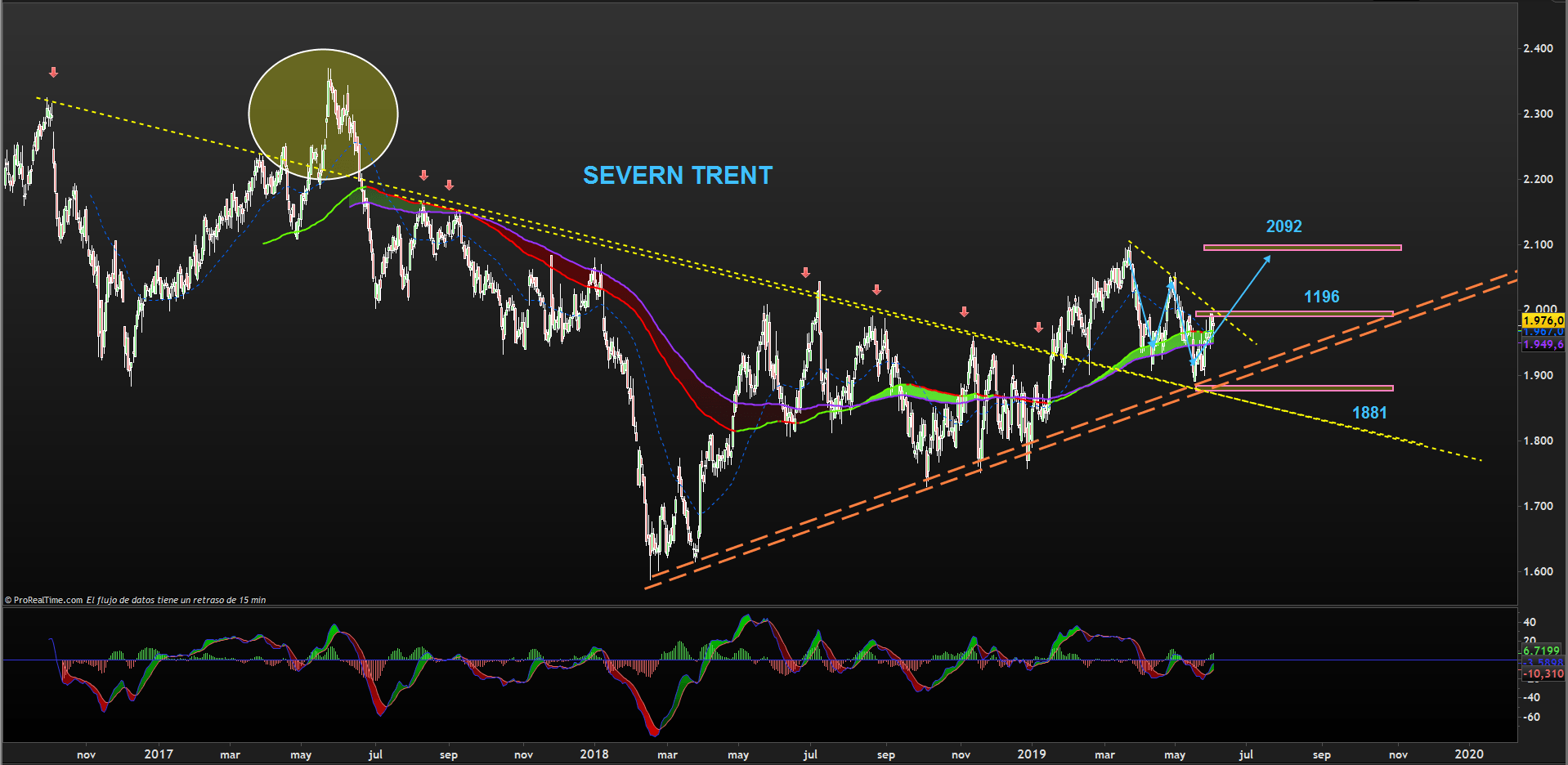

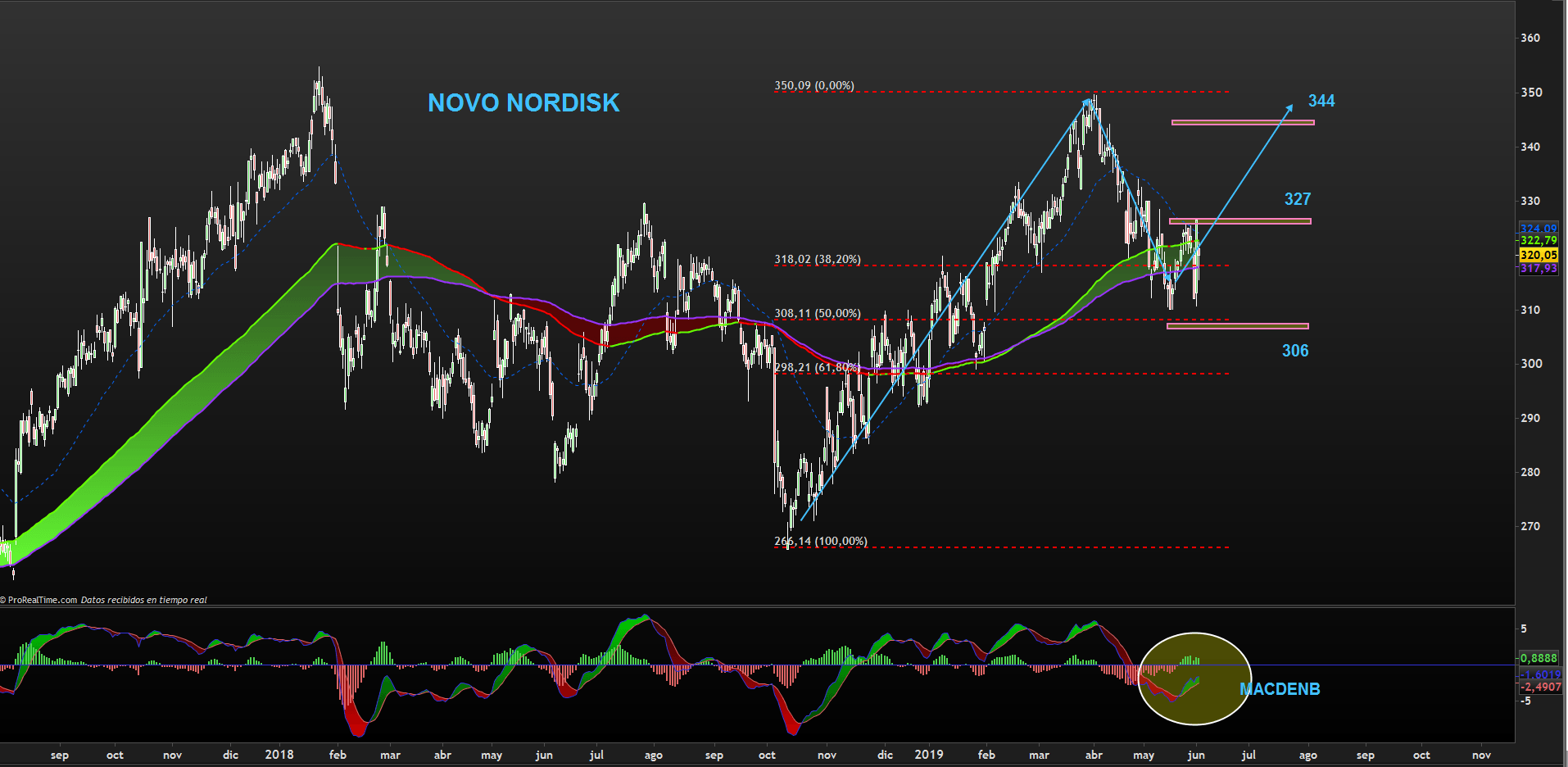

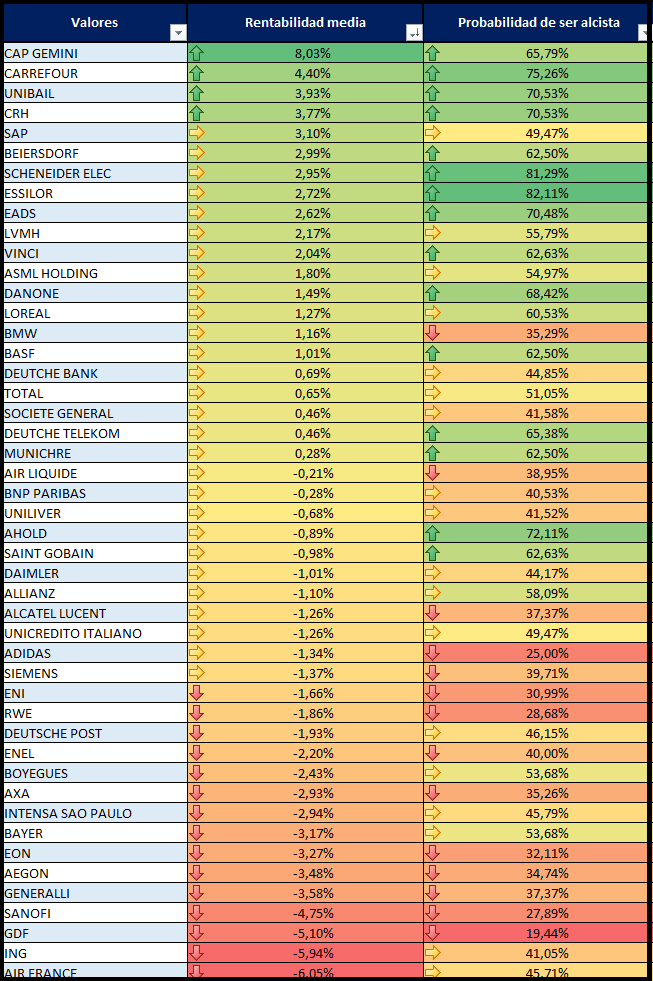

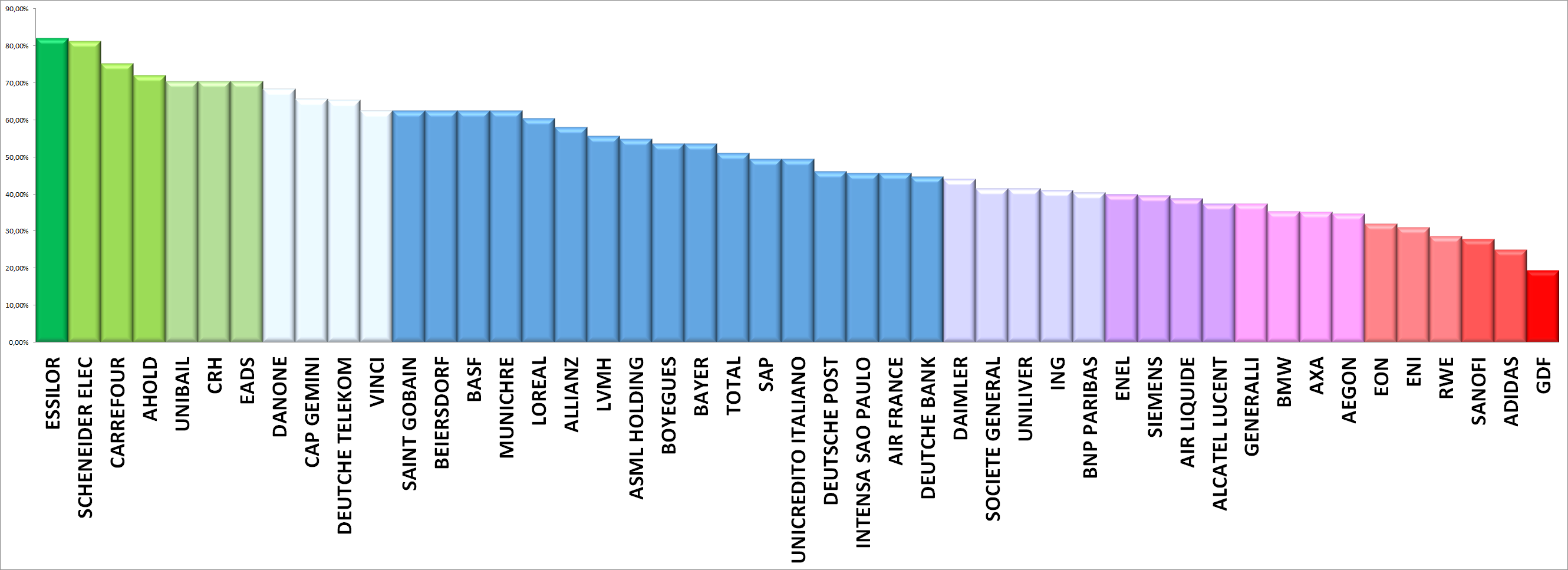

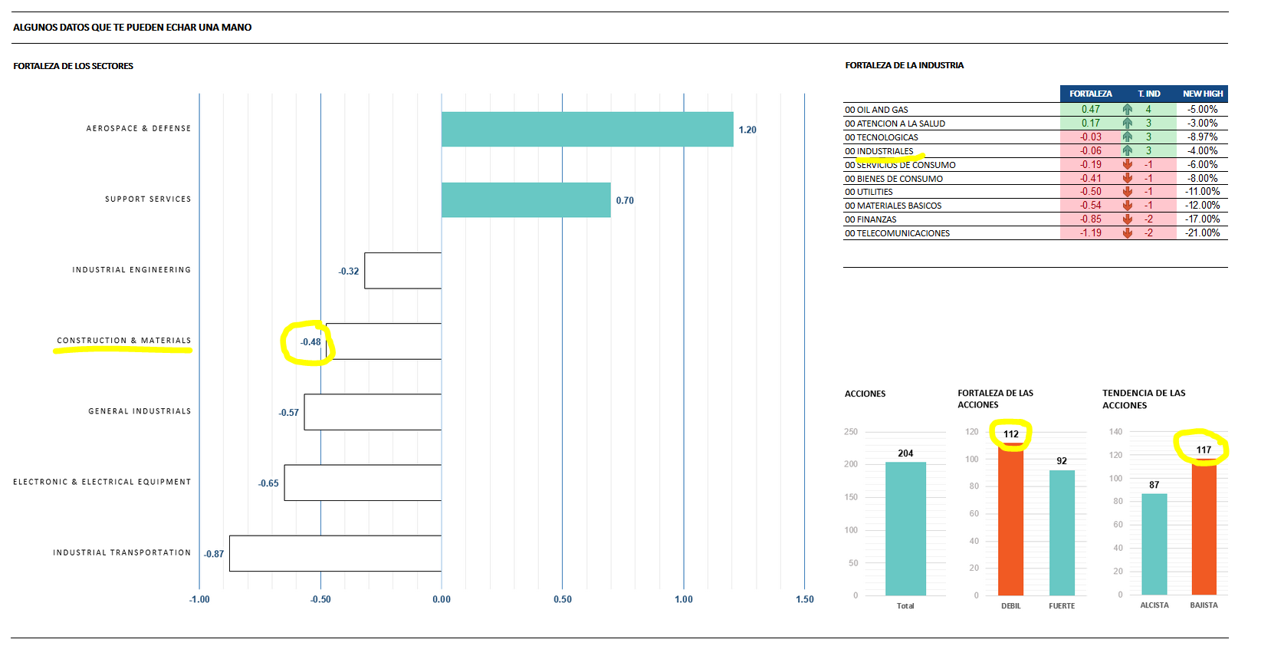

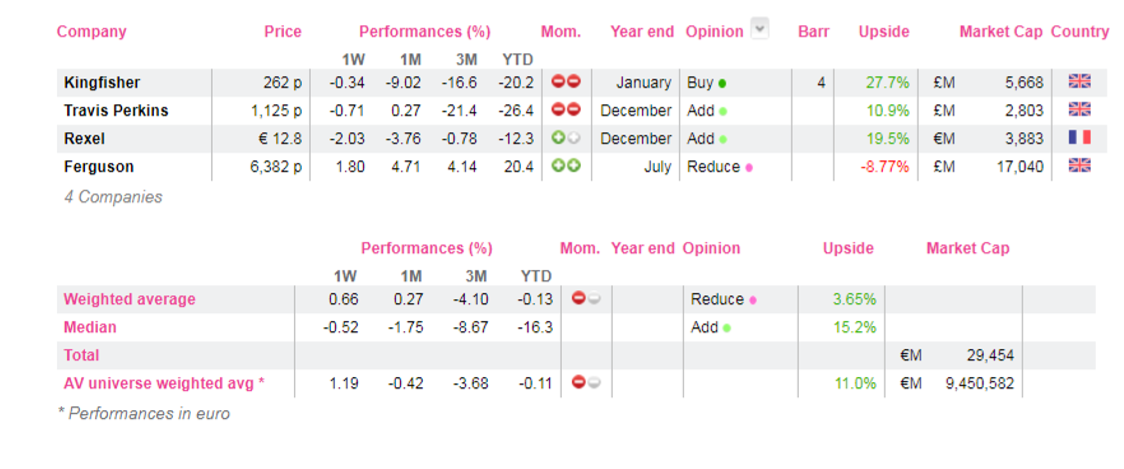

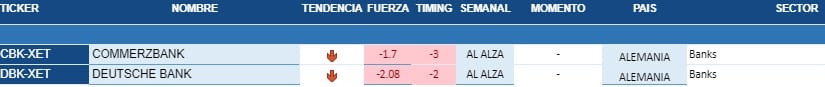

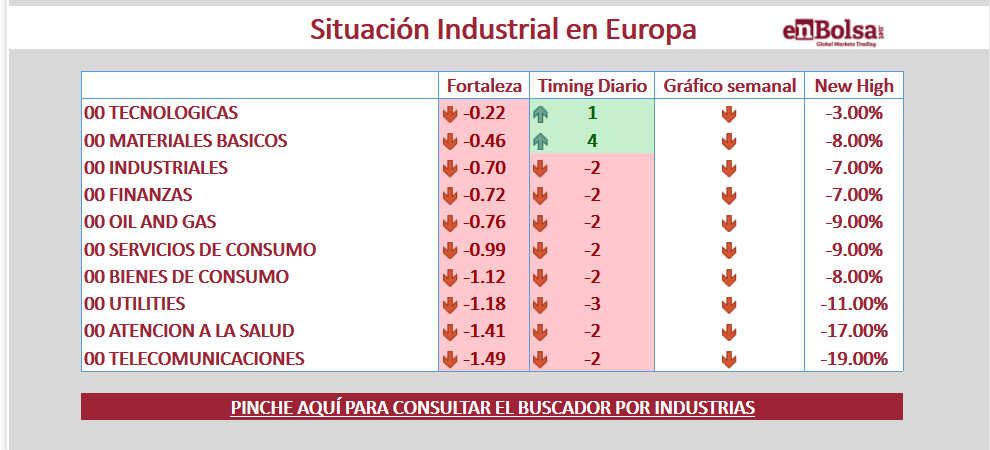

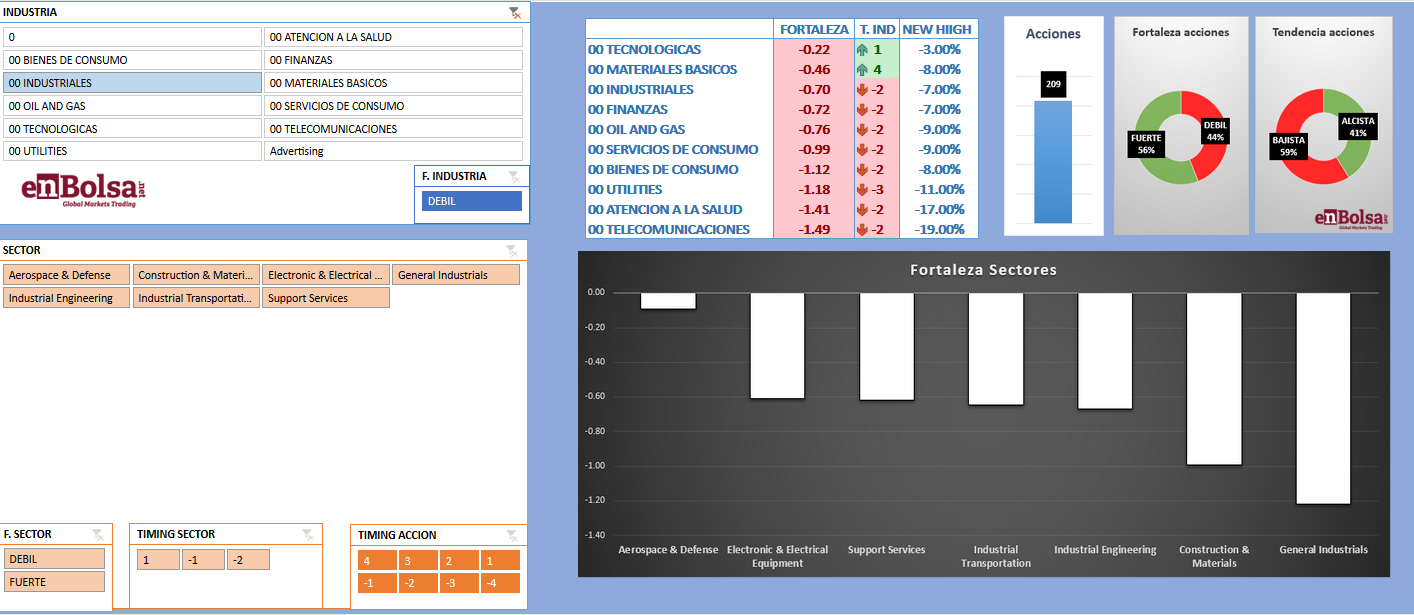

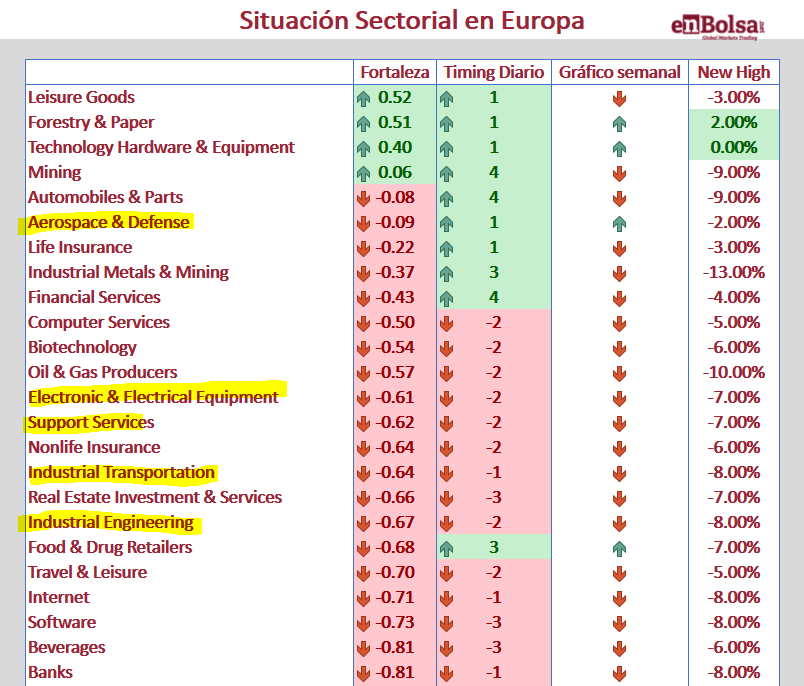

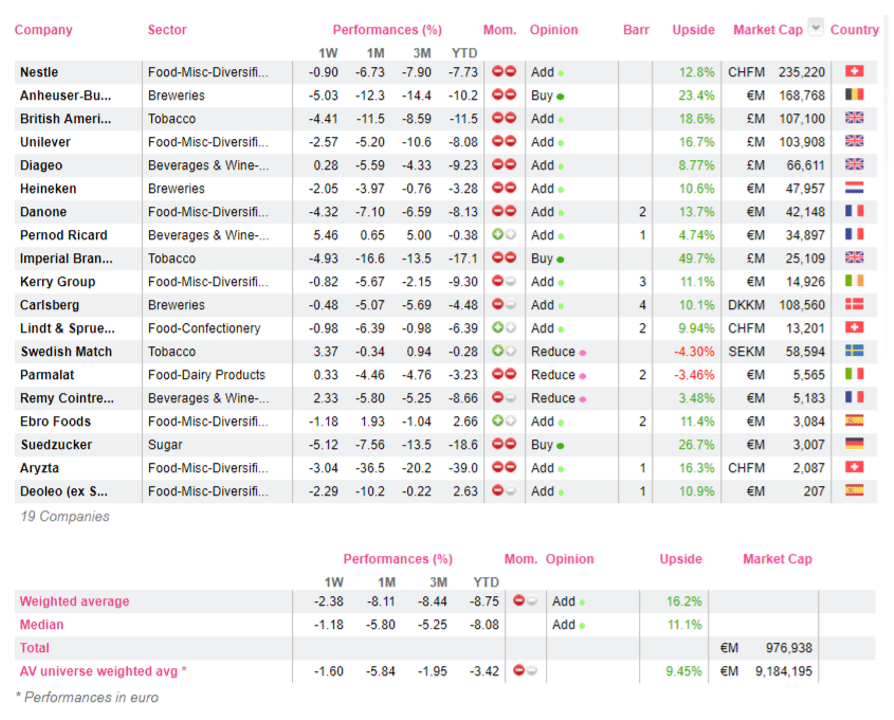

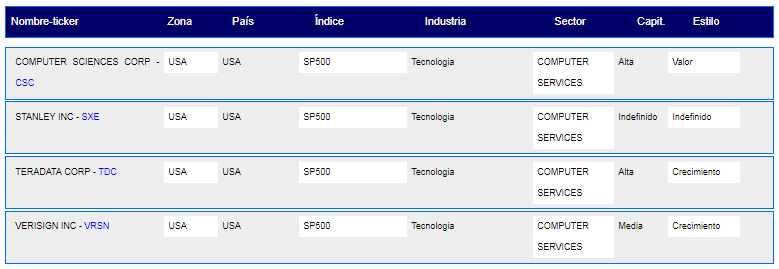

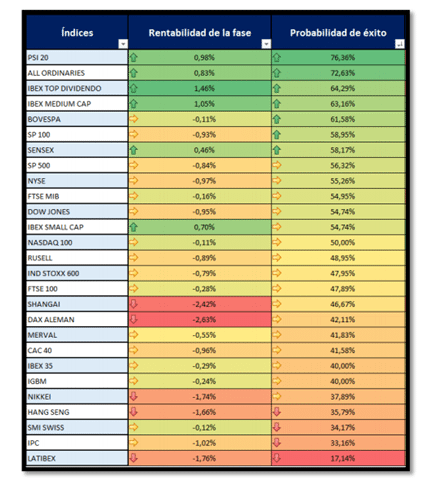

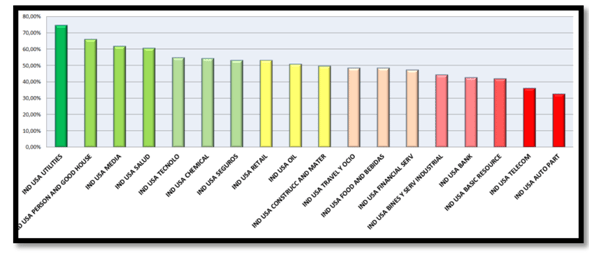

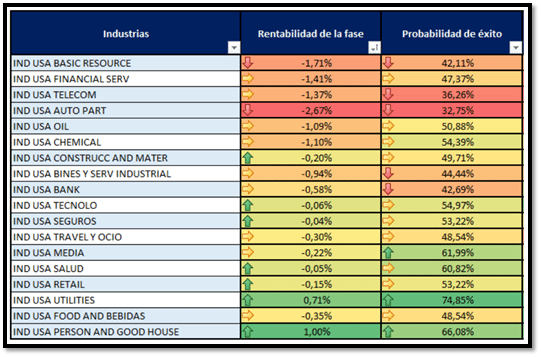

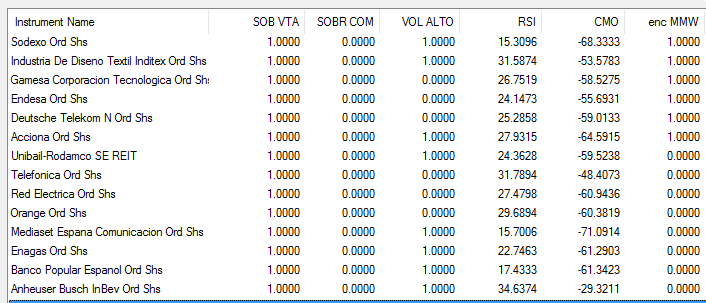

Para ello, lo primero que hacemos es ver cuáles son las mejores opciones en el mercado de acciones tanto europeo y americano.

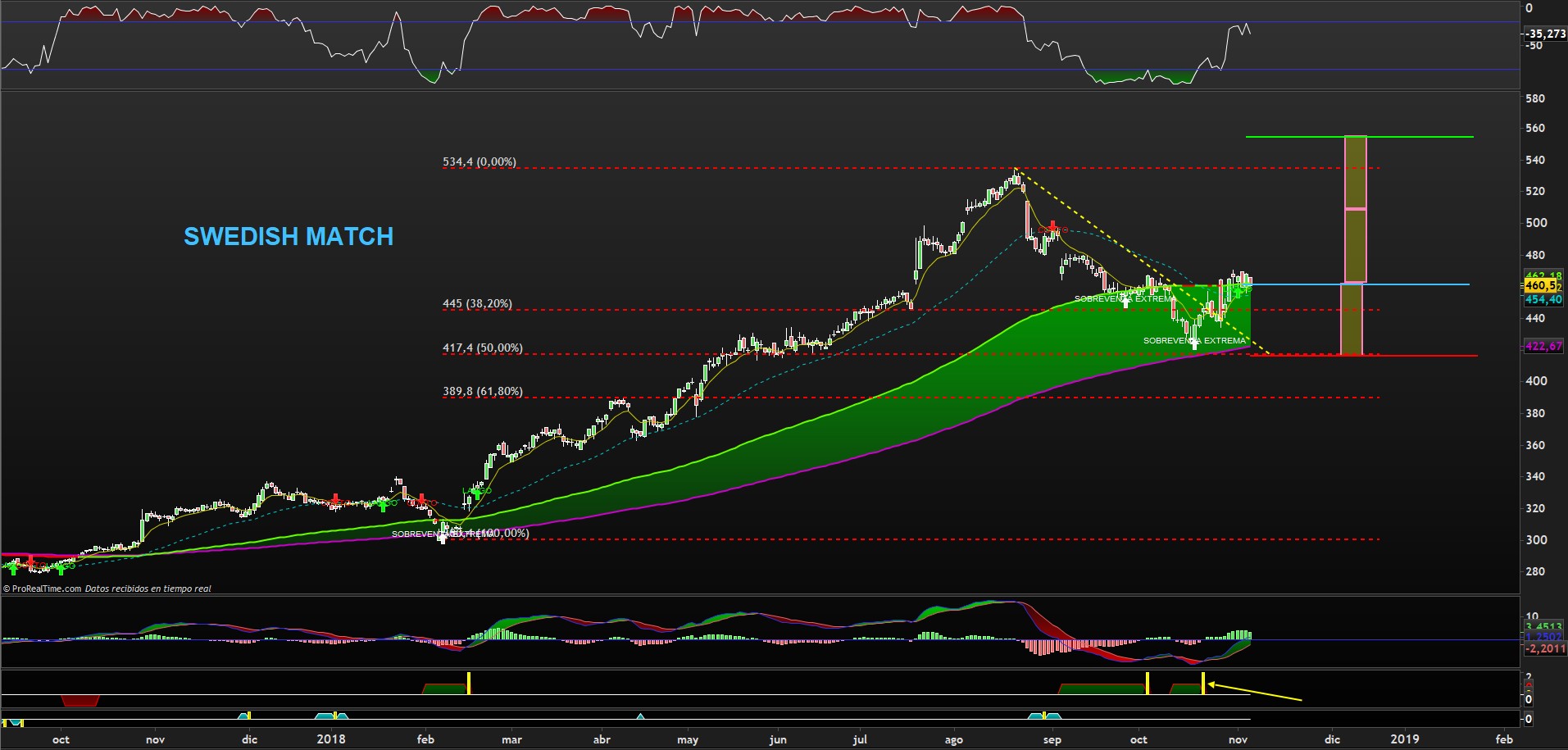

Acciones como FAES PHARMA, GRIFOLS, LEGRAND…

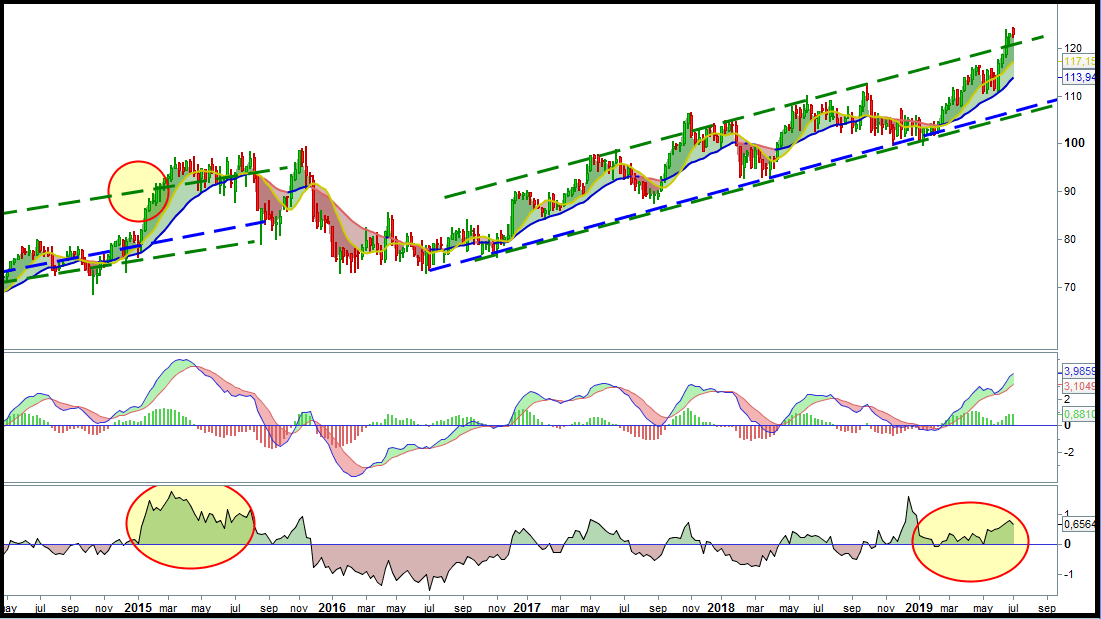

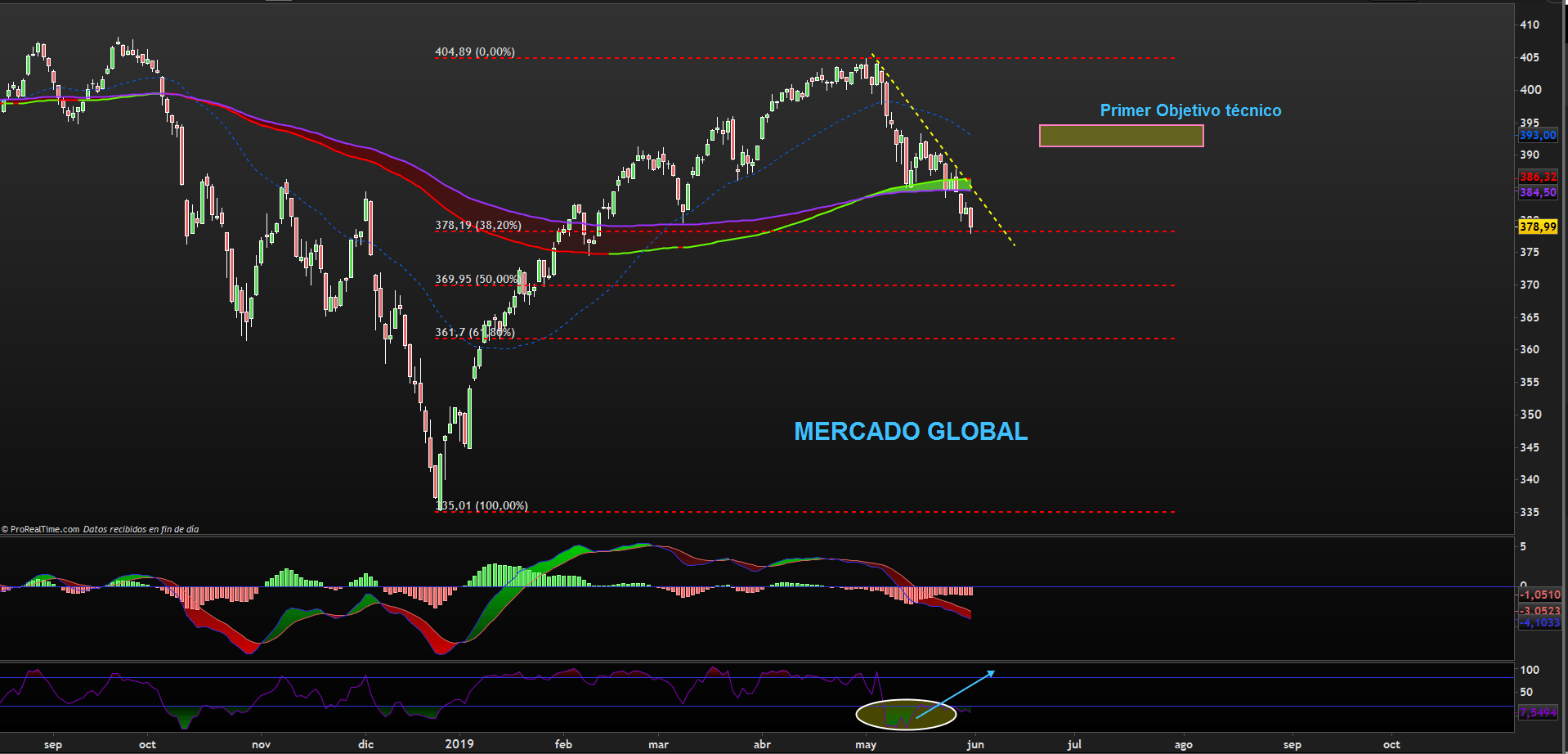

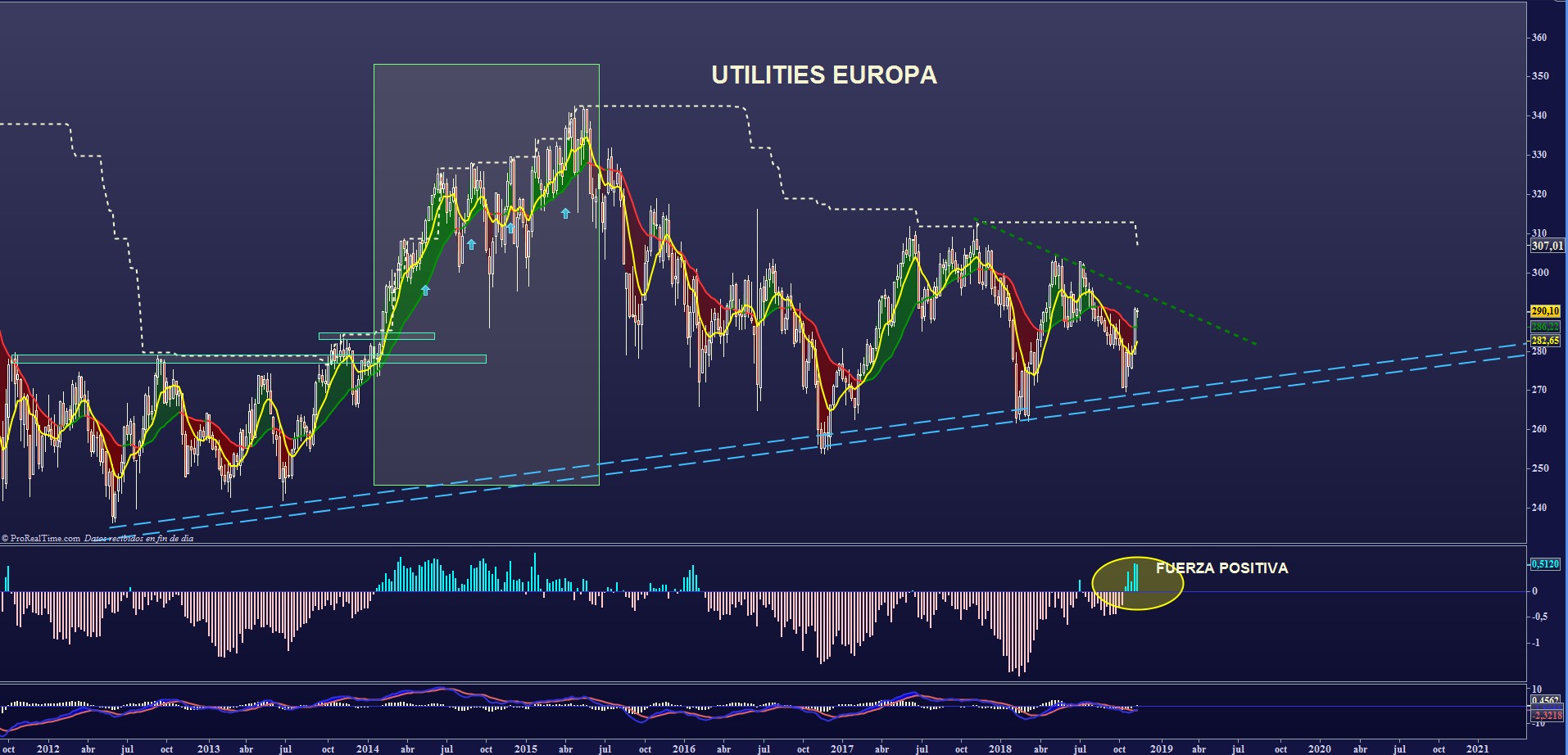

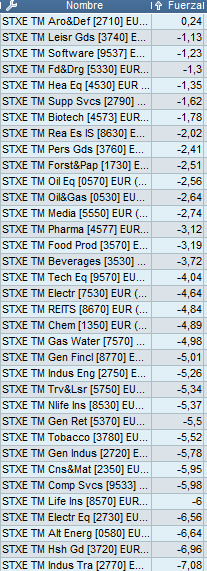

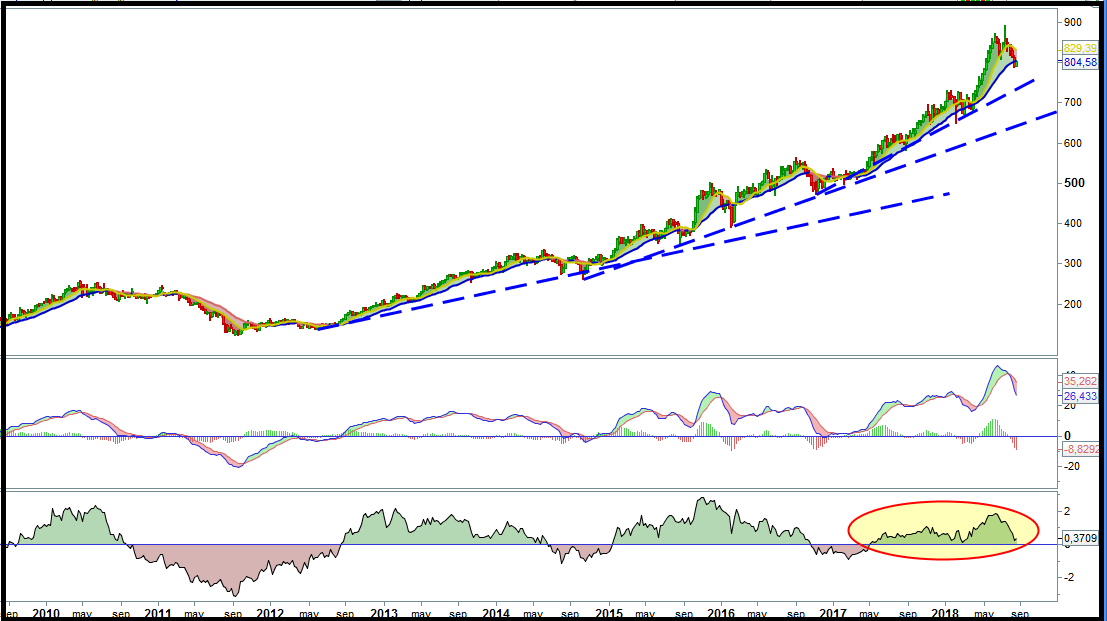

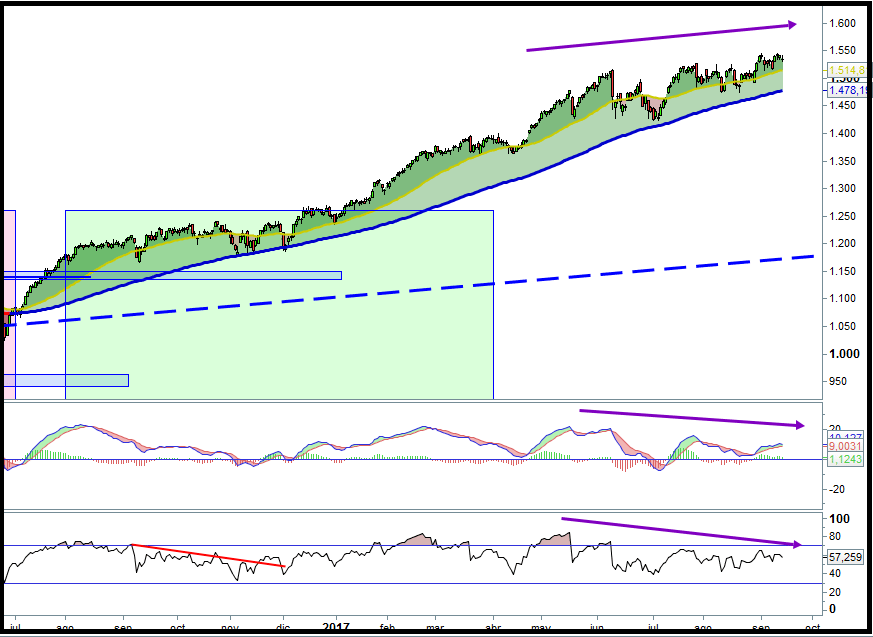

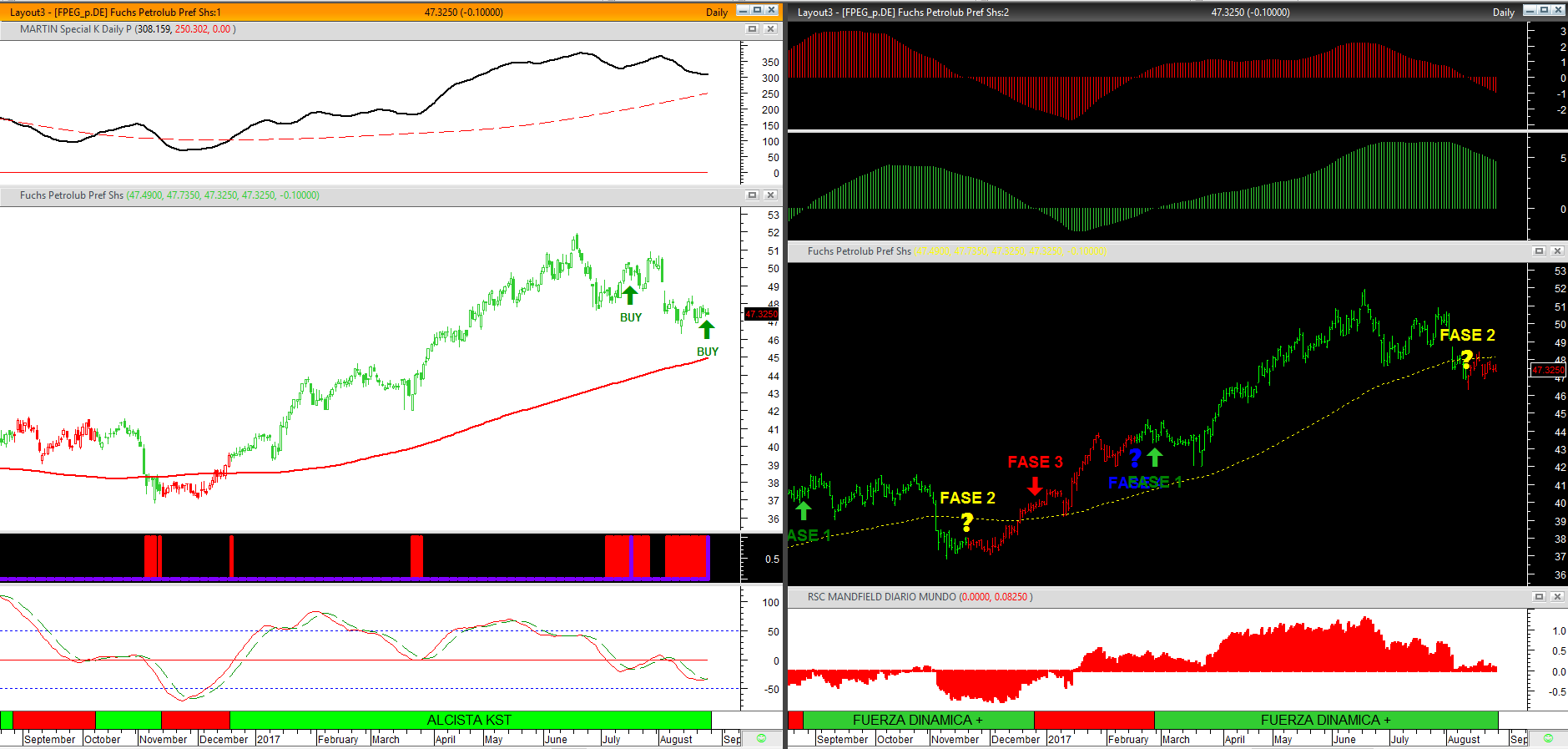

Por tanto, en esta sesión haremos un repaso de los principales índices, veremos qué pasa con el STOXX600 o las acciones que a lo largo de la semana han dado señales de entrada, como pudimos ver en el artículo publicado durante la semana y que puedes leer aquí:

Acciones donde invertir esta semana: https://www.enbolsa.net/acciones-donde-invertir/

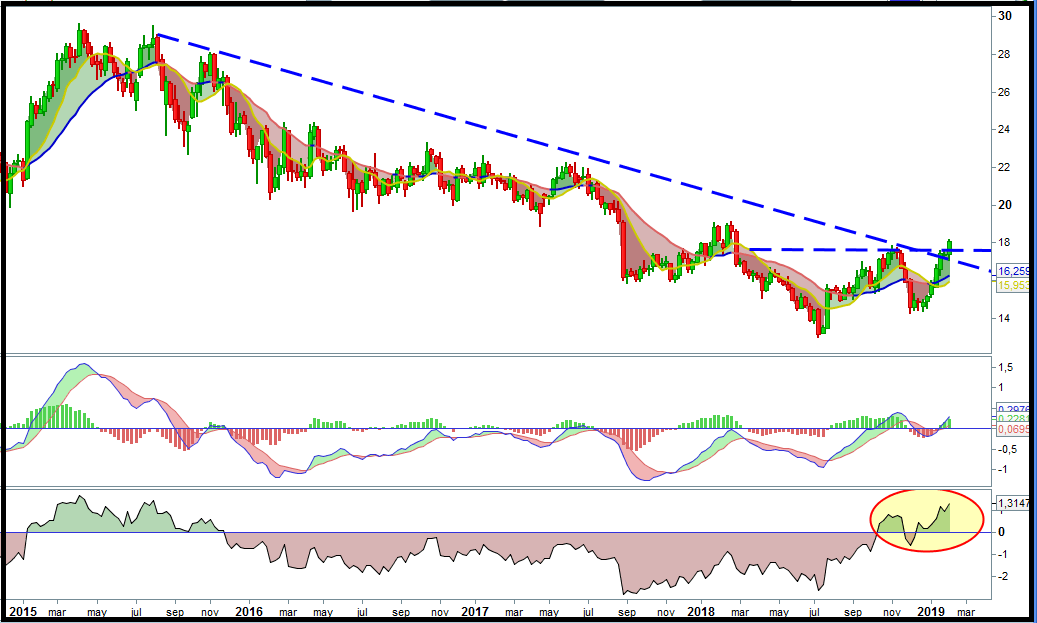

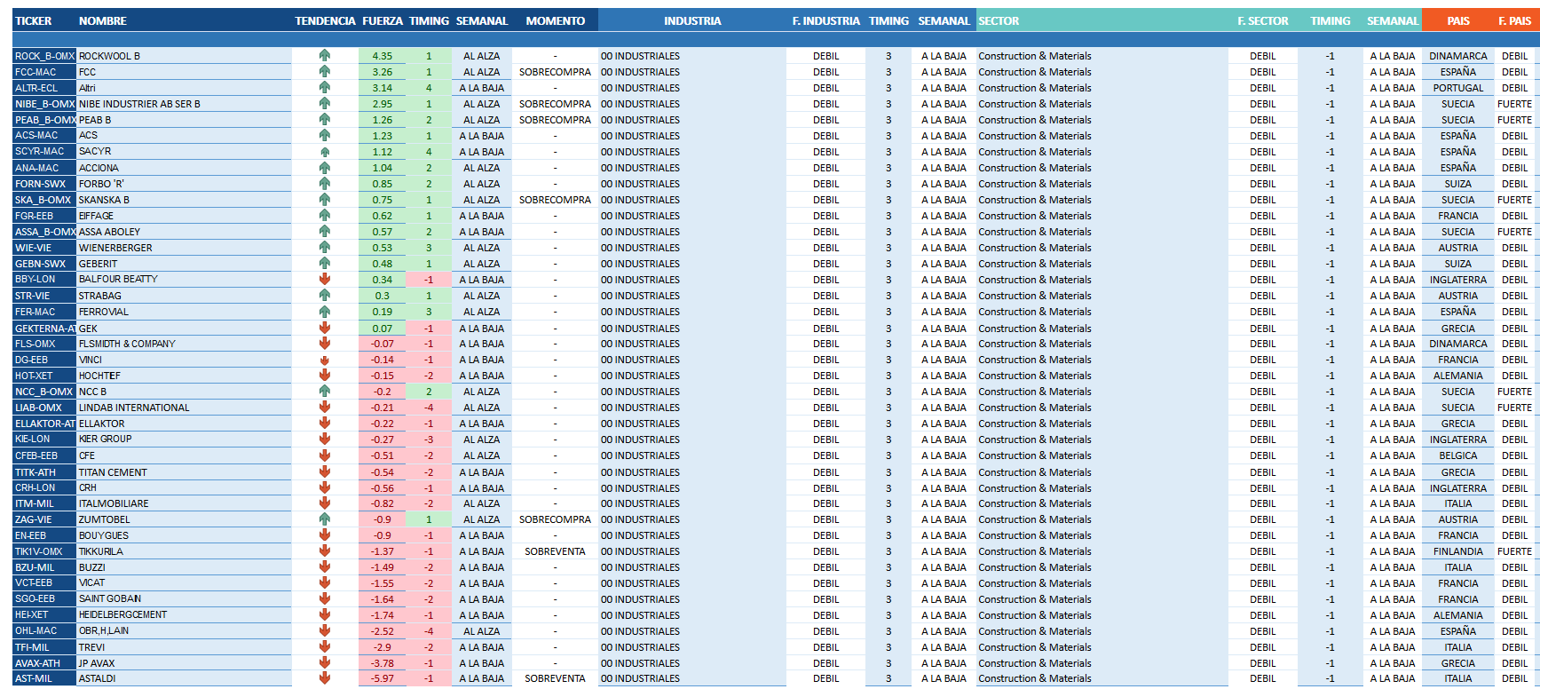

Atención especial a las acciones españolas IBERDROLA, SACYR y NICOLAS CORREA

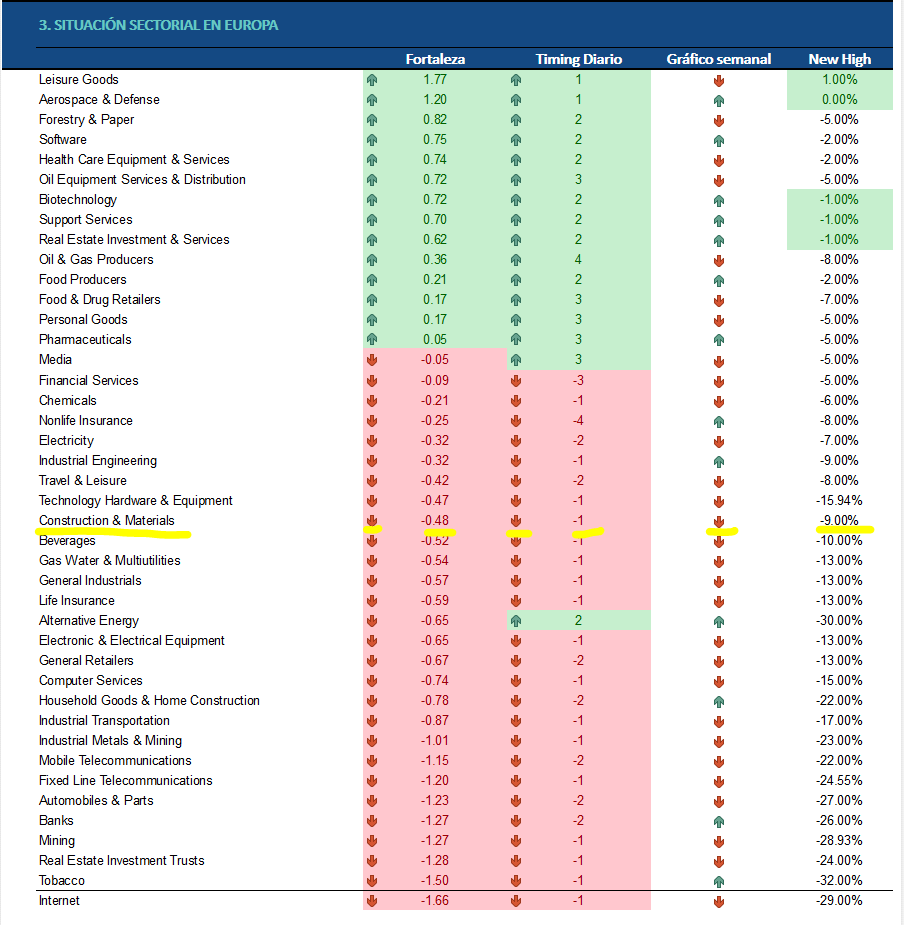

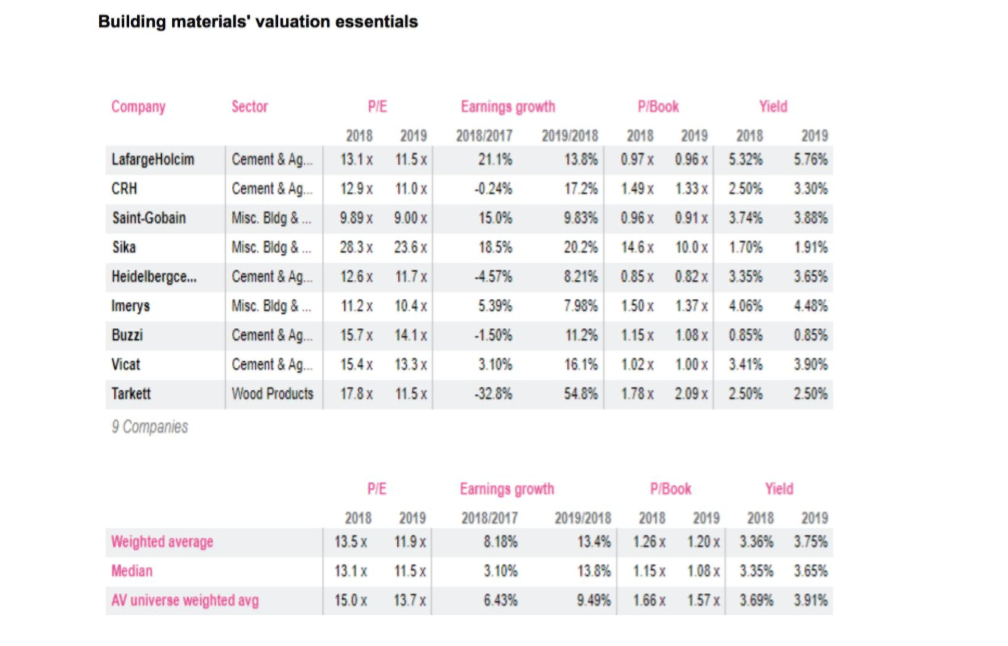

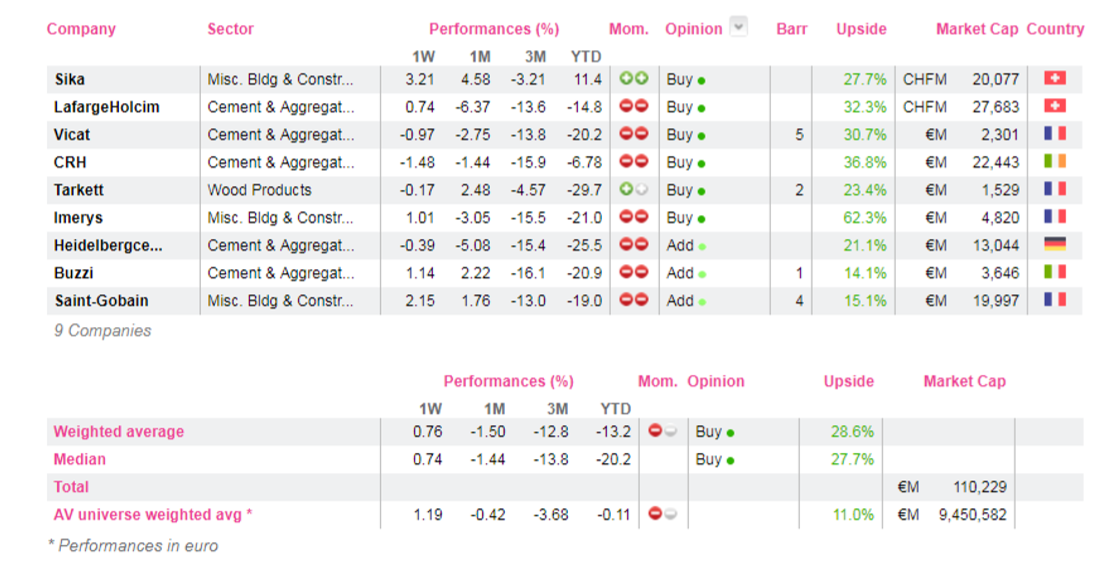

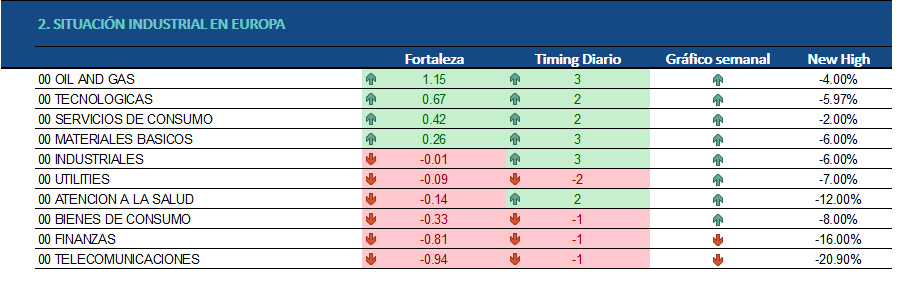

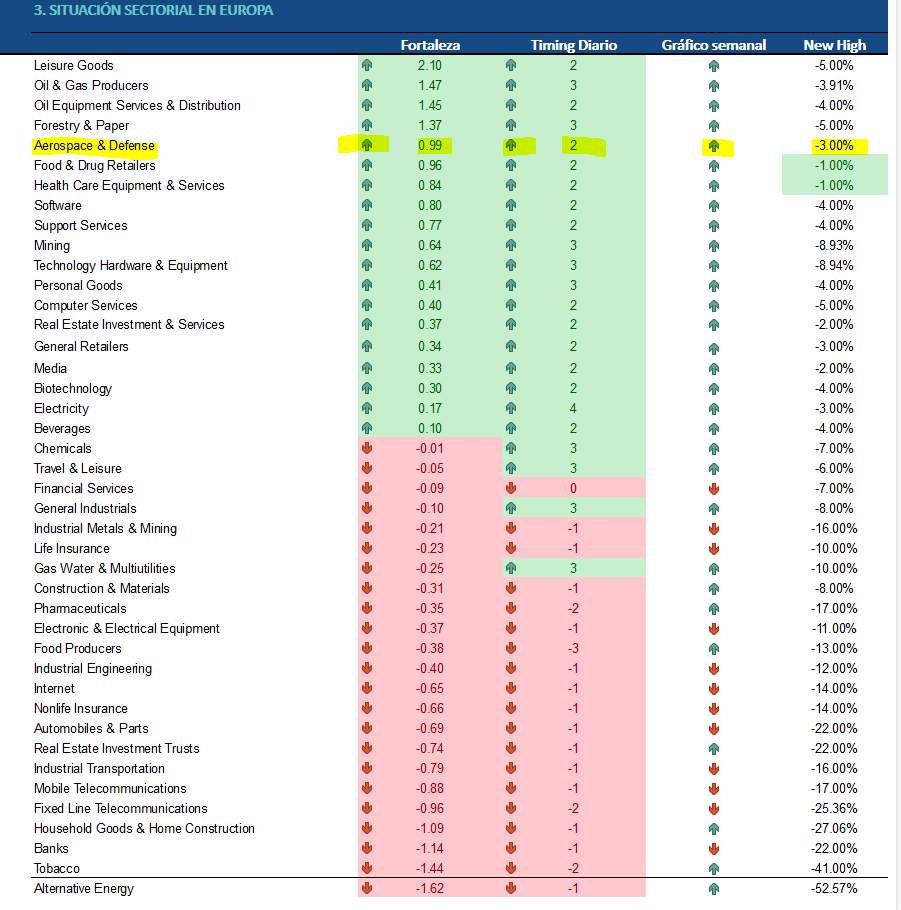

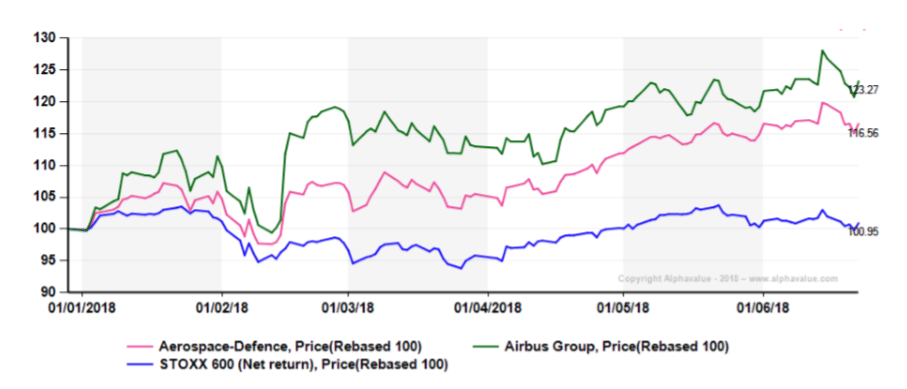

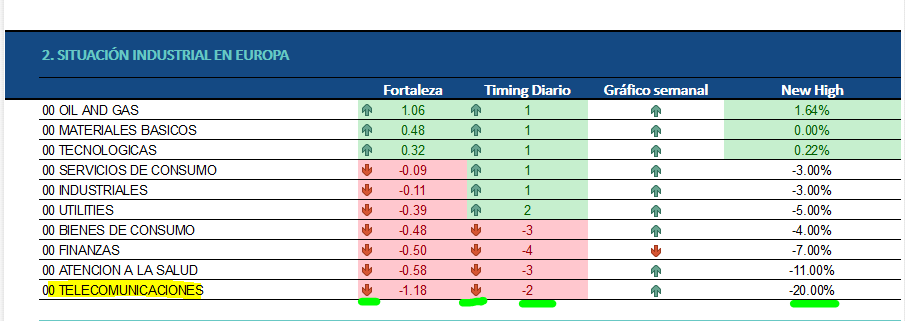

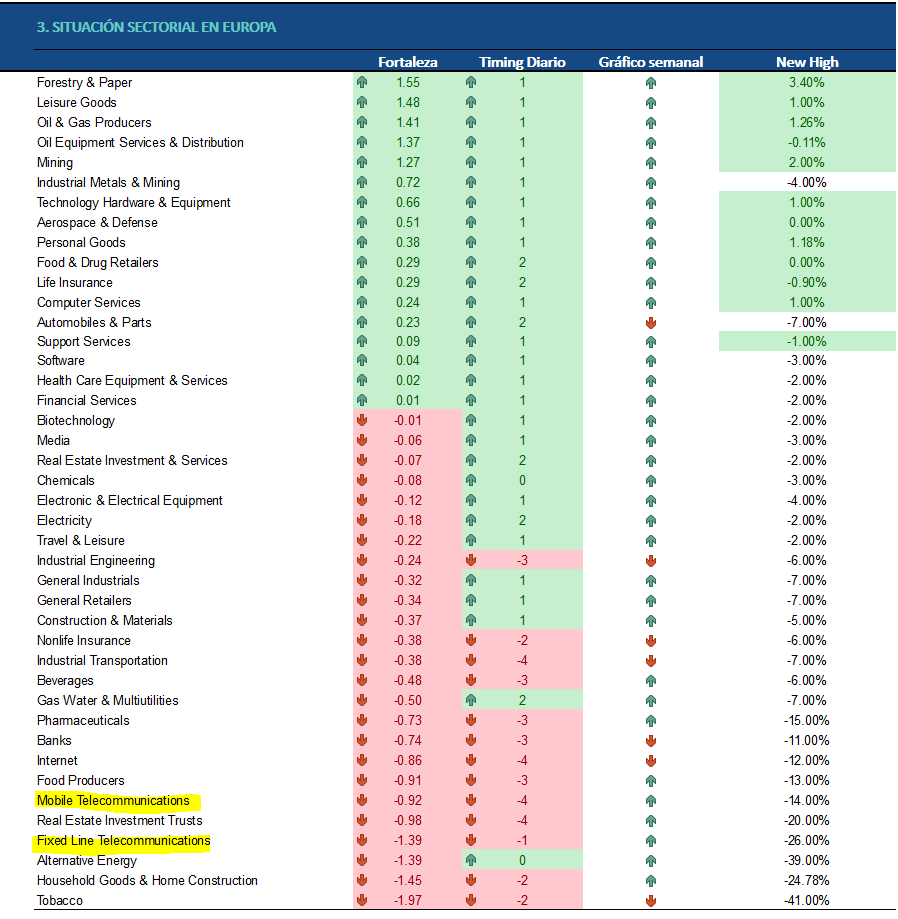

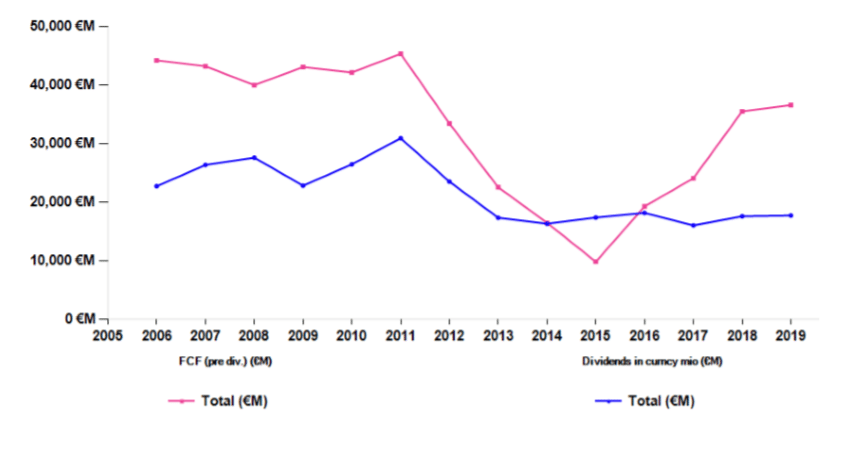

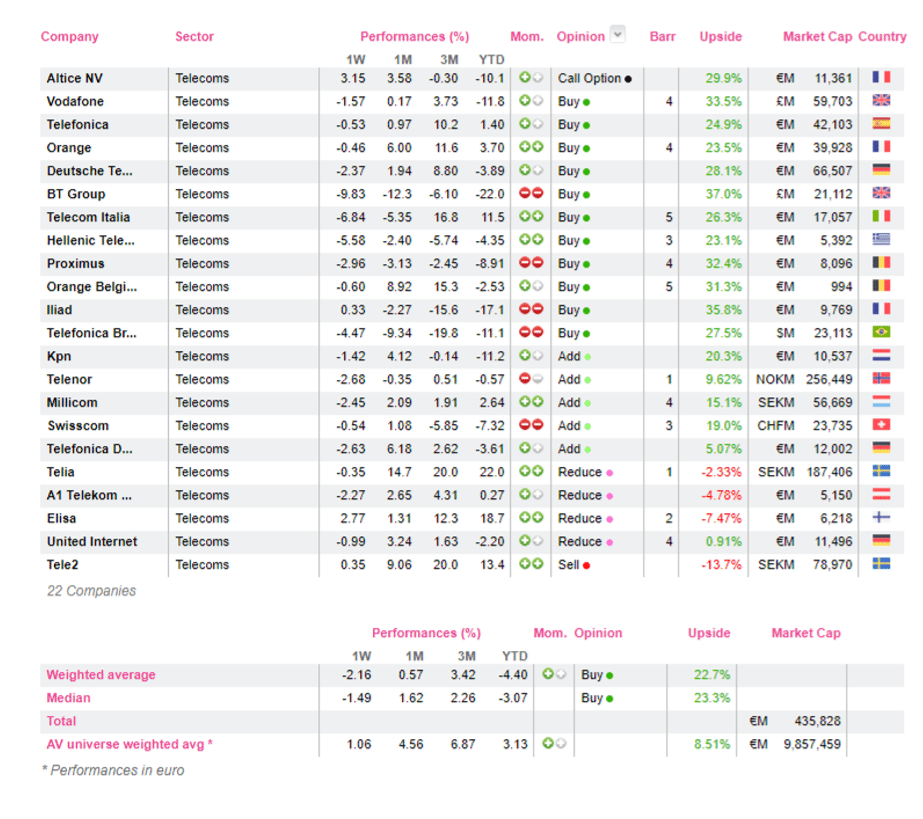

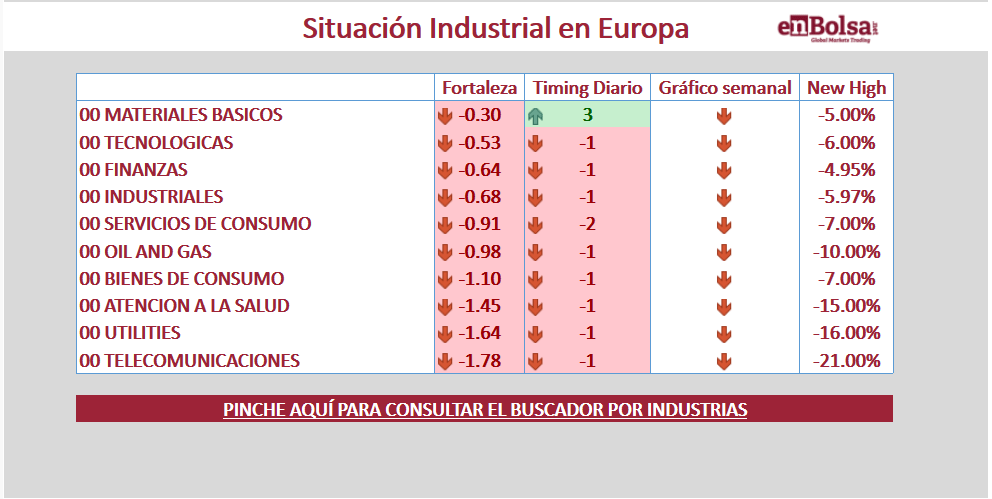

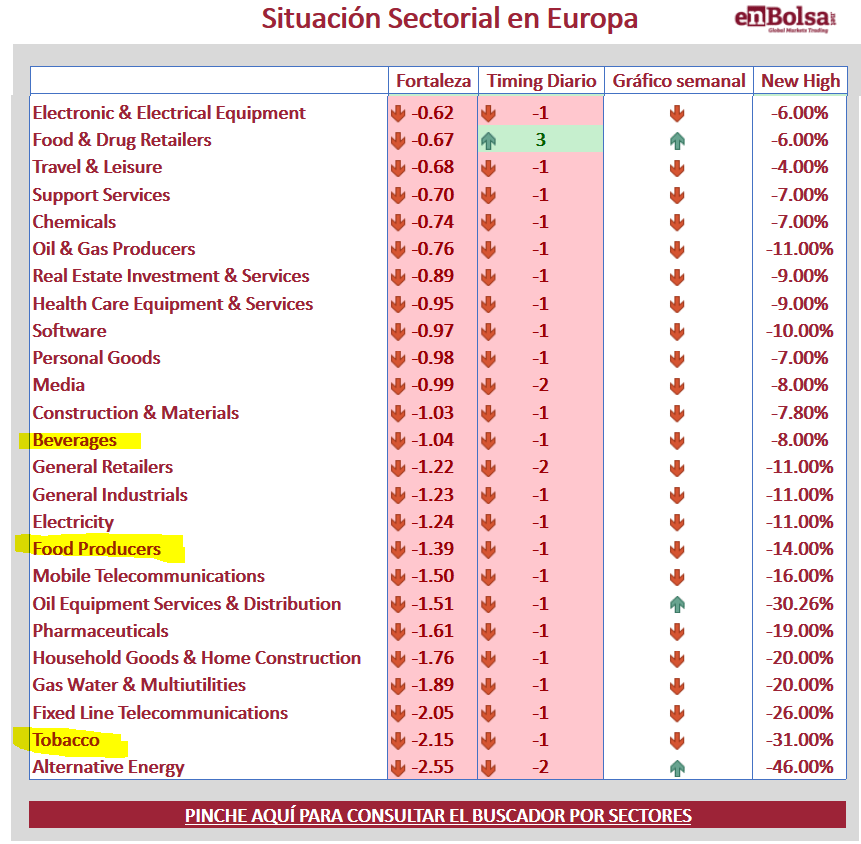

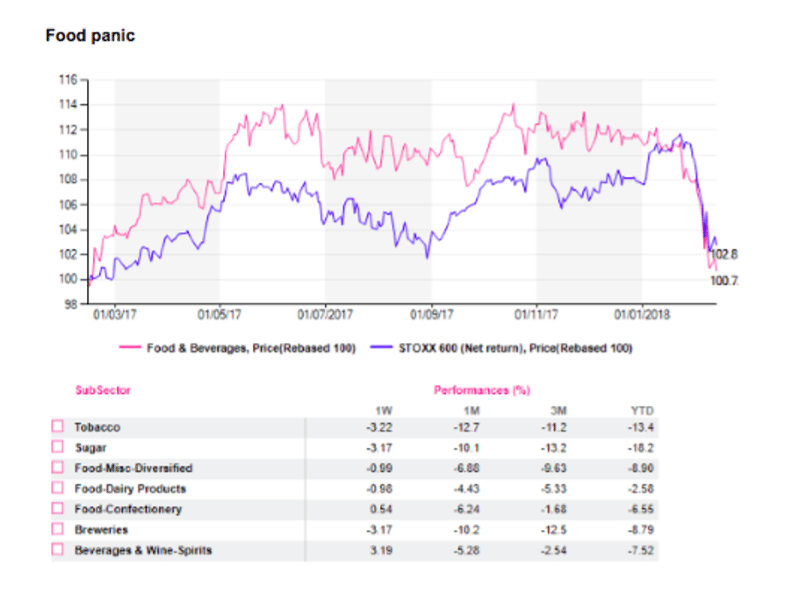

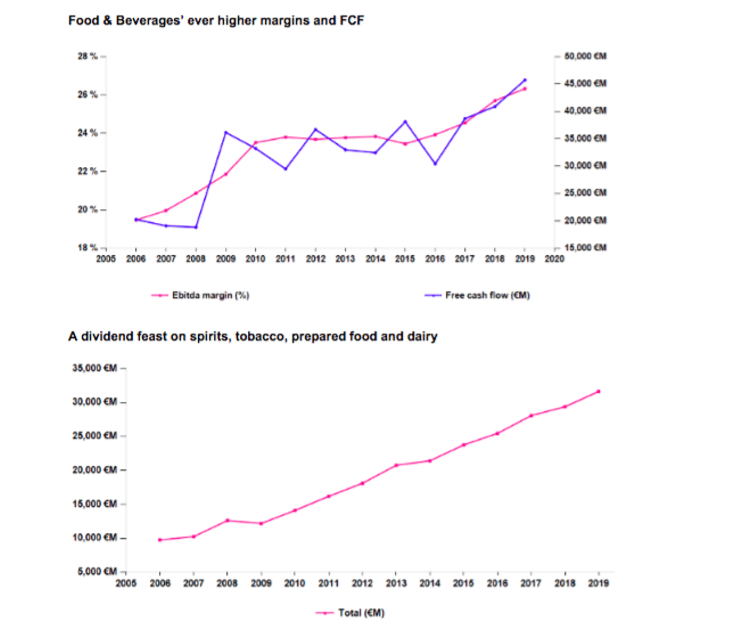

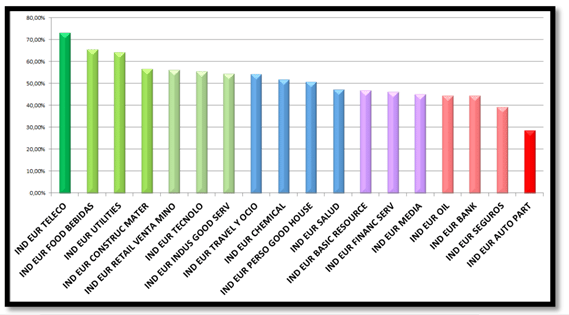

Además, es importante recalcar cuáles son las mejores condiciones tanto de industria como sectoriales, así como la mejor técnica a emplear para ello.

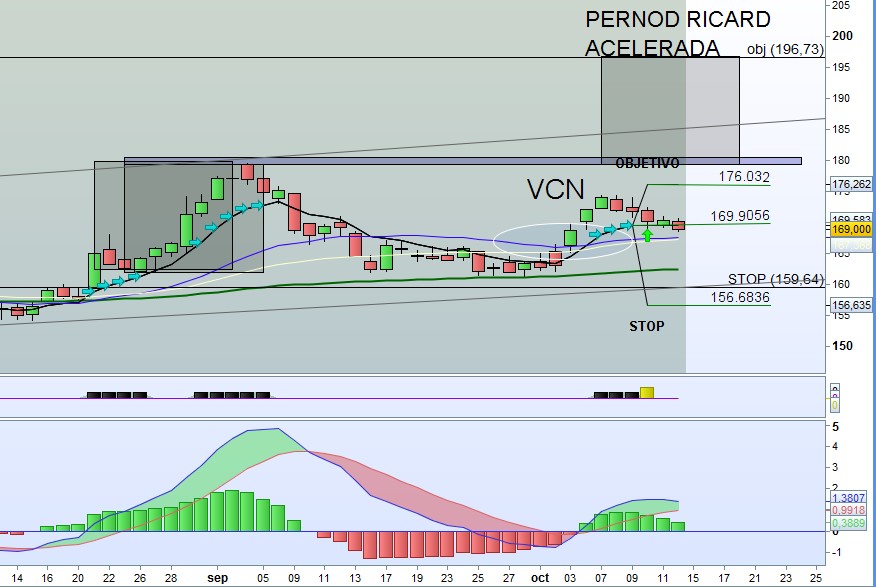

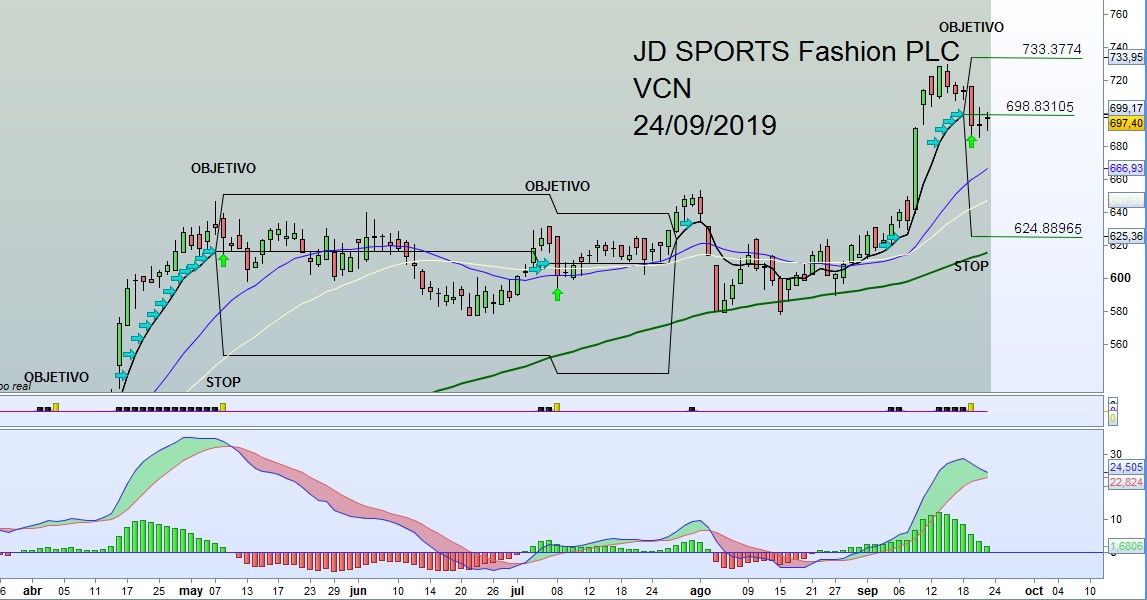

En el último evento formativo realizado en miércoles pudimos ver sobre la técnica VCN, muy interesante para este tipo de operativa.

Cómo, cuándo y cuál acción comprar: https://www.enbolsa.net/aprende-como-cuando-y-cual-accion-comprar/

Aquí tienes el vídeo